Finanzdienstleistungen eilt der Ruf voraus, beliebig und austauschbar zu sein. Banken und Sparkassen glauben das von sich selbst allerdings nicht. Die Wahrheit ist jedoch bitter und für die Branche alarmierend, wie eine aktuelle Untersuchung zeigt.

Banken und Sparkassen sollten dringend mehr in ihre Differenzierung investieren.

Neben Kostenführerschaft und Nischenabdeckung ist Differenzierung eine der drei grundlegenden (generischen) Unternehmensstrategien, die der Managementpapst Michael E. Porter bereits 1980 identifiziert hat. Ziel einer Differenzierungsstrategie ist es, sich in den Augen der Kunden vom Wettbewerb abzuheben. Henry Mintzberg hat dazu sechs Methoden entwickelt:

- Preisführerschaft,

- Image,

- Support/Unterstützung,

- Design,

- Qualitätsführerschaft,

- undifferenziert oder nicht-differenziert.

Bereits vor einigen Jahren hat eine Studie festgestellt, dass Kunden ihre Bank weitgehend für austauschbar halten. Eigentlich ein Alarmzeichen für alle Institute, die viel Geld in Marketing und Markenbildung (Branding) investieren. Dem Thema Differenzierung wurde daher an dieser Stelle schon immer eine große Bedeutung beigemessen. Unter anderem ist eine ausführliche Expertenreihe hier im Bank Blog der Frage nachgegangen, was eine Bank oder Sparkasse einzigartig macht, sie nachhaltig vom Wettbewerb unterscheidet und dies auch für die Zukunft sicherstellt.

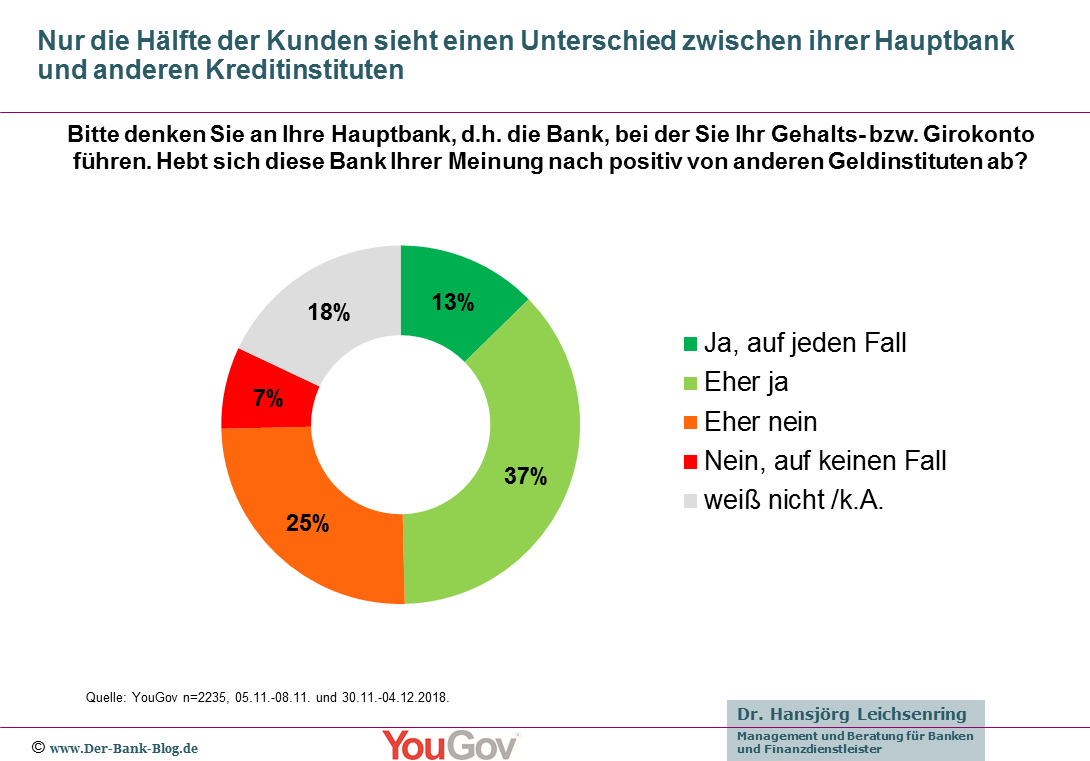

50 Prozent der Kunden sehen keine Unterschiede zwischen ihrer Hauptbank und anderen Banken

In einer gemeinsamen aktuellen Befragung zur „Austauschbarkeit von Geldhäusern“ sind Der Bank Blog und das Marktforschungsinstitut YouGov nun der Frage nachgegangen, ob Kunden Unterschiede zwischen Kreditinstituten wahrnehmen und welche dies gegebenenfalls sind.

Das für Banken und Sparkassen alarmierende Ergebnis lautet:

Nur für die Hälfte der Kunden hebt sich ihre Hauptbank von anderen Instituten ab. Die andere Hälfte vermag keine Unterschiede zu erkennen. Und nur für kümmerliche 13 Prozent sind Unterschiede klar und deutlich zu erkennen.

Für die Hälfte der Kunden ist die Hauptbank austauschbar.

Dabei gibt es keine gravierenden Unterschiede nach Geschlechtern und nur geringe nach Alter der Kunden. Lediglich bei der Altersgruppe ab 60 sagt eine Mehrheit (55 Prozent), dass sich ihre Hauptbank positiv von anderen Geldinstituten abhebt. In allen anderen Altersgruppen liegt der Wert unter 50 Prozent, bei den 18- bis 29-Jährigen mit 43 Prozent sogar deutlich.

Direktbanken und Genossenschaftsbanken mit stärkerer Differenzierung

Deutliche Unterschiede bestehen hingegen, je nachdem, bei welchem Institut der Befragte Kunde (Hauptbankverbindung) ist. Am besten schneiden demnach Direktbanken ab. 74 Prozent der Kunden, die eine Direktbank als Hauptbankverbindung angeben, geben an, dass sich diese positiv von anderen Instituten abheben würde. Es folgen die Genossenschaftsbanken mit 56 Prozent. Erst danach kommen Großbanken mit 45 Prozent und Sparkassen. Letztere weisen mit 43 Prozent die schwächste Differenzierung auf.

Je nach Hauptbankverbindung beurteilen Kunden die Differenzierung ihres Instituts deutlich unterschiedlich.

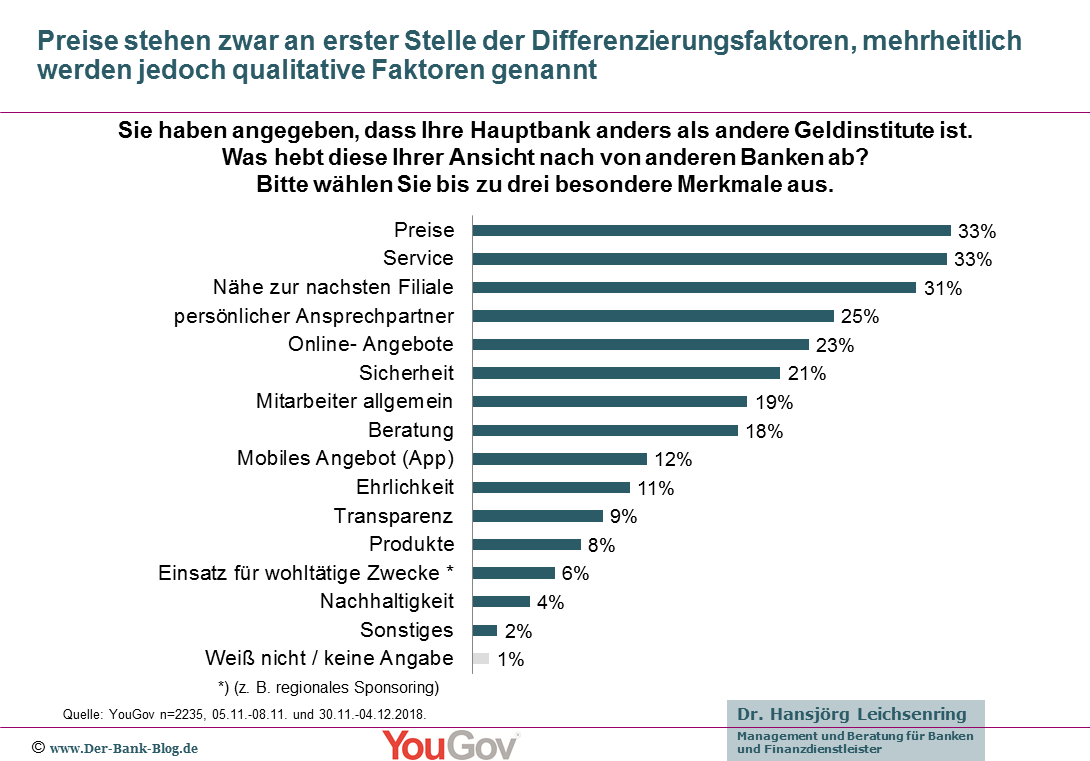

Welche Merkmale machen einen Unterschied?

Diejenigen Kunden, die einen positiven Unterschied ihrer eigenen Bank erkannt haben, wurden weiter gefragt, worin dieser aus ihrer Sicht besteht. Bei den wahrgenommenen Differenzierungsfaktoren wurde an erster Stelle der Preis (33 Prozent) genannt, unmittelbar gefolgt von Service (33 Prozent) und räumlicher Nähe (31 Prozent), sowie mit etwas Anstand ein persönlicher Ansprechpartner (25 Prozent) und ein gutes Online-Angebot (23 Prozent).

Die wichtigsten Differenzierungsfaktoren von Banken aus Kundensicht.

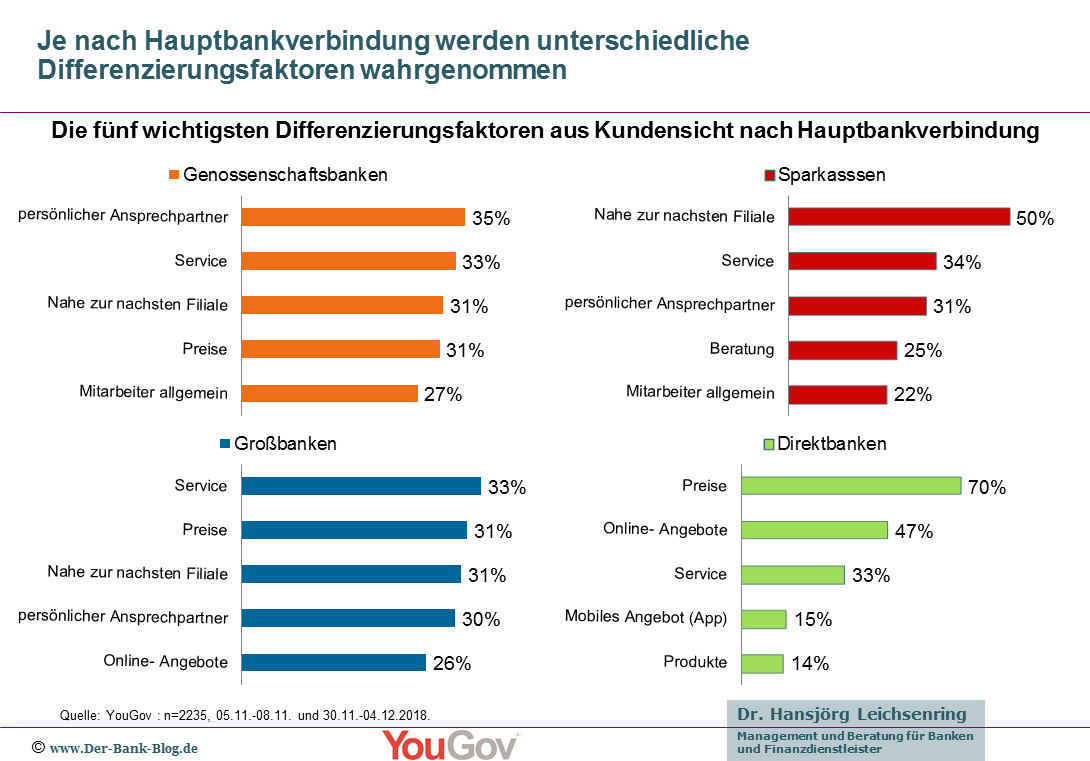

Je nach Hauptbank unterschiedliche Differenzierungsmerkmale

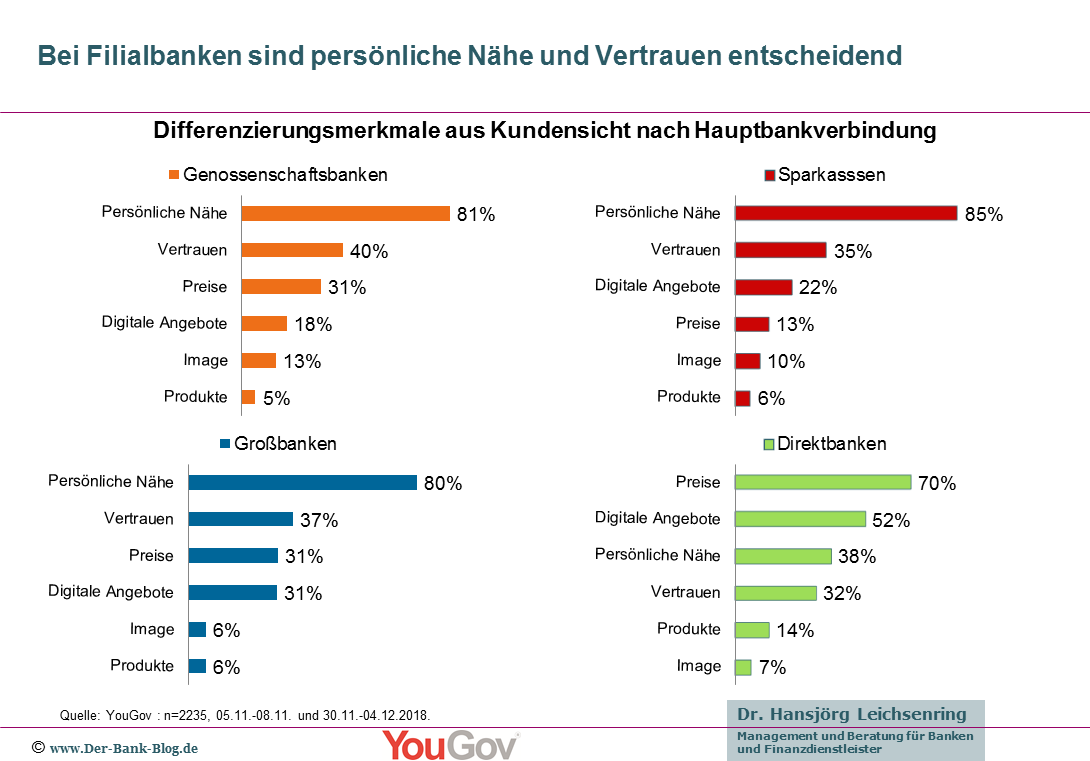

Je nach Hauptbankverbindung gibt es allerdings – teilweise erhebliche – Unterschiede bei der Wahrnehmung dieser Faktoren:

- Allen Institutsgruppen gemeinsam ist eine hohe Bedeutung des Service.

- Kunden von Filialinstituten nehmen zudem einen persönlichen Ansprechpartner und räumliche Nähe zur nächsten als Differenzierungsmerkmale wahr.

- Kunden von Direktbanken hingegen sehen vor allem den Preis (70 Prozent) und Online-Angebote (47 Prozent) als Differenzierungsfaktoren.

Die wichtigsten Differenzierungsfaktoren aus Kundensicht bei unterschiedlichen Hauptbankverbindungen.

Wahrgenommene Differenzierungsfaktoren nach Kundenalter

Interessant ist auch die Wahrnehmung der genannten fünf wichtigsten Differenzierungsfaktoren nach Altersgruppen der Kunden:

- So spielen Preise vor allem für 30- bis 49-jährige eine Rolle.

- Service wird mit zunehmendem Alter immer stärker als Differenzierungsfaktor wahrgenommen.

- Die Nähe zur nächsten Filiale wird in der Altersgruppe 30 bis 39 am wenigsten wahrgenommen.

- Persönliche Ansprechpartner werden vor allem ab 50 als Differenzierungsfaktor wahrgenommen, bis dahin sinkt die Bedeutung aus Kundensicht sogar.

- Bei der Wahrnehmung von Online Angeboten gibt es keine deutlichen Unterscheide zwischen den Altersgruppen.

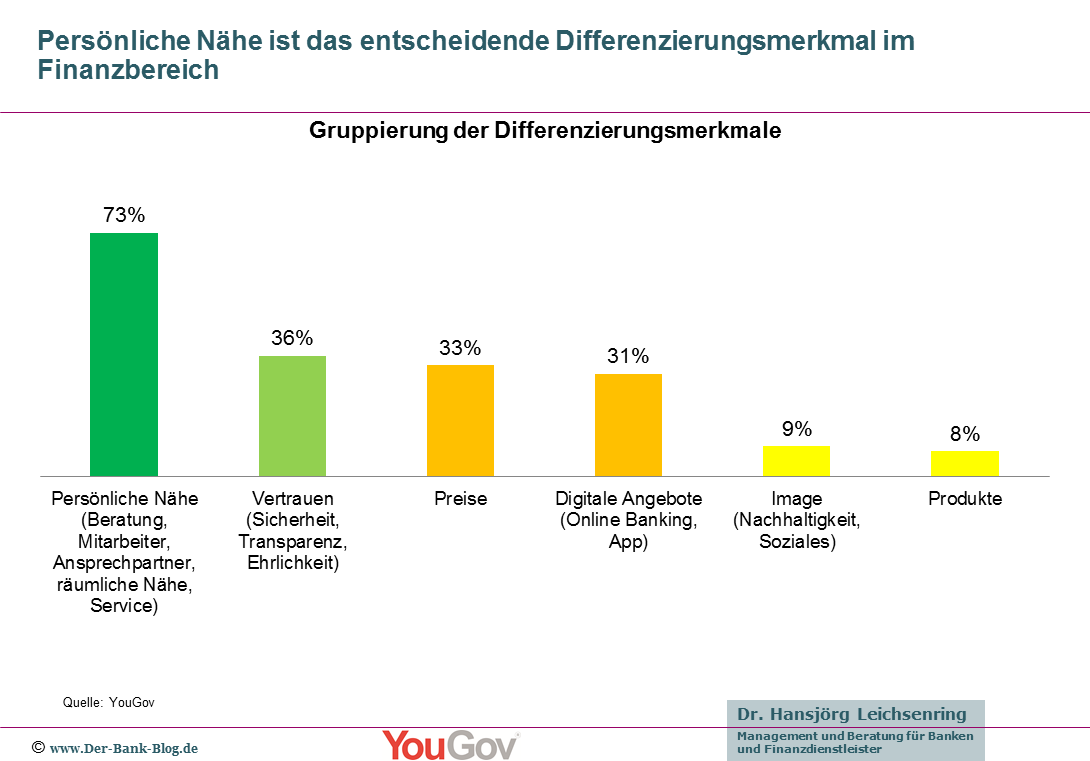

Qualität entscheidet über erfolgreiche Differenzierung

Gruppiert man die genannten Faktoren zu Merkmalen, so stellt man fest, dass qualitative Elemente entscheidend für eine erfolgreiche Differenzierung im Finanzsektor sind. Dabei steht – für einige vielleicht überraschend – die persönliche Nähe (73 Prozent) mit großem Vorsprung vor allen anderen Faktoren an erster Stelle. Mit deutlichem Abstand folgen Vertrauen (36 Prozent), Preise (33 Prozent) und digitale Angebote (31 Prozent).

Eine Gruppierung der Differenzierungsfaktoren zu Differenzierungsmerkmalen zeigt die Bedeutung qualitativer Elemente.

Bei den einzelnen Differenzierungsmerkmalen lässt sich folgendes beobachten:

- Persönlicher Nähe ist für Kunden der Filialbanken das entscheidende wahrgenommene Differenzierungsmerkmal.

- Vertrauen steht bei Filialbankkunden an zweiter Stelle der wahrgenommenen Differenzierungsmerkmale.

- Für Kunden der Direktbanken ist der Preis das wichtigste Differenzierungsmerkmal, gefolgt von digitalen Angeboten.

- Produkte und Image werden institutsübergreifend nur in geringem Ausmaß als Differenzierungsmerkmal wahrgenommen.

Bei Filialbanken sind persönliche Nähe und Vertrauen entscheidend, bei Direktbanken dominieren Preise und digitale Angebote.

Fazit: Differenzierungsmerkmale nutzen!

Es sei nochmal an Porter erinnert. Wichtig bei einer Differenzierung ist nicht der tatsächliche Unterschied sondern der vom Kunden wahrgenommene Unterschied. Porter beschreibt Differenzierungsstrategien als eine Abwägung zwischen den Kosten zur Finanzierung der Aktivitäten, eine Differenzierung tatsächlich zu erreichen.

Differenzierungsstrategien unterliegen aber auch Risiken:

- Der Kostenunterschied zwischen Unternehmen mit Kostenführerschaft-Strategien und Differenzierungsstrategien kann so groß werden, dass die Loyalität der Kunden leidet. Wenn eine Differenzierungsstrategie die Kosten zu stark vernachlässigt, wird der Kostenvorteil irgendwann überhandnehmen.

- Das Bedürfnis des Kunden für den Differenzierungsvorteil kann sinken, z. B. weil die Erfahrung des Kunden zunimmt.

- Imitation kann den wahrgenommenen Unterschied verkleinern – ein üblicher Vorgang, wenn Branchen reifen.

Insofern lohnt es sich für die Institute auf den bestehenden Wahrnehmungen aufzubauen.

Für Filialinstitute ist dies die Beibehaltung der Kundennähe. Dazu zählen vor allem Filialen und Mitarbeiter. Insbesondere die Sparkassen und Genossenschaftsbanken riskieren bei einem zu radikalen Rückzug aus der Fläche, Differenzierungswahrnehmung zu verlieren. Anders formuliert: Aus Kundensicht werden sie damit zu einer „normalen“ Bank.

Sparkassen und Genossenschaftsbanken müssen weiter in die Entwicklung ihrer digitalen Angebote investieren. Bislang werden diese nicht ausreichend als Differenzierungsmerkmal wahrgenommen.

Direktbanken haben der Analyse zufolge wenig Spielraum, ihre Preise zu erhöhen. Für sie kommt es also darauf an, die Kosten weiter im Griff zu behalten, um ihr wichtigstes Differenzierungsmerkmal nicht zu gefährden.

Die vollständigen Ergebnisse finden Sie hier zum kostenfreien Download.