Vor allem junge Zielgruppen betrachten Digital Banking und Mobile Banking als selbstverständliche Angebote einer Bank oder Sparkasse. Finanzinstitute müssen zukünftig mit einem differenzierten Angebot die Erwartungen immer anspruchsvollerer Kunden erfüllen. Und zwar online und offline.

Viele Bankkunden der jungen Generation Z nutzen Smartphone Banking.

Früher hieß es: „Wenn du nicht mehr weiterweißt, gründe einen Arbeitskreis.“ Gut möglich, dass in stürmischen, wenn nicht gar disruptiven Zeiten auch Bankenvertreter mitunter das Gefühl beschleicht, nicht mehr weiterzuwissen. Das Allheilmittel unserer Tage: mit technologischer Unterstützung aus dem trivialen Everyday Banking ein echtes Erlebnis zu machen. Im großen Stil begonnen mit dem Kundenerlebnis, der Customer Experience, haben die Technologiegiganten wie Apple. Dessen Kopf Steve Jobs hat das Verhältnis von Kundenerlebnis und Technologie in aller Klarheit definiert: „You’ve got to start with the customer experience and work back toward the technology – not the other way round.”

Genauso wenig allerdings, wie es DEN Kunden gibt, lässt sich die Erwartung der Kunden an ihr Banking-Erlebnis auf einen Nenner bringen. Da gibt es zum einen die Anforderungen der Millennials, der digital Natives: „Einfachheit, Mobilität und das nahtlose Zusammenspiel aller Devices. Das ist der Wunsch der jungen Generation.“ Mit einer Multi-Channel-Integration ermöglichen Finanzinstitute ihren Kunden ein nahtloses Banking-Erlebnis über alle Kontaktkanäle. Über digitale Analysen gewinnen sie wertvolle Einblicke in die junge Kundengruppe, die sie für zielgruppenspezifische Marketing- und Vertriebsmaßnahmen nutzen können.

Digital Natives wollen persönlich beraten werden

Auch wenn sie mit Internet und Smartphone aufgewachsen ist, ist die junge Generation, wenn es ans Eingemachte geht – Baufinanzierung, Altersvorsorge, Wertpapieranlagen –, auf persönliche Beratung angewiesen: „Gerade bei diesen Produkten fehlt es der jungen Generation im Vergleich zu ihren Eltern an genügend eigener Kompetenz. Diese Lücke soll auch in Zukunft ein fester Ansprechpartner in Bankfragen schließen, der Kunden genau kennt und nicht laufend wechselt. Er berät seine Kunden sowohl medial, per Telefon, E-Mail und Chat, als auch in der Filiale.“

Auch das Umsatzpotenzial und die Präferenzen der ab 2000 Geborenen, der Generation Z, wurden bereits erforscht. Es zeigt sich, dass sich nicht nur von Generation zu Generation, sondern auch innerhalb einer Altersgruppe große Unterschiede auftun. Neben den künftigen traditionellen Filialkunden und digitalen Bankkunden gibt es auch eine Gruppe, die Finanzdienstleistungen lieber gleich von den bekannten Technologieunternehmen bezieht. Um die breite Masse der Kunden von morgen zu erreichen, müssen Banken ein breites Spektrum an Angeboten bereithalten – von ausdifferenzierten digitalen und mobilen Services bis hin zur persönlichen Beratung in der Filiale und über (Video)chat.

Die Bank als Erlebnisraum

Anders als im DACH-Raum gehen Banken in den USA direkt in die Schulen – und sie sprechen erlebnisorientierte Kundengruppen mit ganz neuen Filialkonzepten an. Im Rahmen ihres Experience-Driven Banking hat Capital One Cafés mit offenem WLAN, regionalen Backwaren, frisch aufgebrühten Getränken und einem kostenlosen Coaching zum Umgang mit den eigenen Finanzen eröffnet. Aufmerksamkeitsstarke stationäre Präsenz mit hoher Aufenthaltsqualität muss einhergehen mit hohem technischen Know-how. Denn laut einer Studie von Deloitte würden 57 Prozent der Millennials für ein besseres technologisches Angebot durchaus ihre Bank wechseln.

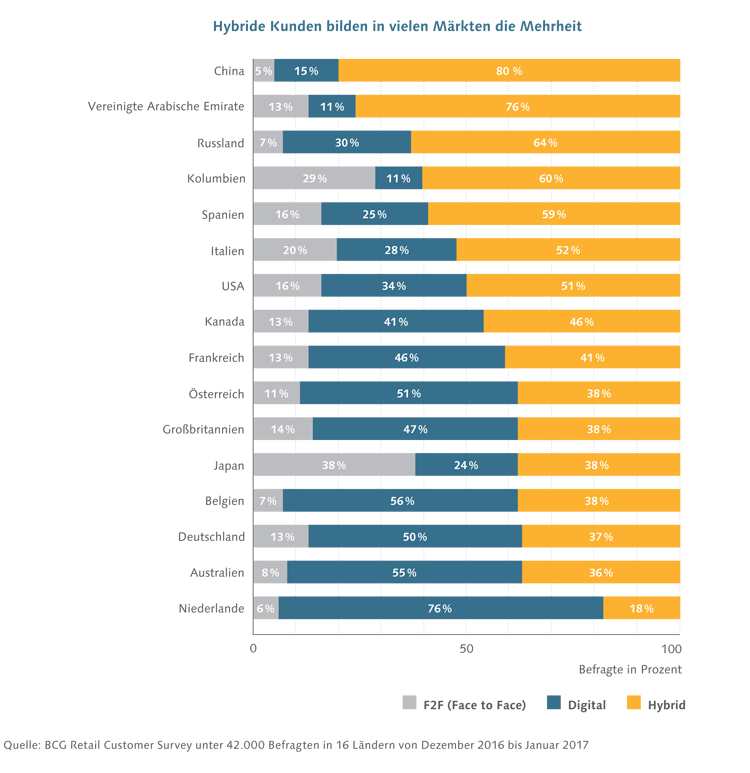

Aus diesen Einzelbeobachtungen ergibt sich die Schwierigkeit, dass Banken sich ihre Zukunftsfähigkeit nur erhalten können, wenn sie ihren Kunden ein umfassendes Spektrum an Möglichkeiten bieten. Vishwas Anand, Head of Content & Thought Leadership bei dem Technologieunternehmen Aspire Systems, bringt es auf den Punkt: “Banking should fit your life. Not the other way around.” Aktuell stellt die Boston Consulting Group ein Erstarken der Gruppe der hybriden Kunden fest, die sowohl digital als auch physisch mit ihrer Bank in Kontakt treten. In den USA liegt deren Anteil bei 51, in Großbritannien bei 38 und in Deutschland bereits bei 37 Prozent.

Hybride Kunden bilden in vielen Märkten die Mehrheit.

Bionische Transformation und permanenter Wandel

Laut Boston Consulting greift die Finanzbranche diesen Trend auf, indem sie sich einer „bionischen Transformation“ unterzieht. Ein Anzeichen dafür sei etwa, dass die Mitarbeiterzahl pro Filiale im Vergleich zu 2015 um 3 Prozent gesunken, während die Kundenzahl um 3 Prozent gestiegen ist. Dazu Holger Sachse, Partner und Experte für Retail Banking bei der Boston Consulting Group: „Deutsche Retailbanken verschlafen derzeit noch zu viele Chancen der Digitalisierung. Die bionische Transformation – das effiziente, intelligente und kundenzentrierte Zusammenspiel von persönlicher Beratung und digitalen Produkten und Services – ist jedoch entscheidend für den langfristigen Erfolg auf dem Markt.“

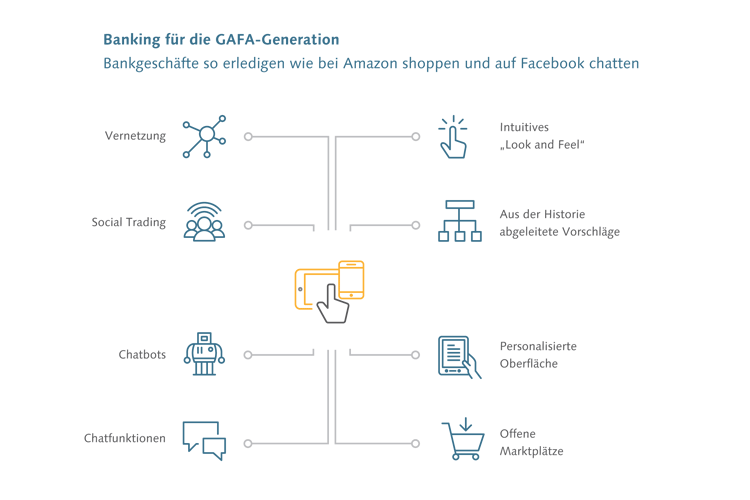

Genauso wenig wie sich ein Pudding an die Wand nageln lässt, ist es möglich, einen Königsweg für Finanzinstitute zu definieren, um die Zukunft des Bankings zu antizipieren. Gute Aussichten haben die Institute, die das Potenzial von Daten, Analytics und neuen Talenten nutzen, um ihre Organisation intern zu transformieren, und stets das Ohr am Kunden haben, um dessen sich ständig wandelnde Erwartungen zu erfüllen. Maßstäbe für die digitale Customer Experience setzt heute die GAFA-Industrie mit ihren offenen Ökosystemen. David Marcus, Vice President Messaging Products, Facebook: „Es ist viel einfacher, alles von einer Anwendung aus zu erledigen, mit Blick auf die letzten Transaktionen und mit deiner Identität, sodass du dich nicht jedes Mal umständlich einloggen musst, als Apps herunterzuladen, die du nie wieder nutzen wirst, und ständig von einer App in eine andere zu wechseln.“

Bankgeschäfte so erledigen, wie bei Amazon shoppen und auf Facebook chatten.

Umbau zur Open-Banking-Organisation sichert Zukunftsfähigkeit

Dazu Multichannel-Banking-Spezialist Tobias Baumgarten: „Das Stichwort lautet: Multibanking. Damit bieten Banken ihren Kunden die Möglichkeit, über einen einzigen Online- oder Mobile-Banking-Zugang sämtliche Bankverbindungen bequem zu bedienen. Alle Konten und Umsätze auf einen Blick – da freut sich der Kunde, der im Schnitt zwei Bankverbindungen hat.“ Nicht die einzelnen Produkte, sondern offene Ökosysteme als Ausdruck einer ganzheitlichen Digitalstrategie sichern die Zukunftsfähigkeit der Bank.

Damit gelingt es den Finanzinstituten, sich zu Open-Banking-Organisationen zu wandeln und idealerweise die Schnittstelle des Kunden zu seinen verschiedenen Finanzpartnern zu besetzen. Sie werden zu Enablern des Multibankings und befähigen die Anwender, über einen Online- oder Mobile-Banking-Zugang auf sämtliche Finanzinformationen zuzugreifen sowie alle Arten von Transaktionen durchzuführen. Welche Voraussetzungen dazu erfüllt werden müssen und wie sich die Transformation erfolgreich gestalten lässt, erfahren Sie in unserem Whitepaper „The Future of Banking. Die vielfältigen Chancen der digitalen Evolution“. Laden Sie es gleich herunter!

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.