Künstliche Intelligenz beeinflusst die Finanzbranche bereits heute – allerdings ohne ihr Potenzial bisher annähernd auszuschöpfen. Wie KI aktuell im Finanzsektor umgesetzt wird und welche Wachstumsmöglichkeiten sich für Banken bieten, zeigt eine Studie.

Technologie ist nicht erst seit der Digitalisierung ein wichtiger Faktor für Finanzdienstleister. Im Bank Blog finden Sie Studien zu den wichtigsten Trends und Entwicklungen.

Künstliche Intelligenz werde die Zukunft von Banken und Versicherungen prägen, wie eine Studie der Economist Intelligence Unit (EIU) feststellt. Darin wurden die Umfrageergebnisse von 200 Geschäftsführern und C-Suite Managern aus Versicherungsgesellschaften, Investment- und Einzelhandelsbanken ausgewertet. Die Führungskräfte stammten ebenso aus IT- wie auch aus anderen Abteilungen.

Kern der Studie war die Frage, wo und in welchem Maße KI-Technologien bei Finanzdienstleistern eingesetzt würden, wie diese Institutionen ihren Erfolg messen und was mögliche Hindernisse auf dem Siegeszug der KI darstellen könnte. Zudem sollten Interviews mit führenden Experten helfen, eine Vorhersage für die Veränderungen der Finanzdienstleistungsbranche in den kommenden Jahren zu treffen.

Europäer zurückhaltender bei KI-Investitionen

Unter den befragten Finanzdienstleistern herrsche Einigkeit, dass KI ihr Geschäft in den kommenden fünf Jahren grundlegend verändern werde. Dennoch gab mehr als jedes zweite Unternehmen an, künstliche Intelligenz noch nicht in die eigenen Prozesse und Angebote integriert zu haben. Lediglich 15 Prozent würden die Technologie nach heutigem Stand umfassend nutzen.

Hierbei falle vor allem Europa negativ auf: Nur 41 Prozent der europäischen Befragten gaben an, dass KI die Hälfte oder mehr ihrer Arbeitsabläufe und -prozesse unterstütze. Im Vergleich dazu gaben dies unter den APAC Befragten 61 Prozent an. Auch in Sachen Investitionen in KI seien die Befragten aus Europa zurückhaltender. Während 90 Prozent der APAC Befragten in den nächsten fünf Jahren konkrete KI-Investitionen planten, sei dies in Europa nur bei 75 Prozent der Befragten vorgesehen.

Besonders weit falle die Schere zwischen APAC und Europa bei den Fortbildungsmaßnahmen aus: 75 Prozent der APAC Befragten planten in den nächsten fünf Jahren Mittel für die Investition in das KI-Know-how ihrer Mitarbeiter ein, bei den Europäern läge dieser Wert nur bei 37 Prozent. Insgesamt planten aber 86 Prozent der Banken und Versicherungen KI-bezogene Investitionen bis 2025 ein.

Wachstumschancen für Banken und Versicherungen

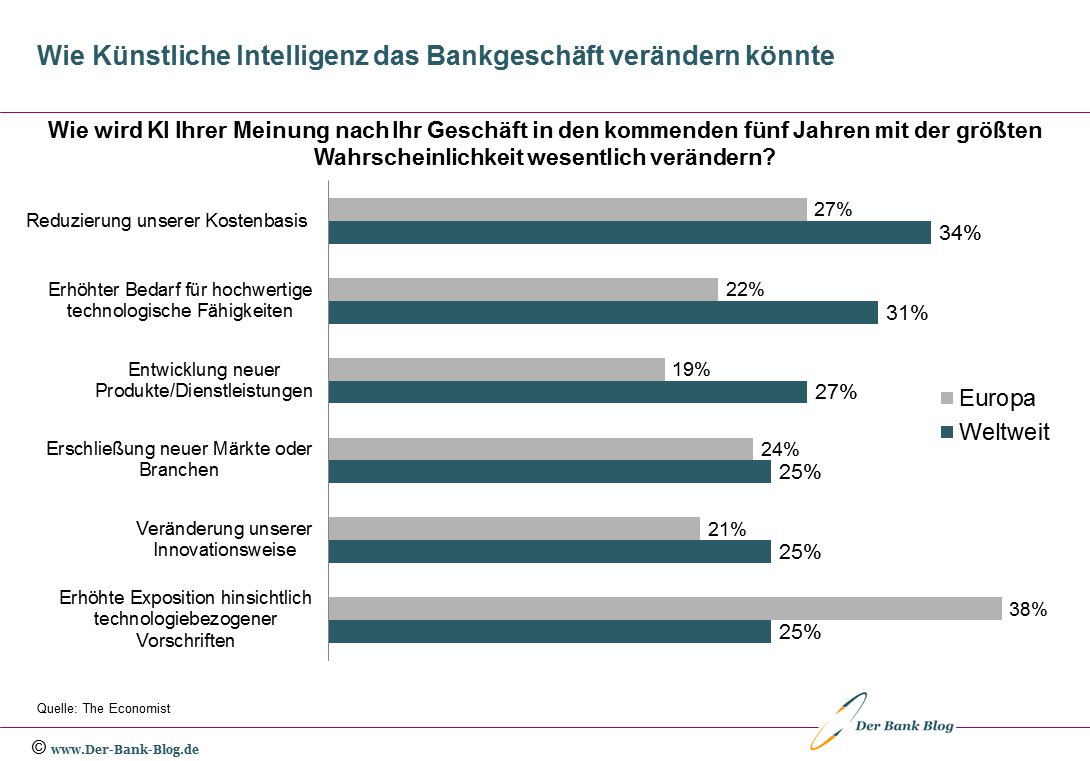

KI ermögliche nicht nur die Erschließung neuer Wachstumschancen, sondern auch enorme Kostensenkungen. Zu den größten dabei entstehenden Veränderungen zählten die Befragten die Förderung gänzlich neuer Produkte und Dienstleistungen (27 Prozent), die Erschließung neuer Märkte und Industrien (25 Prozent) sowie die Innovationsentwicklung (25 Prozent). Jeder Dritte halte es zudem für realistisch, dass bis 2025 zwischen 51 Prozent und 75 Prozent des Workloads durch künstliche Intelligenz unterstützt werde.

Die Erwartungen bei Einsatz Künstlicher Intelligenz.

In puncto Kostensenkung gaben 37 Prozent der Befragten an, durch KI bereits Betriebskosten gesenkt zu haben. 34 Prozent erwarteten eine weitere Senkung in den kommenden fünf Jahren. Als weitere Vorteile seien außerdem der Einsatz für prädiktive Analysen (34 Prozent), eine gesteigerte Kapazität der Mitarbeiter bei der Bewältigung ihres Arbeitspensums (33 Prozent) sowie die Verbesserung von Kundenservice und Kundenzufriedenheit zu nennen. Der Weg in Richtung künstliche Intelligenz sei zwar nicht frei von Risiken, diese würden aber durch die vielen Vorteile aufgewogen.

Weiterbildung von Mitarbeitern dringend nötig

Um die bisher relativ langsamen Adoptionsraten zu steigern, reiche das gegebene Vertrauen allein nicht aus: Stattdessen hänge die Entwicklung zusätzlich von der Bereitschaft der Unternehmen ab, in die Qualifizierung ihrer Mitarbeiter zu investieren. Weiterbildung sei essenziell, um aus den Erkenntnissen einen echten Nutzen zu ziehen.

Aktuell sei die Branche auf einem guten Weg. 49 Prozent der Befragten gaben an, bereits KI-Weiterbildungsmaßnahmen durchzuführen, immerhin 42 Prozent planten, solche in Zukunft verstärkt anzubieten. Die Studienautoren betonen, dass die Investition in Talente der Schlüssel zur Entfaltung des KI-Potenzials sei. Mitarbeiter müssten weiterqualifiziert werden, um die durch KI ermöglichten Produktivitäts- und Innovationsgewinne nutzbar zu machen.

Im Vergleich zu ihren Konkurrenten im Privatkunden- und Versicherungsgeschäft setzten Investmentbanken im Durchschnitt häufiger neue KI-Anwendungen ein. Auch bei der Umsetzung von Fortbildungsmaßnahmen seien sie Vorreiter: 54 Prozent der Investmentbanken gaben an, Weiterbildungsmaßnahmen unternehmensintern umgesetzt zu haben, im Vergleich zu 46 Prozent der Versicherungen und 48 Prozent der Privatkundenbanken. Die Schwerpunktsetzung erfolge hier ebenfalls unterschiedlich. Während Investmentbanken eher auf maschinelles Lernen (63 Prozent) und Bildanalyse (52 Prozent) setzten, würden bei Privatkundenbanken eher prädiktive Analysen (71 Prozent) und virtuelle Assistenten (61 Prozent) überwiegen.

APAC-Region gibt den Weg vor

In Sachen Einführung, Schulung und Bewertung von KI sei die APAC-Region führend. Dies betreffe auch das Reporting, an dem es in Europa oft mangele. Fast 10 Prozent der europäischen Befragten hätten nämlich entweder keine oder nicht ausreichend lange dokumentierte Kennzahlen vorzuweisen. Dies sei bei keinem einzigen der APAC-Befragten der Fall gewesen.

Ebenso würden bereits verstärkt auf Umschulungs- und Weiterbildungsmaßnahmen eingeleitet werden, die 75 Prozent der APAC-Befragten in den nächsten fünf Jahren zusätzliche Investitionen einplanten. In Nordamerika liege diese Bereitschaft nur bei 59 Prozent, in Europa sogar nur bei 37 Prozent. Auch Technologieinvestitionen brächten die Regionen APAC und Nordamerika höheres Vertrauen entgegen als in Europa. 90 Prozent der APAC Region, 89 Prozent Nordamerikas und hingegen nur 75 Prozent Europas gaben an, mit KI-bezogenen Technologieinvestitionen bis 2025 zu rechnen.

Wandel zu KI nicht ohne Hürden

Trotz der positiven langfristigen Aussichten hätten einige Unternehmen Bedenken. Zu den am häufigsten genannten Problemfeldern zählten Sicherheit (40 Prozent), Kosten (39 Prozent), unzureichende Infrastruktur (29 Prozent) und schlechter Datenqualität (28 Prozent).

Nur 52 Prozent der Befragten trauten ihrer Organisation zu, KI-assoziierte Risiken wie Sicherheit anzugehen. 55 Prozent hätten allerdings bereits Richtlinien, Verfahren und Aufsichtsprozesse für K-basierte Automatisierung entwickelt. Dabei sei die Notwendigkeit zu betonen, in Lösungen und Richtlinien zu investieren, die Governance und Sicherheit gewährleisteten und gleichzeitig Risiken reduzierten.

Weitere Themen der Studie

Darüber hinaus gibt die Studie Einblicke in folgende Entwicklungen und Bereiche der künstlichen Intelligenz:

- Die am weitesten verbreiteten KI-Anwendungen und Anwendungsfälle, die für Finanzdienstleistungsunternehmen von Nutzen sind

- Wer führend bei der weltweiten Einführung, Schulung und Wirksamkeitsprüfung von KI ist

- Wie man die häufigsten Hindernisse für eine breite KI-Anwendung überwindet

- Die Bedeutung der Aus- und Weiterbildung Ihrer Mitarbeiter, um die Ergebnisse von KI wirksam einzusetzen

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.