Der Fokus vieler Banken und Sparkassen liegt nachvollziehbarerweise auf den großen und finanzstarken Baby-Boomer-Jahrgängen. Die Bedürfnisse der sogenannten Gen Z hingegen werden vielerorts noch nicht adäquat adressiert. Das kann sich auf mittlere Sicht rächen.

Banken müssen auf die Bedürfnisse der Generation Z eingehen.

Die Älteren unter uns werden sich vielleicht noch erinnern: 2004 überraschte im Kultwerbespot der LBS eine etwa sechsjährige Tochter ihren verblüfften Punk- und Aussteigervater mit dem Wunsch: „Papa, wenn ich groß bin, will ich auch mal Spießer werden!“

Knapp zehn Jahre später taucht dieses Vater-Tochter-Gespann erneut auf. Der Anarcho-Alltag ist passé und die Protagonistin zu einer selbstbewussten, neugierigen und an Finanzfragen interessierten Teenagerin herangewachsen.

Taugt diese werblich verewigte Inkarnation einer Vertreterin der sogenannten Gen Z aus heutiger Sicht als Prototyp für diese für viele Banken und Sparkassen nach wie vor schwer zu greifende Kundengruppe? Wie tickt diese Generation denn nun wirklich? Und vor allem: Wie geht die hiesige Bankenwelt mit ihr um?

Individualität als Markenzeichen

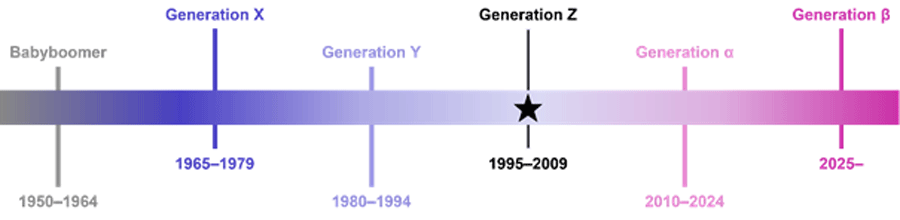

Eine eindeutige Definition für die Gen Z hat sich in der Fachliteratur bislang noch nicht durchgesetzt. Viele Kommentatoren fassen unter diesem Oberbegriff grob die Geburtenjahrgänge zwischen 1995 und 2009 zusammen. Wir haben es per heute also mit Jugendlichen in der Pubertät bis hin zu jungen Erwachsenen in ihren späten Zwanzigern zu tun.

Die Generation Z umfasst üblicherweise die Geburtenjahrgänge zwischen 1995 und 2009.

In der Sozialisation der Vertreter dieser Generation zeigen sich einige relevante Muster:

- Im Gegensatz zu den Generationen zuvor war für die Gen Z die digitale Welt von Geburt an ein integraler Bestandteil ihres Alltags. Der Umgang mit technischen Gadgets und den dazugehörigen Apps gelingt intuitiv und mühelos. Die digitale und die physische Welt verschmelzen zunehmend und werden mitunter gleichrangig bewertet. So bildet das Smartphone das Epizentrum des täglichen Lebens.

- Der Fachkräftemangel macht’s möglich. Die Aussichten der Gen Z auf dem Arbeitsmarkt sind rosig. Unternehmen landauf und landab ringen mehr oder weniger verzweifelt um die Gunst dieser jungen Leute, um die Lücken, die die in den wohlverdienten Sonnenuntergang reitendenden Baby-Bommer zurücklassen, zu schließen. Dementsprechend hoch ist die Anspruchshaltung der Gen Z. Der Karriere alles unterordnen? Kommt nicht in Frage! Die Vereinbarkeit von Beruf, Familie und erfüllender Freizeitgestaltung ist in der Breite eine nicht zu verhandelnde Bedingung.

- Die Gen Z ist auf einem nie gekannten Wohlstandsplateau aufgewachsen, gleichzeitig aber auch bereits in jungen Jahren äußerst krisenerprobt: Finanzkrise, Euro-Krise, Klimakrise, Mietenexplosion, davongaloppierende Immobilienpreise, Pandemie, Krieg und Inflation. Das geht ins Mark. Der Glaube daran, dass es diese Generation einmal besser haben wird als ihre Vorgänger, ist verflogen. Zukunftsängste lösen eine Sehnsucht nach Halt, Orientierung und Struktur aus. Werte, Sinn und Moral bilden wieder essenzielle Leitmotive. Vertrauen wird zur wichtigsten Grundlage für (Geschäfts-)Beziehungen und die Ansprüche an alle Weggefährten – privat wie geschäftlich – steigen.

Diese Gemeinsamkeiten haben die Angehörigen der Gen Z aber keineswegs zu einer homogenen Masse geformt. Ganz im Gegenteil. Nicht zuletzt die Möglichkeiten der Digitalisierung und der durch den Fachkräftemangel gesunkene Konformitätsdruck haben dazu beigetragen, dass diese Gruppe sich durch ein enormes Maß an Diversität und Individualität auszeichnet. Alle über einen Kamm zu scheren? Keine gute Idee.

Großes Potenzial für Finanzinstitute unter erschwerten Bedingungen

Tradierte Finanzinstitute stehen aktuell vor einer Herkulesaufgabe. Die Baby-Boomer als bisherige „Cash Cows“ und mit weitem Abstand wichtigste Zielgruppe gehen allmählich in den Ruhestand und verlieren vertrieblich dadurch massiv an Bedeutung. Die nachrückende Gen Z wird demografisch bedingt nicht in der Lage sein, die daraus resultierende Ertragslücke zu schließen.

Das ist aber natürlich kein Argument, dieses Kundensegment zu vernachlässigen. Ganz im Gegenteil: Kaufkraft sowie Spar- und Investitionsfähigkeit dieser Alterskohorte ist höher als in allen vorhergehenden Generationen. Und durch die anstehende Welle an Erbschaften wird sich die finanzielle Potenz der Gen Z und damit auch deren Attraktivität aus Sicht von Banken und Sparkassen absehbar weiter drastisch erhöhen.

Gleichzeitig haben klassische Finanzinstitute bei dieser Klientel einen schweren Stand, obwohl die Relevanz von Bankdienstleistungen im Lebensalltag unverändert hoch ist. Die Vertreter der Gen Z präsentieren sich so volatil wie keine Generation zuvor. Die Loyalität zur Hausbank – sofern im engeren Sinne überhaupt noch vorhanden – ist gering und die Wechselbereitschaft im Angesicht eines besseren Angebots dementsprechend hoch. Ferner haben aus vertrieblicher Sicht wichtige Lebensereignisse wie der Auto- oder Immobilienkauf in der Gen Z spürbar an Bedeutung verloren, sodass zentrale und vertrauensbildende Berührungspunkte mit der Gilde von Bankberatern deutlich abnehmen. Die Vielzahl an vorhandenen und im Zuge der Digitalisierung niederschwellig verfügbaren Wahlmöglichkeiten verursacht bei dieser Gruppe mitunter großen Stress. Sie wünschen sich Orientierung in diesem Dickicht. Aufgrund der infolge von Negativschlagzeilen und Finanzskandalen erodierten Vertrauensbasis gegenüber der Finanzbrache suchen Vertreter der Gen Z aber vergleichsweise selten bei einer Bank oder Sparkasse nach dieser Orientierung und wenden sich dafür häufiger ihren Eltern, Freunden oder einer bunten Riege an sogenannten Finfluencern zu.

Rezepte im Regionalbankenumfeld

Dabei ist die Ausgangslage insbesondere für Sparkassen und Genossenschaftsbanken vielversprechend. Durch Eltern und Großeltern genießen sie einen guten Zugang zur Gen Z. „Unsere große Herausforderung ist es, diese Startaufstellung zu konservieren und nicht zu verlieren“, so Bastian Böttjer, Fachkoordinator Online-Services und -Prozesse bei der Sparkasse Bremen. „Wir müssen die Jugendlichen frühzeitig abholen und in kritischen Momenten unsere Daseinsberechtigung vermitteln.“ Ein gutes Beispiel sind hier die Erhöhung von Kontogebühren. Gelinge es hier, die regionale Verankerung von Sparkassen und Genossenschaftsbanken ins Bewusstsein der Jugendlichen zu rücken, könne eine Kündigung als Trotzreaktion oft vermieden werden und die Regionalbank ihre Positionierung als Vertrauensdienstleister verteidigen.

Challenger-Banken wie N26 oder Revolut und FinTechs glänzen oft durch vollständig durchdigitalisierte Prozesse, modernes Design und ein Kundenerlebnis, das sich mit den Buzzwords „fun, convenient & engaging“ treffend umschreiben lässt. Auf den ersten Blick also der prädestinierte Heimathafen für die äußerst anspruchsvolle Klientel der Gen Z. Laut Böttjer sind deren Vertreter allerdings längst nicht so digital wie man meinen könnte: digital first, aber nicht digital only. „Bei sensiblen Themen und Problemen rufen die Jugendlichen weiterhin an,“ so Böttjer. Wenn sie im Telefongespräch auf gleichaltrige, junge Berater treffen, kommt eine zusätzliche Wohlfühlatmosphäre zustande. Das sieht auch Amina Khalfaoui, Gruppenleiterin Kundenkommunikation der Stadtsparkasse Düsseldorf, so: „Den Unterschied wird am Ende immer der Mensch machen.“

Die Düsseldorfer haben mit „smoney“ eine speziell auf die Gen Z zugeschnittenen Marke gelauncht, die einen ganzheitlichen und differenzierten Zugang zu dieser Kundengruppe ermöglichen soll. Das digitale und telefonische Angebot wird vor Ort abgerundet. Im „smoney hub“, der erst im Oktober 2022 eröffnet wurde, findet persönliche Beratung auf Augenhöhe statt – individuell, locker und ungezwungen durch sogenannte Buddys, die Hoodies anstelle von Anzügen tragen. Die Idee dazu kam aus der Community selbst. Im Rahmen einer Innovations-Challenge mit dem Namen „#buildyourbank“ verliehen die Repräsentanten der Gen Z ihrem Wunsch nach einer Kombination aus persönlicher Information und Edutainment Ausdruck. Folgerichtig wird das Angebot im „smoney hub“ von regelmäßigen Events flankiert.

Ein ähnliches Konzept bietet auch die Berliner Sparkasse ihrer jungen Klientel in der „Homebase“ des sogenannten „Klubs zur hohen Kante“ mit persönlicher Beratung, Workshops und einem hippen Filialerlebnis in Berlin-Friedrichshain. Diese neuartigen Filialkonzepte verstehen sich vorrangig als Räume für den ungezwungenen Austausch rund um Finanz- und Karrierethemen – instagramable und tiktokable, Kaffee und Snacks inklusive.

Die Bedeutung von Finfluencern

Befeuert durch die durchlebten Krisen der jüngeren Vergangenheit ist das Interesse an Finanzthemen, Geld und Vorsorge bei der Gen Z wahrnehmbar größer als bei Vorgängerdemografien. Sie lernen schnell und scrollen sich im Internet schlau. Finfluencer wie Teaching Finance und Finanzfluss mit jeweils über 1 Mio. Followern bzw. Abonnenten genießen hohes Vertrauen und sind wichtige Anlaufstellen. Auf den sozialen Medien vermitteln sie adressatengerecht relevantes Finanzwissen, erläutern die Vorteile von Aktieninvestments und entmystifizieren – ganz allgemein gesprochen – Geld- und Finanzthemen für ihre junge Zielgruppe.

Diesen Trend machen sich auch einige traditionelle Banken und Sparkassen zunutze. Auf TikTok, der relevantesten Plattform der Gen Z, zählt der Account „smoney.finanzwissen“ der Stadtsparkasse Düsseldorf beeindruckende 9,3 Mio. Likes und über 275 Tsd. Follower. „Der Bedarf ist enorm groß“, resümiert Kommunikationsexpertin Khalfaoui. Die Generation sei rund um alltägliche Bankgeschäfte grundsätzlich gut informiert, bei komplexeren Produkten hingegen bestehe durchaus Aufholbedarf.

Von Neobanken lernen

Einige Neobanken sprechen mit ihren Geschäftsmodellen ganz gezielt die Vertreter der Gen Z an. Der digitale Banking-Anbieter Tomorrow setzt voll auf das ökologische und ethische Bewusstsein, das insbesondere in dieser Klientel sehr ausgeprägt zu sein scheint. Das Hamburger Institut verfolgt eine klare Mission in Sachen Nachhaltigkeit und sozialer Gerechtigkeit, indem sie eine entsprechende Zweckbindung der Kundeneinlagen garantiert und mit jeder Kartenzahlung Klimaschutzprojekte fördert. Flankiert wird das Angebot von Tomorrow durch eine Debitkarte aus Kirschholz, selbstredend aus nachhaltiger Forstwirtschaft. „Die Karte ist ein Statussymbol einer neuen Generation – sie steht für eine klimaneutrale Lebensweise und bewussten, nachhaltigen Konsum“, teilte Inas Nureldin, Co-Founder von Tomorrow, in einem Statement mit.

Die Neobank bunq und die GLS Bank adressieren über das Mastercard-Feature „True Name“, das Kartennutzern erlaubt, anstelle ihres im Ausweis hinterlegten einen selbstgewählten Namen auf Kredit- und Debitkarten andrucken zu lassen, ein sensibles Thema für Mitglieder der LGBTQIA+-Community. Durch diesen Einsatz für Diversität und Inklusion bedienen diese beiden Vorreiter auch ein für große Teile der Gen Z relevantes und emotional besetztes Thema mit entsprechender Strahlkraft auch außerhalb der Community.

FinTech-Experte und Gründer der Studienkreditplattform DeineStudienfinanzierung Bastian Krautwald hat eine andere Auffassung vom Banking der jungen Generation: Er versteht Banking eher als Lebensbegleiter, vollständig in den Lebensalltag der Gen Z integriert. „In der Tätigkeit verliert Banking zunehmend an Relevanz“, fasst Krautwald zusammen. „In finanzieller Sicht will die Gen Z reibungslos agieren und interagieren.“ Dabei glaubt er besonders an den Community-Gedanken und an Banking-Features explizit für die gemeinsame Nutzung mit Freunden, Familie und Partnern: geteilte Sparpools, einfaches Aufteilen von Rechnungen und spielerischen Challenges unter Freunden, um einige Beispiele zu nennen.

Junge und anspruchsvolle Klientel

Die Gen Z wird die Lücke, die die Baby-Boomer hinterlassen, nicht vollständig schließen können. Dennoch wäre es töricht, diese junge und anspruchsvolle Klientel zu vernachlässigen. Hier müssen Banken und Sparkassen für sie neue und kreative Wege beschreiten, um sich langfristig als vertrauenswürdige und relevante Lebensbegleiter positionieren zu können. „Was es braucht, sind begeisterungsfähige und mutige Vorstände!“, nennt Khalfaoui den Schlüssel zum Erfolg der Stadtsparkasse Düsseldorf. Mit diesen beiden Grundtugenden ausgestattet, sollten uns auch vor den noch nicht absehbaren Anforderungen der nachfolgenden Generation Alpha nicht bange werden.

Björn Wenninger

Björn Wenninger ist Koautor des Beitrags. Er ist Senior Manager bei BLC mit Fokus auf vertriebsstrategischen und kreditfachlichen Fragestellungen im Corporate und Consumer Banking sowie auf die ganzheitliche Begleitung von Fusionen und Post-Merger-Integrationen im Regionalbankenumfeld. Als zertifizierter Experte für Sustainable Finance gilt seine Leidenschaft darüber hinaus auch der „grünen“ Transformation des Finanzsystems.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.