ChatGPT ist derzeit in aller Munde. Die Anwendung zeigt, welchen Mehrwert generative Künstliche Intelligenz (KI) mit ihrem Sprach- und Kontextverständnis leisten kann. Damit ist KI endgültig im öffentlichen Bewusstsein angekommen und für Finanzdienstleister noch interessanter geworden.

Automatisierte Risikobewertung in Banken durch generative Künstliche Intelligenz.

Aus dem Meer des Internets Informationen zu bestimmten Suchbegriffen herauszusuchen, das ist nichts Neues. Computerprogramme, die automatisch das World Wide Web durchsuchen, gibt es fast so lange wie das Internet. Suchmaschinen nutzen die sogenannten Crawler, um Webseiten zu analysieren und zu indexieren. Sie helfen beim Sammeln von Web-Feeds oder E-Mail-Adressen (sogenannte Harvester) und werden auch außerhalb des Internets zur systematischen Auswertung großer Datenmengen (Data Mining) eingesetzt. Das Ergebnis ist häufig eine Datenflut, die kaum noch zu bewältigen ist oder ganze Analyseteams beschäftigt. Mit Hilfe von KI lassen sich aus vielen Nachrichten wertvolle Grundlagen für Geschäftsentscheidungen ableiten und frühzeitig Risiken identifizieren.

Datenanalyse im Risk- und Compliance Management

Im Risk- und Compliance Management nutzen heute viele Anwender kostenlose Dienste wie News-Feed oder Google Alert, um automatisch über Aktualisierungen auf einer Webseite oder Nachrichten zu einem bestimmten Thema informiert zu werden. Je nach Suchbegriff kann die Trefferliste sehr umfangreich sein, die Relevanz lässt sich nur eingeschränkt steuern. Anbieter von Tools zur Medienbeobachtung, die sich auf Anwendungen wie die Erfolgsmessung von Marketing- und Vertriebsmaßnahmen spezialisiert haben, bieten bereits ausgefeiltere Suchen an. Diese informieren beispielsweise sofort bei einem erhöhten Nachrichtenaufkommen und unterscheiden auch grob zwischen positiver, negativer oder neutraler Berichterstattung.

Der wesentliche Mehrwert solcher Anwendungen, den viele Systeme allerdings bislang noch nicht liefern, liegt im Erkennen der Relevanz einer Nachricht für den Empfänger bzw. das Ausblenden redundanter Meldungen.

Daten nicht nur sammeln, sondern auch auswerten lassen

Das heute verfügbare Überangebot an Informationen wird so schnell zur kaum beherrschbaren Datenflut. Genau hier kann der Einsatz künstlicher Intelligenz den Unterschied machen. Durch eine automatisierte Analyse können Daten nicht nur gesammelt, sondern gleich ausgewertet werden. Die Aareal Bank hat mit Scale Layer ein KI-gestütztes Produkt entwickelt, der im Bereich von Risk- und Compliance-Themen gezielt nach risikorelevanten Informationen sucht und aus den gefundenen Quellen übersichtliche Zusammenfassungen erstellt. Redundante Meldungen werden dabei ausgefiltert oder auf den jeweils neusten Stand ergänzt. So kann der Nutzer bei der Recherche sehr schnell entscheiden, ob es sich lohnt, einer Meldung im Detail nachzugehen.

Die Zielgruppen sind dabei nicht auf Banken oder die mit der Aareal Bank verbundenen Branchen wie Wohnungs-, Immobilien- und Energiewirtschaft beschränkt. Das Tool kann überall dort eingesetzt werden, wo ein große Zahl von Informationen zu Risiken und Investitionsmöglichkeiten in bestimmten Märkten verarbeitet und in Signale für die Entscheidungsträger umgewandelt werden sollen. Typische Einsatzbereiche wären zum Beispiel ESG-Tracking oder Supply Chain Management in Unternehmen.

KI-basierte Risikofrüherkennungssysteme

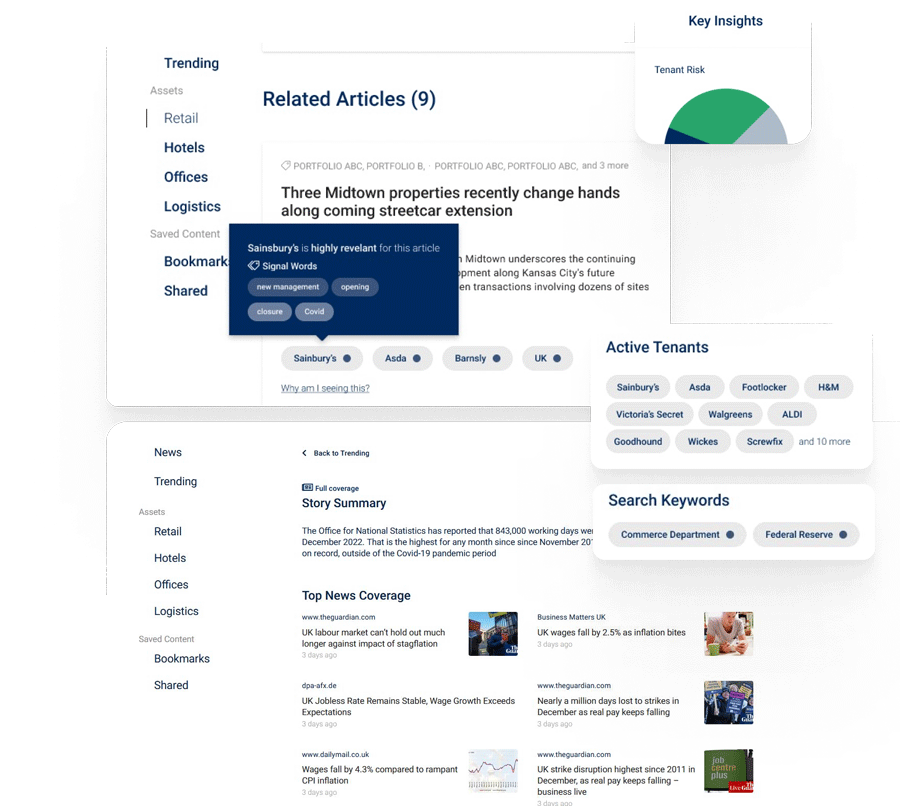

Dafür durchforstet das KI-basiertes Risikofrüherkennungssystem automatisch öffentliche Quellen wie News-Seiten, Social Media-Plattformen oder Bewertungsportale. Die Software übernimmt nicht nur das Research, sondern auch das Reporting: Die Inhalte werden selbständig aufbereitet, dokumentiert und historisiert, um die Datenflut in Entscheidungsgrundlagen zu verwandeln. Die Marktsignale werden in einem Dashboard dargestellt, das nach Themen aufgeteilt ist.

Informationen werden im Scale Layer Dashboard mit Hilfe von generativer Künstlicher Intelligenz übersichtlich für das Risikomanagement der Kreditabteilung bereitgestellt.

Beim Credit & Risk-Monitoring für Immobilienkredite können das Nachrichten zu Ankermietern, zum Standort, zu Neubauten im Umfeld des Standorts, zu Markentwicklungen oder Investoren sein. Beim Piloteinsatz des Risk Trackers in der Aareal Bank, wo wöchentlich mehrere tausend Artikel ausgewertet werden, brachte dieser den Kreditmanagern einen Wissensvorsprung von bis zu drei Monaten. Nun wird er standardmäßig bei der Absicherung der Retail-Immobilienfinanzierungen genutzt.

Risikomanagement in Echtzeit

Die automatisierte Erkennung von eindeutig identifizierbaren Informationen (Entitäten), die Zusammenfassung von Risikoinformationen und die Berechnung der Relevanz ebendieser Informationen (Salienz) erfolgt durch speziell trainierte KI-Algorithmen, die sich auf jede beliebige Branche individuell anpassen lassen. Intelligente Natural Language Processing-Techniken (NLP) generieren aus dem Textzusammenhang automatisiert exakte Signale. So kann das Tool unterscheiden, ob es in einer Nachricht über „Apple“ um die Frucht oder das Unternehmen geht. Die Scale Layer Technologie wertet im Handumdrehen riesige Datenmengen aus und liefert die Basis für komplexe Investmententscheidungen.

Die Anwendungsbereiche für künstliche Intelligenz sind vielfältig. Wer sich auf die Suche nach möglichen Einsatzbereichen begibt, sollte zwei Fragen stellen: Erstens, habe ich Zugriff auf die benötigten Daten? Und zweitens, können automatisierte Prozesse einen echten Mehrwert bieten? Lautet die Antwort in beiden Fällen „ja“, kann das systematische Nutzen und strukturierte Auswerten von Daten mit Hilfe moderner Technologie Banken zahlreiche Möglichkeiten eröffnen, Leistungen in einer noch besseren Qualität und zu geringeren Kosten zu erstellen.