Rekordmeldungen und Wachstumszahlen im wichtigen Girogeschäft übertreffen sich in den letzten Jahren. Die Vertiefung der Bundesbankzahlen offenbart hier eine Blase aus Nebenbankkonten. Welche Kunden besonders offen für mehrere Bankbeziehungen sind, zeigt eine Befragung.

Vorsicht Falle: Analyse der Anzahl der privaten Girokonten in Deutschland

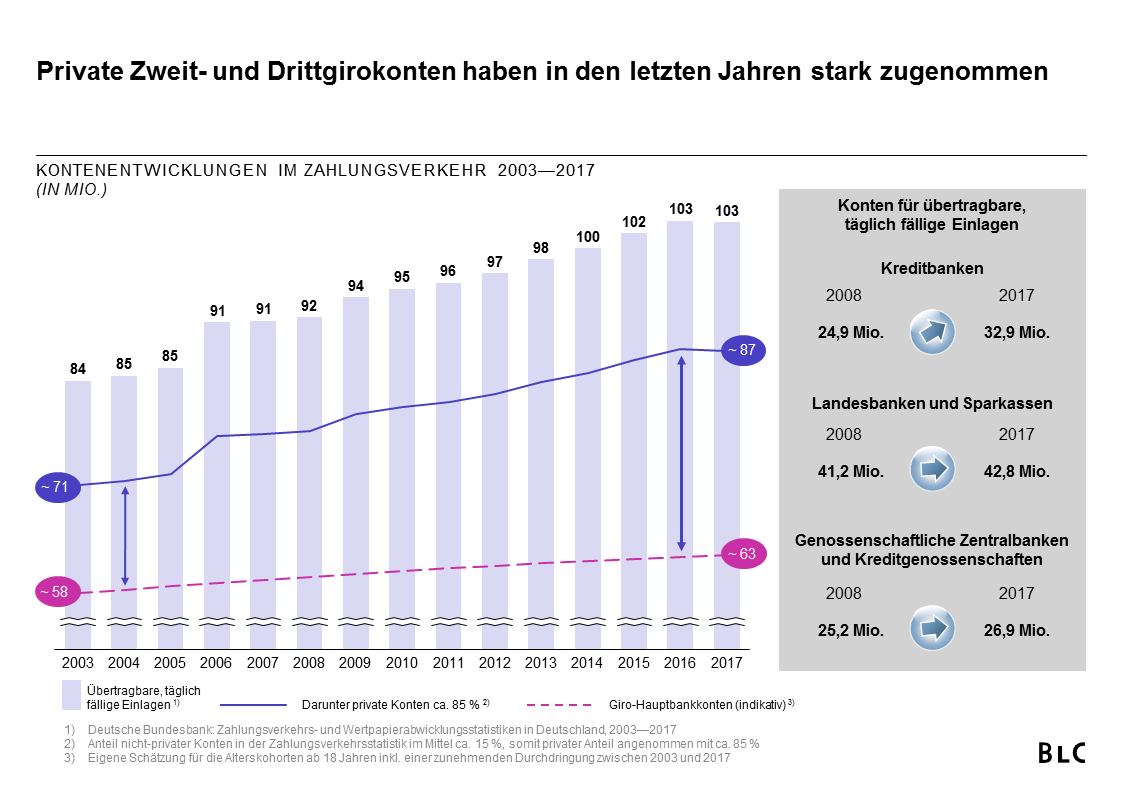

Deutschland verzeichnet in den letzten 15 Jahren im Zahlungsverkehr einen starken Kontenzuwachs von 84 Mio. in 2003 auf nun 103 Mio. in 2017. Das ist vor dem Hintergrund einer recht konstanten Bevölkerung in einer sehr stabilen Volkswirtschaft schon bemerkenswert.

Besonders bemerkenswert sind einige der Interpretationen rund um dieses Wachstum. Da werden Marktanteilszuwächse betrachtet, Gewinner und mutmaßliche Verlierer identifiziert, die Online-Kontonutzung proklamiert – und das, obwohl die Bundesbankzahlen nichts davon tatsächlich unterlegen. Ganz im Sinne des Shakespeare’schen Wortspiels um Not(h)ing scheint es auch darum zu gehen, wie von den Statistiken Notiz genommen wird und zu welchen Moden sie gerade passen.

Auf der Suche nach den Privatgirokonten

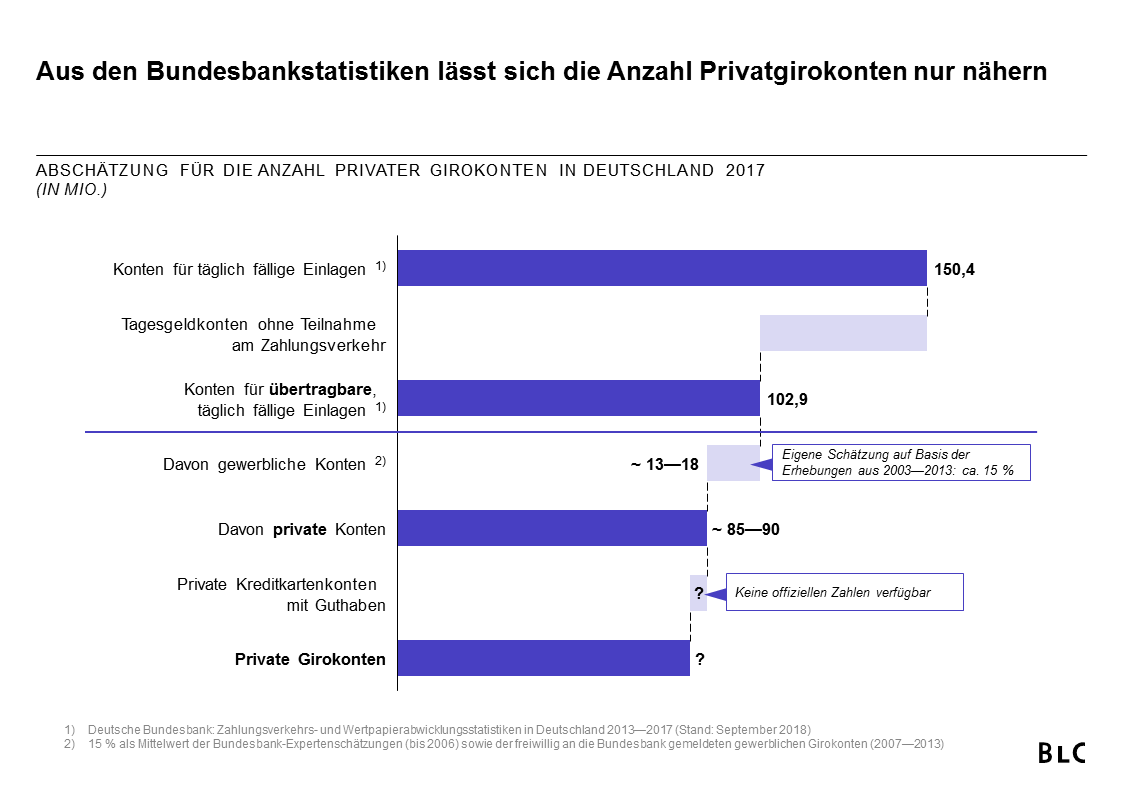

Im Fokus steht dabei oft die Entwicklung der Privatgirokonten. Just dieser Wert findet sich aber aktuell in keiner offiziellen Statistik – nicht einmal näherungsweise. Daher lohnt ein Blick hinter die Kulissen der Zahlungsverkehrsstatistik. Die in diesem Kontext ebenfalls zitierten „150 Mio.“ umfassen alle Konten mit täglich fälligen Einlagen. Das schließt also auch jegliche Formen von Tagesgeld ein.

Bei den 103 Mio. Konten für „übertragbare, täglich fällige Einlagen“ handelt es sich zumindest ganz überwiegend um Girokonten im klassischen Sinne. Nicht enthalten sind E-Geld-Konten, wohl aber Kreditkartenkonten mit Guthaben. Mit Blick auf die in den letzten Jahren immer beliebteren Prepaid-Kreditkarten dürfte diese Position einen nennenswerten Anteil ausmachen. Auch die Anbieter sind vielschichtiger geworden. Payment Service Provider aus Deutschland, wie insbesondere Wirecard, zahlen hier ebenfalls mit ihren diversen Konten unter den Kreditbanken in die Statistik ein.

„Bereinigung“ der Zahlungsverkehrsstatistik

Vor allem aber gehören diese 103 Mio. vielfältigen Konten nicht bloß Privatkunden. Die Zahlungsverkehrsstatistik umfasst sowohl „private“ als auch „gewerbliche“ Girokonten. Und als gewerblich gilt der Bundesbank alles, was nicht privat ist – das reicht vom Großkonzern bis zum Sportverein.

Die „gewerbliche“ Kontoanzahl hat die Bundesbank in früheren Jahren geschätzt, ging dann von 2007 bis 2013 auf eine freiwillige Meldung der Banken über und verzichtet seit 2014 auf diese Erhebung.

Gemittelt aus den früheren Werten liegt der private Anteil bei rund 85 Prozent, also derzeit ca. 85—90 Mio. Konten (siehe Abbildung). Erst nach Abzug der privaten Kreditkarten mit Guthaben, deren Anzahl nirgends öffentlich verfügbar ist, verbleiben die Privatgirokonten.

Aus den Bundesbankstatistiken lässt sich die Anzahl an Privatgirokonten in Deutschland nur näherungsweise abschätzen.

Ohne eine verlässliche Zahlenbasis für Privatgirokonten sind jedoch die Diskussionen um Zuwächse und Marktanteile mit einer gewissen Skepsis zu betrachten. Ebenfalls Vorsicht ist bei der steigenden Zahl sogenannter „Online-Konten“ geboten. Sie wird nicht selten als Maß für Online-Nutzung bzw. gar in Einzelfällen als Beleg für die Stärke von Online-Banken herangezogen.

Der Wert in der Zahlungsverkehrsstatistik besagt jedoch nur, wie viele Konten für eine Online-Nutzung vorbereitet sind. Und das sind inzwischen, je nach Bankinstitut, meist alle Neuabschlüsse und teilweise sogar der Gesamtbestand. Die absolute Zahl von 66 Mio. „Online-Konten“ sagt also – selbst für deren unbekannten Anteil an PK-Konten – nichts über deren tatsächliche Online-Nutzung. Und erst recht sagt dieser Wert nichts über eine wachsende Vorliebe für Direktbanken.

Erheblicher Zuwachs bei Nebenbankkonten

Die Frage bleibt: Warum unterhält eine Bevölkerung mit 69 Mio. Volljährigen geschätzt 85—90 Mio. private Konten? Inzwischen haben die allermeisten Erwachsenen ihr jeweils eigenes Girokonto, auch in einer Partnerschaft. Haushalte mit nur einem Gemeinschaftskonto oder gar ohne jedes Girokonto bilden immer mehr die Ausnahme. Damit nähern sich die Hauptbankkonten weiter der Anzahl der Volljährigen an. Alles darüber hinaus ist eine Blase aus Nebenbankkonten, die sich in den letzten Jahren gebildet hat. Die Motive können dabei von der unbegrenzten Möglichkeit zur Bargeldversorgung bis zur Abschlussprämie reichen.

Es ist der Sektor der Kreditbanken, der die Kontenmehrung der vergangenen Jahre treibt. Kostenlos ist das zusätzliche Girokonto fast nur noch bei Direktbanken und wenigen Geschäftsbanken. Auch große ausländische Zahlungsdienste können, je nach Spielart, die Kontoanzahl in Deutschland weiter erhöhen. So ist die Nutzung von Apple Pay zum Beispiel bei der Deutschen Bank aktuell an die Eröffnung eines zumindest vorläufig kostenlosen Privatgirokontos gekoppelt.

Private Zweit- und Drittgirokonten haben in den letzten Jahren stark zugenommen –Kontenwachstum vor allem getrieben durch die Kreditbanken.

Die Werthaltigkeit solcher Zweit- und Drittkonten lässt sich nicht pauschal beurteilen. Ihre reine Anzahl sagt jedoch wenig über den Markt. Diese kann durch neue Zahlungsdienste ebenso schnell wachsen, wie sie durch ein verändertes Pricing für Kontomodelle und Bargeldversorgung schrumpfen könnte.

Das Augenmerk sollte auf Mehrbankkunden liegen

Interessant ist vielmehr, welche Kunden sich für Bankbeziehungen neben ihrer Hausbank offen zeigen. Eine Nebenbankverbindung kann der erste Schritt zum Wechsel der Hausbank sein. Dabei sollte der Blick nicht bloß auf Girokonten liegen. Das Wertpapierdepot oder beispielsweise die Baufinanzierung haben Kunden schon lange nicht mehr unbedingt bei ihrer Hausbank.

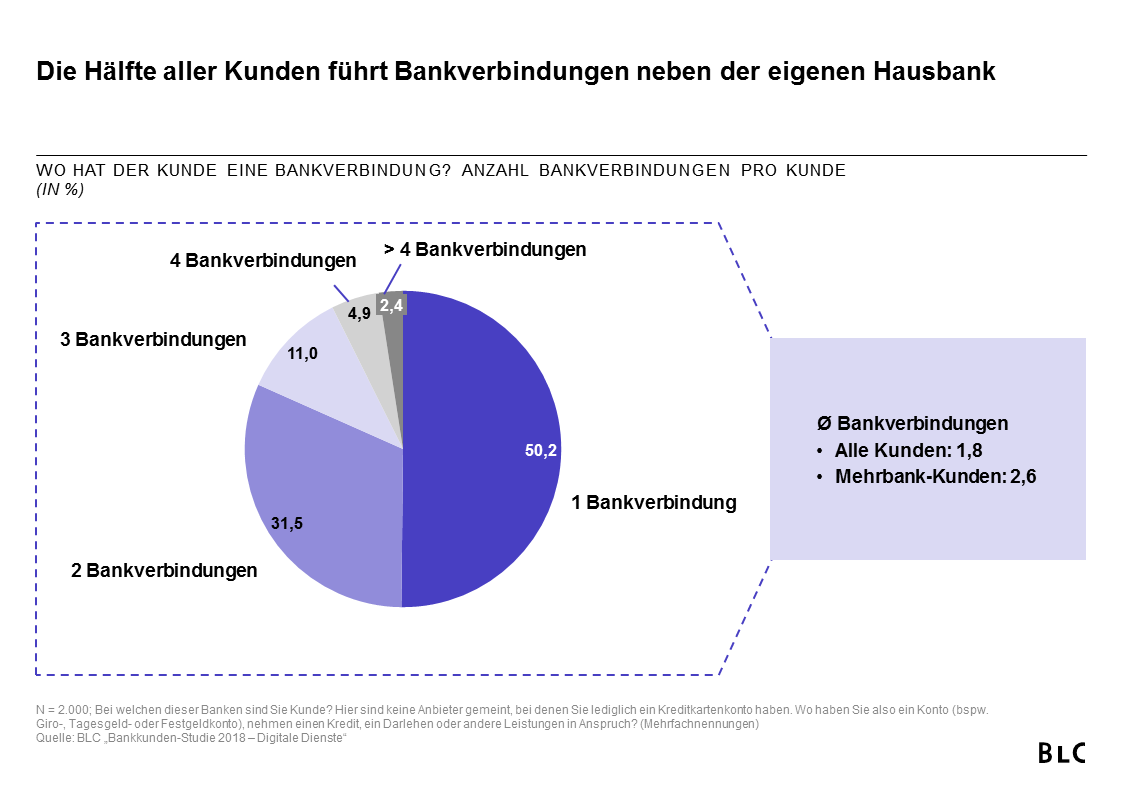

Einen tieferen Blick in diese Mehrbankkunden gewähren 2.000 repräsentativ Befragte in der BLC Bankkunden-Studie. Von diesen unterhält immerhin jeder zweite mehr als eine Bankverbindung. Hierunter sind Männer mit 54 Prozent leicht überrepräsentiert. Ein städtischer oder ländlicher Wohnort spielt hingegen im Allgemeinen keine Rolle. Indes leben Kunden, die ihr wichtigstes Girokonto bei einer Direktbank führen, häufiger urban und liegen mit im Mittel 2,1 Bankverbindungen klar über dem Durchschnitt von 1,8.

Die Hälfte aller Kunden führt Bankverbindungen auch neben der eigenen Hausbank – im Schnitt 1,8 Bankverbindungen je Kunde.

Die attraktivsten Kunden sind zugleich die untreusten

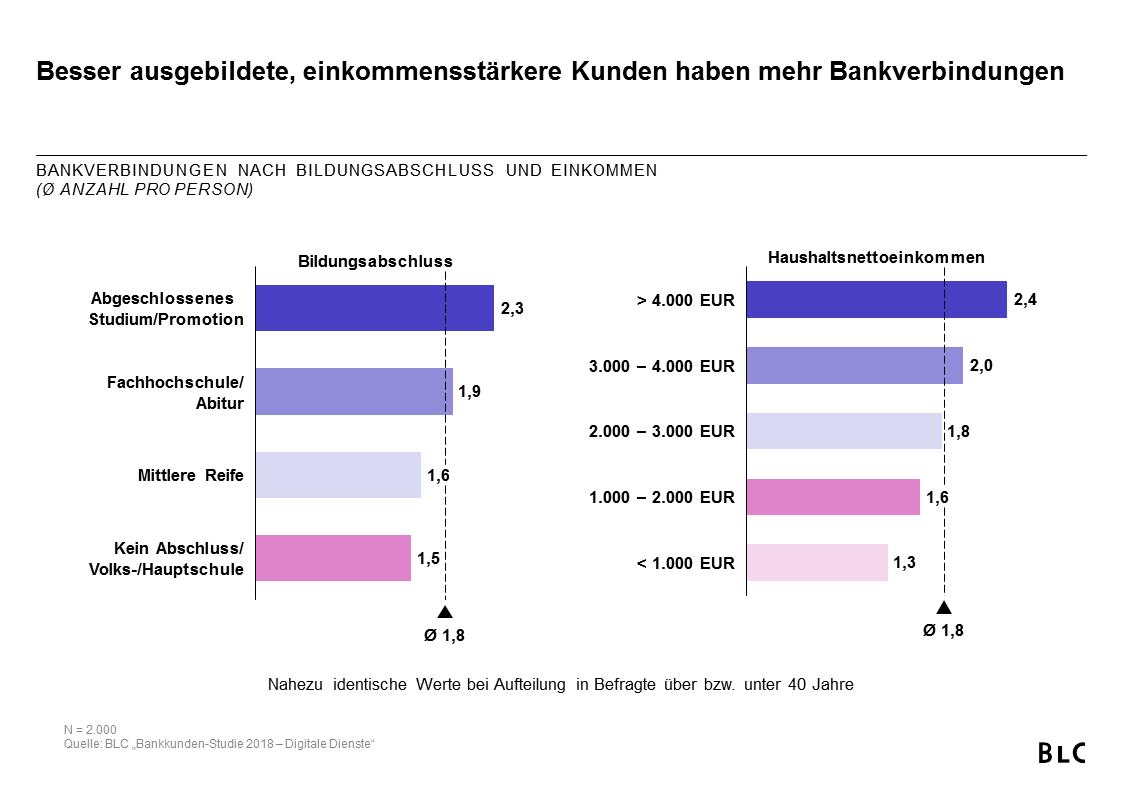

Ebenfalls keinen Einfluss auf die Anzahl an Bankverbindungen hat isoliert betrachtet das Alter. Auch ältere Kunden haben über die Jahre ihre Bankverbindungen ausgebaut. Die eindeutigen Treiber sind Bildung und Einkommen. Je höher der Bildungsabschluss und oft damit einhergehend das Nettoeinkommen, desto mehr Bankbeziehungen unterhält der Kunde. Hier könnte man einen Einfluss des Alters vermuten, da das Einkommen im Erwerbsleben steigt und umgekehrt jüngere Generationen höhere Bildungsabschlüsse aufweisen. Aber auch unterteilt in die unter und über 40-Jährigen, bleibt die Durchschnittsanzahl an Bankverbindungen in beiden Fällen nahezu unverändert.

In dieses Muster passen die Direktbank-Kunden: Sie haben nicht nur überdurchschnittlich viele Bankverbindungen, sondern verfügen ebenso über vergleichsweise hohe Bildungsabschlüsse und entsprechendes Einkommen.

Besser ausgebildete, einkommensstärkere Kunden haben mehr Bankverbindungen – das gilt sowohl für jüngere als auch für ältere Befragte.

Fazit: Drei Aspekte der Kundenbindung

Bei allen digitalen Neuerungen rund um Giro und Zahlungsverkehr sollten Banken nicht aus dem Auge verlieren, worum es immer schon ging: Kunden mit wirklich werthaltiger Produktnutzung langfristig zu binden. Wichtig sind dabei drei Aspekte:

- Gesunde Skepsis gegenüber Rekordmeldungen: Der typische Bankkunde hat sich weit weniger verändert, als häufig unterstellt. Die allermeisten haben weiterhin weder Kenntnisse noch Neigung zu Finanzthemen. Auch eher geringfügig haben sich die Girokonten weiterentwickelt. Weiterhin braucht ein Kunde nur eines davon. Eine zunehmende Ausweitung der Nebenbankkonten in Deutschland ist nicht automatisch ein Erfolg. Die bloßen Statistikzahlen helfen hier nicht weiter.

- Für fundierte Einschätzungen den Kunden befragen: Tatsächliche Veränderungen zum Beispiel bei Marktanteilen von Hauptbankverbindungen erfährt man nur vom Kunden selbst. Neben etablierten Marktangeboten, wie zum Beispiel dem FMDS, bieten sich auch eigene Erhebungen an. Dabei spielt soziodemographische Repräsentativität, insbesondere Bildung und Filialbank-Anteil, eine erhebliche Rolle. Anderenfalls werden neue Trends stark überschätzt.

- Offenheit der attraktiven Kunden vertrieblich nutzen: Die attraktivsten Kunden fahren bereits seit Jahren mehrgleisig, und der Wechsel der Hauptbank wird immer einfacher. Das ist durchaus eine Chance für die Angreifer. Ein zusätzliches, nicht differenziertes Girokonto ist dabei aber zunächst nur ein kostspieliger Fuß in der Tür des Kunden. Es ist zudem ein Appell an die Marktanteilsinhaber, gerade bei jenen Produktfeldern nachzuziehen, auf denen ihre Kunden am ehesten untreu werden und solches Kundenverhalten unter anderem über Multibanking frühzeitig zu erkennen.

Dr. André Krapat

Dr. André Krapat ist Koautor des Beitrags. Er ist Manager bei Berg Lund & Company (BLC) und berät vorwiegend Banken und weitere Finanzdienstleister. Sein Fokus liegt auf vertriebsstrategischen Fragestellungen im B2C- (Private, Retail & Corporate Banking) und B2B-Bereich, Projekten zur Prozessoptimierung (Kredit-, Vertriebs- und Stabsprozesse) sowie Themen rund um digitale Transformation.