Wertberichtigungen schmälern die Rentabilität im Kreditgeschäft. Institute mit überlegenen Sicherheitenkonzepten haben einen Wettbewerbsvorteil. Aktiv und kostengünstig eingesetzte Globalzessionen können dabei einen wichtigen Beitrag leisten.

Globalzessionen können die Rentabilität im Kreditgeschäft steigern.

Forderungen aus Lieferungen und Leistungen (L+L) betragen in den Bilanzen deutscher Unternehmen mehrere hundert Milliarden Euro. Bei Kreditinstituten (KI) erhalten Forderungen häufig einen Sicherungswert von Null, während die Factoring-Branche ihr Geschäftsmodell auf deren Werthaltigkeit aufbaut. Gelingt es, diesen Wertungswiderspruch aufzulösen, werden Forderungen zu einer bewertbaren Kreditsicherheit – zum Nutzen von Kreditinstituten und Kreditnehmern.

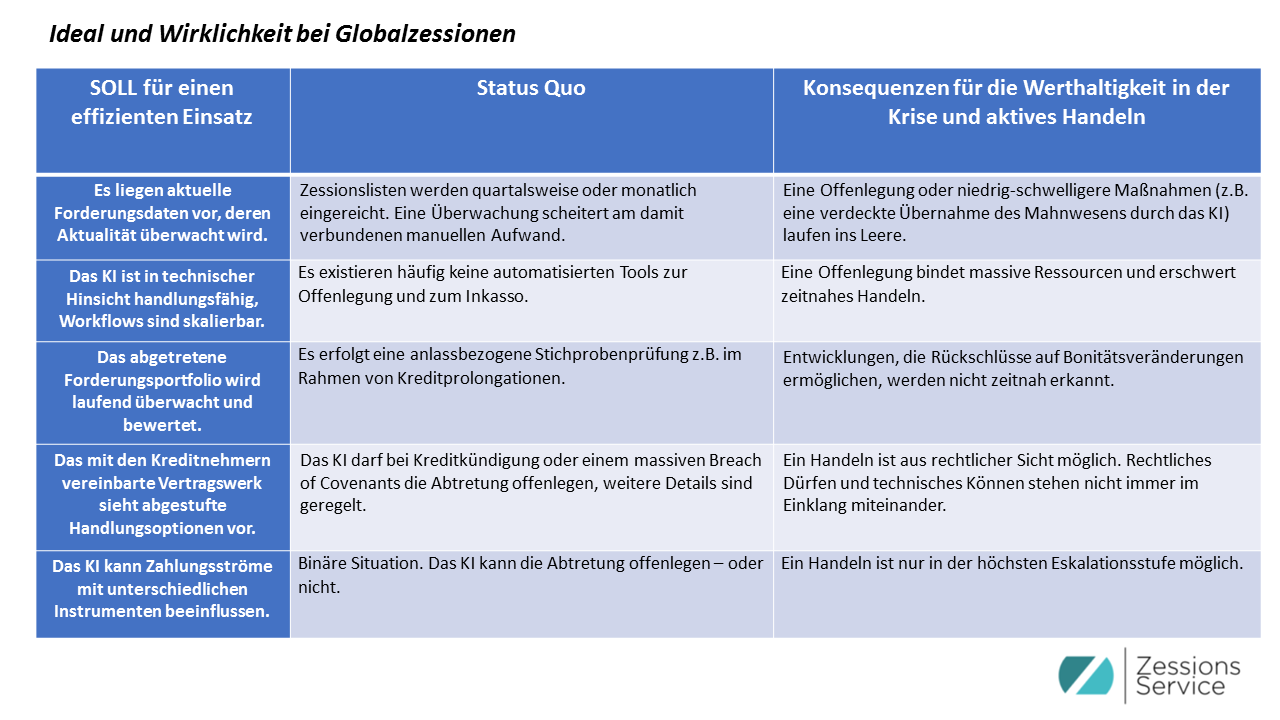

Im Folgenden wird den Status Quo analysiert und gezeigt, wie Kreditinstitute durch die Nutzung neuer Technologien und mit entschlossenem Handeln die Vernichtung ihrer Sicherheitenposition in der Krise verhindern und gleichzeitig durch die Nutzung aktueller Daten fundiertere Kreditentscheidungen treffen können.

Gelingt eine Auswertung der übertragenen Daten, sind Globalzessionen in jeder Kreditbeziehung sinnvoll einsetzbar.

Die Diskrepanz zwischen Realität und Notwendigkeiten

In vielen Kreditverträgen sind Globalzessionen als Standardsicherheit vorgesehen und begleiten die Geschäftsbeziehung zum Teil seit Jahrzehnten. In der Insolvenz erhalten die Zessionsgläubiger ein Absonderungsrecht, so dass diese Kreditsicherheit belastbar ist.

Problematisch ist die wirtschaftliche Seite.

Häufig wird die Globalzession entwertet, weil mit Beginn der Krise Zahlungen durch den Kreditnehmer umgeleitet werden, damit die zufließende Liquidität nicht zur Rückführung einer Überziehung, sondern zum Stopfen von Löchern an anderer Stelle genutzt werden kann. Selbst wenn sich der Kreditnehmer redlich verhält, werden die Globalzession durch schuldbefreiende Zahlungen auf Konten bei anderen Instituten bis zur faktischen Wertlosigkeit ausgehöhlt. Den kreditgebenden Banken fehlen häufig – abgesehen von knappen Ressourcen – die technischen und gelegentlich auch die rechtlichen Möglichkeiten, dieses durch entschiedenes Handeln zu unterbinden und damit die abgetretenen Forderungen werterhaltend einzuziehen.

Die finanzierenden Banken sind dann auf den Einzug durch den Insolvenzverwalter angewiesen. Mit jedem Tag, an dem dieser mit seiner Tätigkeit später beginnt, verfällt aber der Wert der gestellten Sicherheit. Hier sollte eine Lösung ansetzen.

Aktualität bei den Forderungen, automatisierte Auswertungen und Workflows sorgen für Handlungsfähigkeit in der Krise und sichern Vermögenswerte.

Fünf Anforderungen an die technologische Alternative

Die aktive Ausgestaltung und Nutzung der Globalzession reduziert Blankoanteile im Engagement und unterstützt Kreditentscheidungen auf Basis aktuellerer Daten. Dafür sind verschiedene Anforderungen durch das eingesetzte System und die beteiligten Parteien zu erfüllen:

1. Aktualität

Kreditnehmer werden vertraglich dazu verpflichtet, aktuelle Forderungsdaten (z.B. in Form einer OP-Liste) täglich und automatisiert über Datenaustauschprozeduren einzureichen.

2. Überwachung

Die Verpflichtung zur laufenden Einreichung oder für die Bereitstellung eines Mindestforderungswertes wird automatisiert überwacht. Kommt es zu Verstößen, werden Kreditnehmer und KI informiert. Der Verstoß wird dokumentiert.

3. Qualität

Eine Lösung muss den Forderungsbestand unter Verwertungsgesichtspunkten laufend bewerten und mit Sollvorgaben abgleichen. Kommt es hier zu Wertunterschreitungen, besteht Handlungsbedarf – über den informiert wird. Die Bewertung sollte Abschläge für Verwertungskosten und Durchsetzungsrisiken berücksichtigen und gleichzeitig fähig sein, Zahlungserfahrungen, Verluste bei der Granularität der Forderungen oder wirtschaftliche Abhängigkeiten zwischen Kreditnehmer und Debitor zu berücksichtigen.

4. Analysefähigkeit

Die bereitgestellten Daten erlauben Zeitreihenanalysen und die Identifikation von Klumpenrisiken beim Kreditnehmer in Hinblick auf Umsatzentwicklung und Zahlungsverhalten der Debitoren. Ganz praktisch gesprochen: Beruht der aktuelle Überziehungswunsch auf einem höheren belastbaren Forderungsbestand oder ist eine verdeckte Verlustfinanzierung gewünscht?

5. Prozesssicherheit

In der Krise muss schnell und zuverlässig auf Knopfdruck gehandelt werden. Prozesse müssen skalierbar sein. Ist die Entscheidung offen zu legen getroffen, muss die Umsetzung ohne Zeitverzug erfolgen und revisionssicher dokumentiert werden. Im Anschluss muss eine Verwaltung der Forderungen oder eine Abgabe des Einzugs an Dritte in standardisierten Verfahren erfolgen.

Vorteile für Kreditnehmer

Auch Kreditnehmer haben ein Interesse, die hier beschriebene Lösung zu unterstützen. Durch die Bereitstellung aktueller Daten erhöhen sie die Transparenz gegenüber ihrer refinanzierenden Bank und schaffen damit zusätzliches Vertrauen. Ermöglichen sie dadurch eine Bewertung ihrer Forderungen für Beleihungszwecke, verbessern sie ihre Refinanzierungsmöglichkeiten.

Quo vadis Globalzession?

Wie und ob sich die Nutzung der Globalzession als Kreditsicherheit ändert, wird die Zukunft zeigen. Angesichts des Umfangs von Forderungen aus L+L in den Unternehmensbilanzen können durch den Einsatz neuer Technologien und Prozesse immense Potentiale für Kreditinstitute gehoben werden – Potentiale, die sich Factoring-Institute bereits erschlossen haben.