Die Interessen institutioneller Finanzmarktakteure sind meist deckungsgleich mit dem Einfallsreichtum der Marktdaten-Anbieter. Das führt in unheiliger Allianz zu quasi-institutionalisierten Asymmetrien.

Auch in Zeiten der Digitalisierung gibt es asymmetrische Informationen.

In den ersten beiden Teilen des Plädoyers zur Erweiterung der Principal-Agency-Theory („Asymmetrische Information im digitalen Raum-Zeit-Kontinuum“ und „Informationsasymmetrien: Es kommt auf die Zeit an!“) wurden Beispiele für zeitbezogene Asymmetrien gesucht und gefunden. Es wurde deutlich, dass Real-Time in der Realität häufig allenfalls Near-Time bedeutet und der Faktor Zeit sowohl ex-ante als auch ex-post im Zeitalter der Digitalisierung eine wichtige Rolle bei Informationsasymmetrien spielt.

Der dritte Teil widmet sich nun der Raum-Dimension im „Raum-Zeit-Kontinuum“ und zeigt Asymmetrien auf, deren Ursachen maßgeblich im Ort der Informationsaufnahme begründet liegen.

Räumliche Dimension von Informationsasymmetrie

„Insider Trading 2.0“ nannte der ehemalige NY Attorney General Eric Schneiderman die im zweiten Teil unter „ex-ante“ bereits kurz angerissenen Co-Locations. Co-Location bedeutet, dass die Händler ihre Rechensysteme direkt an die Börsensysteme andocken können. Vornehmliche Co-Location-Mieter sind Hochfrequenzhändler, Hedgefonds und andere professionelle Marktteilnehmer.

Um Gleichbehandlung zwischen den verschiedenen Mietern zu gewährleisten, werden z.B. im NYSE-Rechenzentrum in Mahwah, New Jersey, die Kabellängen der Co-Locations vorgefertigt. Hierdurch wird sichergestellt, dass alle Kunden die identischen Längen haben und Informationen nicht ein oder zwei Nanosekunden schneller bei anderen Co-Location-Mietern verfügbar sind.

Real-Time-Daten? Gerne – aber nur ex-ante!

Nutzer von Co-Locations haben die Möglichkeit, handels- und kursrelevante Informationen zu verarbeiten, noch bevor diese im öffentlichen Orderbuch erscheinen. Das überraschende daran ist, dass diese Marktteilnehmer Real-Time-Daten ex-ante vorliegen haben.

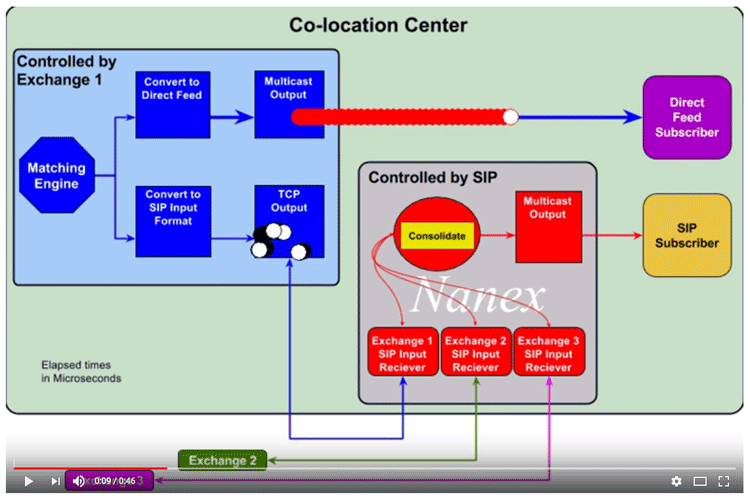

Wie bitte? Real-Time liegt ex-ante vor? Ja was denn nun? Das Problem lies sich lange anhand der Geschwindigkeit bei der Ermittlung z.B. des NBBO (National Best Bid and Offer) in den USA erkennen. Der NBBO ist der aus allen marktfähigen Orders von dreizehn US-amerikanischen Börsen errechnete beste nationale Kauf- und Verkaufspreis. Dieser wird im „Securities Information Processor“ (dem bereits angesprochenen „SIP“) berechnet und speist die Tafeln am Aktienmarkt ebenso wie die Bildschirme der Bloomberg Terminals, Eikon-Systemen (Thomson Reuters) oder den Data-Services von Dow Jones.

Die Berechnung dieser Datenströme in der sog. Matching-Engine führte dem Bestsellerautor Michael Lewis zufolge aufgrund veralteter Technologie und interessengeleiteter Politik zumindest noch bis in die 2017er Jahre dazu, dass Co-Location-Mieter einen Zeitvorteil von 0,0025 Sekunden vor (ex-ante!) allen anderen gewöhnlichen Investoren hatten, die keinen Zugriff auf die Rohdaten der Orderfeeds hatten und mit den – Achtung Wortwitz: realen – real-time-Daten vorlieb nehmen mussten. In Anbetracht der Handelszeiten von Hochfrequenz-Trading-Systemen aus Teil 2, vgl. Schwab Flash-Crash, erschließt sich umgehend die Intensität – der Market Impact – dieser asymmetrischen Information.

Die SIP-Berechnung des NBBO führt zu erheblichen Zeitvorteilen von 0,0025 Sek. für Co-Location-Mieter. (Quelle: Nanex.net)

Die erste räumliche Dimension ist systemimmanent und nahezu unsichtbar

Unter „systemimmanent“ werden, wie im vorigen Beispiel aufgezeigt, Informationen verstanden, die im Handelssystem selbst verborgen sind und ausschließlich durch Co-Location-Services oder Market-Data-Provider-Services erschlossen werden können.

Diese internen Services werden oftmals von börseneigenen Unternehmen angeboten (z.B. Deutsche Börse) und erweitern somit die Monetarisierungsstrategien in digitalisierten Kapitalmärkten. Marktteilnehmer außerhalb der „Rechnerarchitektur“ eines Börsenbetreibers haben keine Möglichkeit, diese Informationen zu erhalten. Die Intensität asymmetrischer Informationen ist in diesem internen Zirkel offensichtlich am höchsten, da Informationen über Handelstransaktionen noch vor (ex-ante) der Ausführung (real-time) einem ausgewählten Kreis von Marktteilnehmern bekannt sind. Hier sind sie also, die echten Real-Time-Daten. Und auch noch ex-ante vorliegend!

Systembedingte Informationsasymmetrien verstecken sich hinter Öffentlichkeit

Die zweite „räumliche“ Dimension ist sichtbarer und auch für kleine Marktteilnehmer und Privatanleger greifbar nah, versteckt sich aber tatsächlich hinter ihrer Öffentlichkeit. Sie soll systembedingte Asymmetrie heißen.

Hierbei handelt es sich um für jedermann real-time öffentlich zugängliche handelsrelevante Markt-Informationen, die wir auf Wirtschaftsseite z.B. als „Quartalszahlen“ von DAX-Unternehmen her kennen. Man kann weiter unterscheiden nach „governmental“ oder „non-governmental news-announcements“, denn wir alle kennen auch die staatlich gelenkte Veröffentlichung der Arbeitsmarkt-Daten (governmental), oder den Michigan-Consumer-Index (non-governmental), das Verbrauchervertrauen, den Einkaufsmanager-Index, GfK-Konsumklima-Index usw.

All diese Informationen fließen digital z.B. per maschinenlesbarem News-Feed in die Systeme der Börsenbetreiber ein, stehen aber auch der Öffentlichkeit z.B. über Micro-Blogging-Dienste wie RSS-Feeds symmetrisch, also real-time, zur Verfügung. Selbstverständlich sind nicht alle Meldungen planbar, es gibt unplanmäßig veröffentlichte Nachrichten zu Wechselkursänderungen, Mergers & Acquisitions oder auch Ad-hoc-Nachrichten aus dem Unternehmensumfeld. So watch out!

Unter „systembedingt“ werden also Informationen verstanden, die durch das System, den Frame, einer komplexen Finanzmarktkommunikation entstehen. Prinzipiell haben alle Marktteilnehmer die Möglichkeit, systembedingte Informationen wie z.B. die Zinserhöhung durch das Abonnieren des entsprechenden News-Feeds symmetrisch zu erhalten. Unbekannt ist aber, dass es auch hier zu Verzerrungen, nahezu institutionalisierten, Asymmetrien kommt. Beispielsweise hat Reuters die Vor-Veröffentlichungsrechte des Purchasing Managers Index (PMI) – auch ISM Manufacturing Index genannt – für geschätzte 1,2 Mio. USD erworben und dafür das Recht erhalten, die handelsrelevanten Informationen bereits 10 Minuten vor der öffentlichen Bekanntgabe an ausgewählte Investorenkreise zu verkaufen. Bei 5.000 USD/Monat Lizenzgebühr zzgl. 1,025 USD Verbindungsgebühren lässt sich der ROI leicht bestimmen.

„We are in the business of distributing important economic information data, not in the business of providing privileged access to a certain class of investors“ rechtfertigte sich ISM Technologiechef Darry im WSJ-Interview vor einigen Jahren. Der „two-second-early-peek“ versteckt sich somit hinter seiner eigenen Öffentlichkeit und verdeckt einhergehende Regulierungsschwierigkeiten, denn „no law prevents investors from trading on nonpublic information they have legally purchased from other private entities“ (forbes.com). Es entsteht quasi-institutionalisierte Asymmetrie, die mit Blick auf die Intensität asymmetrischer Information Fragen aufwirft.

Systemische Informationsasymmetrie als dritte Kategorie im Raum

Unter „systemisch“ bedingter Informationsasymmetrie werden Asymmetrien gefasst, die im Zuge einer weiter steigenden Komplexität des Kapitalmarktes systemisch entstehen und sich bei jedem Akteur individuell äußern können. Dies kann z.B. durch ungenügende, eigene Recherche geschehen oder auch durch Auswahl einer im Vergleich zu anderen Kanälen weniger geeigneten Informationsplattform.

Bereits 1997 wurde der Begriff „Daten Smog“ eingeführt und die Frage darf gestellt werden, wie es um den Daten-Smog im Jahr 2018 stehen mag?

Es ist leicht nachzuvollziehen, dass ein „Information Overload“ mithin zu einer selektiven Wahrnehmung führen muss – der Mensch strebt in seinem Tun stets nach Vereinfachung. Doch für Finanzmarktakteure gehen mit der Nutzung digitaler Kommunikationsinstrumente wie Instant-Messaging-Tools, Social-Media-Plattformen oder Chat-Gruppen zur Generierung handelsrelevanter Marktinformationen erhebliche Selektionsprobleme einher. Sie entstehen durch den zunehmend diversifizierten und spezialisierten Informationsmarkt, in dem zur Komplexitätsreduktion letztlich nur der bewusste Verzicht, die gezielte Vor-Selektion von Informationsangeboten übrig bleibt „without getting sucked into time-wasting activities“ (forbes.com).

Informationsasymmetrien sind tripolar und zweidimensional

Wenn man sich über die zwei Dimensionen, die drei Kategorien und deren Zusammenspiel im Klaren ist, dann sollte man nicht verloren gehen im Raum-Zeit-Kontinuum der asymmetrischen Finanzmarktkommunikation! Vielmehr lässt sich aus den gewonnenen Erkenntnissen ein Modell erstellen, welches dem Plädoyer zur Erweiterung der Principal-Agency-Theory gerecht werden könnte.

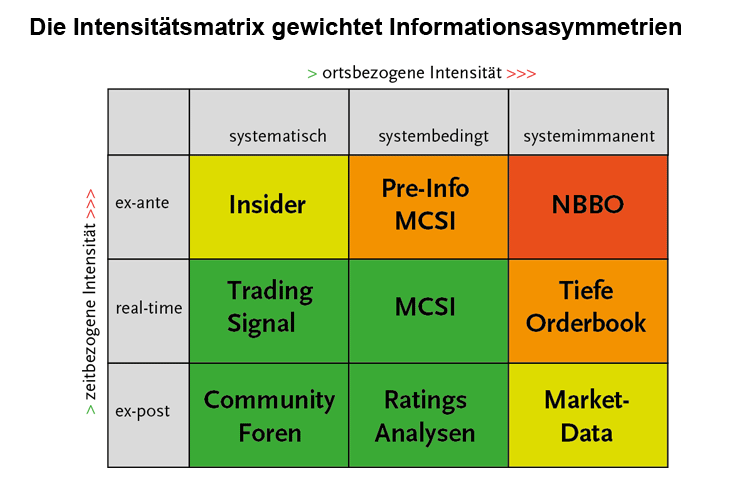

Denn alle dargestellten Dimensionen asymmetrischer Information können in Form einer Matrix zusammengeführt werden und ermöglichen so eine nach Raum und Zeit gewichtete Klassifizierung asymmetrischer Informationen. Messbar und nachweisbar z.B. durch die „temporäre Intensität“, welche die Preisänderung und die daraus erwachsende Liquidität erfasst.

Gemessen werden können vorübergehende Order-Ungleichgewichte, die durch die Informationsverbreitung der relevanten Markt- oder Handelsdaten z.B. über Micro-Blogging-Dienste wie Twitter entstehen. Elizabeth Blankespoor hat dies bereits 2013 in ihrer Studie zu DAITs (Direct-Access Information Technology) nachgewiesen. Schon wieder Raumschiff Enterprise?

Die 9-Felder-Matrix asymmetrischer Information im Raum-Zeit-Kontinuum

In der nachfolgenden 9-Felder-Matrix sind die in dieser Artikelserie vorgestellten Praxisbeispiele asymmetrischer Information den jeweiligen Intensitätsstufen zugeordnet. Die höchste Intensität entsteht im Feld ex-ante/systemimmanent, wie die zeitliche Verzögerung bei der Berechnung der NBBOs mustergültig aufzeigt. Und es ist offensichtlich, dass selbst innerhalb der zeitlichen Stufe „ex-ante“ die Verzögerung bei der NBBO-Berechnung eine andere Qualität besitzt, als eine systematisch begründete „todsichere Insider-Information von einem guten Freund, der einen Freund hat, der da arbeitet“.

Die Intensitätsmatrix gewichtet Informationsasymmetrien zweidimensional durch Verbindung des Zeitpunktes des Auftretens und des Ortes, an dem die Information verarbeitet wird.

Verloren im Raum-Zeit-Kontinuum?

Verloren im Raum-Zeit-Kontinuum? Keine Angst! Die Frage nach „Bots“ wird aus Gründen der Komplexitätsreduktion gar nicht erst aufgeworfen – das ist eine andere Geschichte!

Und: Der Autor ist offen für Rückfragen, Anregungen und gegenteilige Meinungen.