Die Bankenbranche hat sich bisher schwer getan mit der Digitalisierung und der Umsetzung neuer Ideen und der Schaffung zeitgemäßer Angebote für Ihre Kunden. Inzwischen holen sie auf. Dem richtigen Innovationsmanagement kommt dabei eine zentrale Bedeutung zu.

Die Finanzbranche befindet sich in einem dynamischen Wandel, auf den die etablierten Banken und Sparkassen reagieren müssen.

Nachdem z.B. PayPal, n26 und Revolut von Branchenneulingen erfunden wurde, haben die etablierten Banken vor kurzem nun die Aufholjagt im Bereich Innovation endlich begonnen. Noch sind viele FinTech-Startups zwar dynamischer, aber mithilfe der neugeschaffenen Innovation-Labs können die Banken-Platzhirsche wieder die Oberhand gewinnen. Zentrale Aufgabe dabei: das Umsetzen von Innovation. Nur so machen sich die Unternehmen immun für den Wandel.

Die Konstante im Wandel

Es ist eine Binsenweisheit, dass die Wirtschaft in Zyklen verläuft. Kaum ein Unternehmen und Geschäftsmodell hat ewig Bestand. Vor ca. 100 Jahren waren Banken und Finanzunternehmen die Börsen-Lieblinge – in den 1970er Jahren waren es Öl-Konzerne und heute sind die US-Tech-Konzerne die wertvollsten Unternehmen der Erde. Seit Beginn des Kapitalismus Anfang des 19. Jahrhunderts gab es ständig und zu jeder Zeit einen Wandel in jedem Wirtschaftsbereich.

Dennoch gab es damals und auch heute noch eine Konstante. Eine Branche, die sich einmal etabliert hat, verschwindet nicht mehr. Einzelne Unternehmen in dem Bereich verschwinden und die Geschäftsmodelle verändern sich, aber die ganze Branche hört nicht auf zu existieren. Dieses Prinzip gilt auch für den Bankensektor.

Beeinflusst werden diese Bewegungen im Markt durch den technologischen Fortschritt oder durch Gesetzgebungen. Nur wenige Unternehmen schaffen es aber innerhalb einer Branche von einem zum nächsten Zyklus. Aber der gemeinsame Nenner von Unternehmen, die diesen Sprung schaffen: Konstantes Innovieren. Denn dadurch bauen sie sich ein Immunsystem für den Wandel.

Aktuelle Trends im Bankensektor

Aktuell treibt die Digitalisierung die Veränderung in allen Branchen voran – auch im Finanzbereich. Neue Trends mit klarem Veränderungspotenzial für die etablierten Unternehmen zeichnen sich ab:

- KI: Künstliche Intelligenz verändert das Risikomanagement und den Rating-Prozess. Mit Hilfe dieser Technologie können z.B. Versicherungsbetrug oder die Ausfallwahrscheinlichkeit von Krediten schneller und effizienter erkannt werden.

- Quantencomputing: Diese neuartigen Computer können zur Optimierung von Aktienkäufen oder Budgetplanung eingesetzt werden. Gerade auch die Kombination von Quantencomputern und KI kann sehr mächtig werden, wenn es um die Auswertung und Analyse von Daten geht, um Prognosen und Vorhersagen zu erstellen.

- Crypto: Kryptowährungen wie Bitcoins sind keine neue Technologie, aber ihr disruptives Potential wurde noch nicht vollständig ausgeschöpft. Im Rahmen des Internet of Things z.B. durch Micro-Payments und durch Smart Contracts können unerwartete Synergie entstehen. Vertragsprozesse können automatisiert und vereinfacht werden.

- Seamless Payment: Hier geht es nicht nur um bargeldloses Bezahlen im Supermarkt, sondern auch um Entwicklungen hin zu vernetzten Autos, die automatisch an der Tankstelle, Parkhäusern oder bei Mautkontrollen bezahlen. Auch das Bezahlen mit biometrischen Daten wie dem Fingerabdruck oder mit Gesichtserkennung gehört in diesen Bereich.

Fehlendes Erfahrungslevel der Banken im Innovationsbereich

Wie ist der Stand in der Bankenbranche? Sind die Platzhirsche bereit, beziehungsweise haben sie es geschafft sich ein Immunsystem aufzubauen?

Eine Analyse des Status Quo:

1. Fehlende Innovationserfahrung

Die Banken-Branche ist relativ spät in das Thema Innovationsmanagement gestartet und muss nun einiges an Erfahrung nachholen. Denn viele Banken haben in der Vergangenheit keine Forschungs- & Entwicklungs- oder Innovationsabteilung betrieben. Ein Großteil der Innovation Labs der größten 37 US-Geschäftsbanken wurden erst im Zeitraum von 2010 bis heute gegründet. Nur eine einzige große Bank, die Fidelity hat bereits 1999 ein eigenes Innovation Lab gegründet.

2. Falsche Innovationsstrategie der letzten Jahre

Die meisten Banken haben sich als Fast Follower positioniert. Grund dafür ist eine Management-Strategie, die noch auf den Neuer-Markt-Crash aus den Anfangszeiten der 2000er Jahre zurückgeht. Aus Angst Fehlinvestments zu tätigen, entschieden sich die meisten Banken in Europa für eine Fast-Follower-Innovationsstrategie.

Wenn der Wettbewerber neue Produkte einführt, dann würde man also auch agieren aber vorher nicht. First Mover zu sein galt in der Zeit als risikoreich – und das könnte böse enden, wie der Crash 2001 ja gezeigt hat.

Diese Strategie hat einige Vorteile. Auf einem Markt, auf dem bereits viele Innovationen entstehen, kann man mit geringem Aufwand neue Innovationen einführen. Aber wenn die gesamte Branche Fast Follower sein möchte und niemand mehr ein First Mover ist, dann passiert auch nichts. Denn wenn kein Unternehmen neue Innovationen entwickelt, sondern alle nur imitieren wollen, bleibt der Markt träge.

3. FinTech hat Innovationen vorangetrieben

Der Innovationsstau, den etablierte Banken geschaffen haben, ist von den FinTech-Startups aufgenommen worden. Fast alle Innovationen der Bankenwelt der letzten Jahre kamen aus diesem Bereich. Der entstandene FinTech-Sektor hat hier eine neue Dynamik hineingebracht. Aber erst seitdem disruptive Start-ups wie n26 oder Kapilendo auf diesen Markt eingetreten sind, überdenken auch die eingesessenen Unternehmen ihre Innovationsstrategie.

Der FinTech-Bereich ist der dynamischste Startup-Sektor überhaupt. Allein in der EMEA Region gibt es 3.583 FinTech Start-ups. Zum Vergleich: Im Mobilitätssektor gibt es gerade mal 1.598 Start-ups.

Das Immunsystem für den Wandel

Immun gegen die Herausforderungen des Wandels sind Banken, die es gewohnt sind, agil und wandlungsfähig zu denken und zu handeln. Denn eigentlich geht es dabei um ein sehr modernes Risikomanagement. Der Gedanke dabei: Je mehr eine Bank ausprobiert, desto mehr Erfahrung sammelt sie mit neuen Ideen, Service- und Geschäftsmodellen und ist umso besser gewappnet für den Moment, in dem der Wandel spürbar wird.

Konkret bedeutet das: Lieber eine Strategie einführen, bei der ein Unternehmen stetig kleine Innovationsprojekt lanciert und somit experimentiert – also ständig ein kleines Risiko des Misserfolgs trägt – als eine Strategie der kompletten Risiko-Vermeidung, ohne Innovationen.

Die Chancen bei dem ständigen Ausprobieren liegen auf der Hand. Als Unternehmen bleibt man strategisch agil und hat die Chance an einem unvorhersehbaren Erfolgsprojekt zu partizipieren. Hingegen bei kompletter Risikovermeidungsstrategie erscheint der Wandel irgendwann zu groß und das Unternehmen verliert den Anschluss.

Wie baut man ein solches Immunsystem auf? Oder: Wie können etablierte Banken in Zukunft schneller die Versäumnisse der Vergangenheit wettmachen und immun werden? Zwei zentrale Elemente sind dabei entscheidend.

- Umsetzungsorientiertes Innovationsmanagement

- Erhalt des Vertrauens durch Kundenorientierung

Umsetzungsorientiertes Innovationsmanagement

1. Top Management Support

Ohne die Unterstützung des Top-Managements gibt es keinen Zugang zu den nötigen finanziellen und menschlichen Ressourcen. Der CEO muss ein echter Unterstützer des Projekts sein. Das liefert die meiste Überzeugungskraft, um auch die nötigen Kollegen vom Projekt zu überzeugen.

2. Innovationabteilung mit CDO

Es reicht nicht nur eine Innovationsabteilung mit mindesten drei Kollegen zu gründen. Sie brauchen auch einen CDO – einen Chief Digital Officer. Zusammen mit seinem Team sollte der CDO mindesten 4 Projekte pro Jahr lancieren. Der CDO sollte dabei die Freiheit haben, Ideen für neue Services und Geschäftsmodelle zu entwickeln, die außerhalb des Kerngeschäfts liegen.

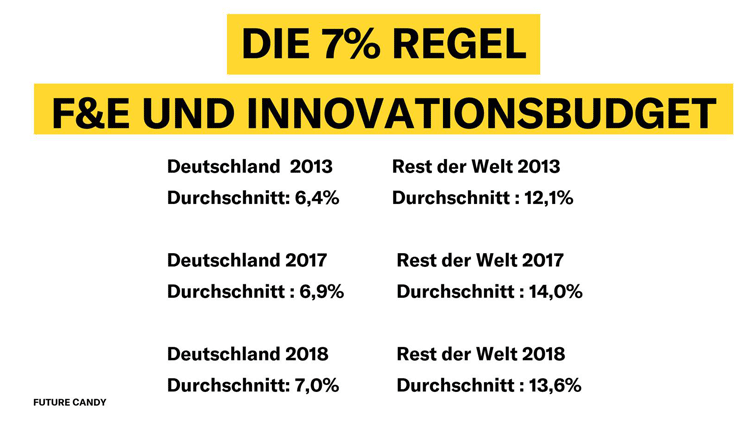

3. 7 Prozent Regel

Um neue Innovationen entwickeln zu können, ist es nötig einen gewissen Anteil des Umsatzes zu reinvestieren. Dabei hat sich gezeigt, dass Unternehmen, die erfolgreich Innovationen auf den Markt bringen durchschnittlich 7 Prozent ihres Umsatzes für Innovationsprojekte einsetzten.

Unseren Analysen zeigen, dass deutsche Unternehmen mehr Geld für Innovationen ausgeben als vor 5 Jahren. Das Budget ist gestiegen von 2014 6,4 Prozent auf 2019 7 Prozent.

Erhalt des Vertrauens durch Kundenorientierung

1. Human-Centered Design.

Am Ende einer jeden Entwicklungsphase steht ein Produkt, das man auf den Markt bringt. Allerdings ist nichts gewonnen, wenn der Kunde das Produkt nicht versteht oder nicht braucht. Deswegen ist es sehr wichtig den Kunden schon frühzeitig mit einzubeziehen. Nur wenn Kunden und seine Wünsche verstanden werden, kann ein Produkt für Ihn entwickelt werden.

Auch sollte man das neue Produkt intensiv vom Kunden testen lassen. Nur so kann das Feedback eingeholt werden und sein Produkt verbessert werden. Eine bekannte Methode aus dieser Denkschule ist Design Thinking.

2. Kontinuierliches Umsetzen

Dies ist die wichtigste Regel. Um innovativ zu bleiben sollten ständig neue Produkte entwickelt und am Markt getestet werden. Dabei kann es sich um Innovationen handeln, die nach innen an die Mitarbeiter gerichtet sind. Oder um neue Produkte und Services.

Bei Innovationen kommt es auf die Umsetzung an

Eine Firma, die ständig innoviert, zeigt, dass sie den Kunden versteht und baut dadurch Vertrauen auf. Noch nie haben sich Kunden über zu innovative Unternehmen beschwert. Auch Mitarbeiter mögen es lieber, bei Firmen zu arbeiten, die sich weiterentwickeln.

Natürlich geht es am Ende darum, diese Bausteine zu orchestrieren und für sich zu interpretieren, um selbst Erfahrungen zu sammeln. Jede Bank ist anders, hat andere Kunden und andere Rahmenbedingungen. Aber eine Sache gilt für alle gleich: Banken müssen endlich loslegen und Innovationen umsetzen – nur so werden sie immun für den Wandel.

Denn eine Bank, die immun gegen den Wandel der Digitalisierung ist, wird auch noch in vielen Jahrzehnten existieren und Teil der Branche sein.