Statt sich rivalisierend gegenüber zu stehen sollten Banken und FinTechs zukünftig noch stärker zusammenarbeiten. Denn im Rennen um die Kundengunst werden sich nur die Player durchsetzen, die Kundenbedürfnisse in den Fokus rücken.

Im Firmenkundengeschäft bieten sich zahlreiche Anknüpfungspunkte für eine Zusammenarbeit zwischen FinTechs und Banken.

Am Anfang wurden sie belächelt, dann wurden einige rasant sehr groß und damit auch gefürchtet, später wiederum standen alle Zeichen auf Kooperation. Unternehmen mit etabliertem Kundenstamm, bewährten Prozessen und Erfahrungen im Bereich Regulatorik auf der einen Seite und Dynamik, Disruption und schnellere Technikzyklen von FinTechs auf der anderen.

Und auch wenn es mittlerweile einige FinTechs zu beachtlicher Größe geschafft haben, zeigt die Erfahrung im geschäftlichen Alltag doch, dass FinTechs viele Banker noch immer in erster Linie ein Rätsel bleiben. Vor kurzem hat Reiner Ramacher, Bereichsvorstand Firmenkunden bei der Postbank, seine Sicht auf den Bereich der Mittelstandsfinanzierung hier im Bank Blog geschildert. Sein Credo: Am Ende profitieren die Kunden vom Wettbewerb zwischen jungen Wilden und etablierten Häusern, die sich langsam, aber sicher digitalisieren.

Warum alles selbst in die Hand nehmen?

Doch der gemeinsame Weg sollte jetzt erst richtig beginnen. Viel zu groß sind die Chancen, die sich für Banken abzeichnen, sollten Sie auf eine Vertiefung bisheriger Kooperationen setzen. Denn, nicht alle Banken sind digital Thought Leader oder haben eine eigene Abteilung, die sich mit Prozessdigitalisierung intensiv befassen kann. Gerade kleinere Geldhäuser, die tief in ihren Regionen verwurzelt sind, setzen digitale Akzente meist nur im Privatkundenbereich. Doch die Erwartungen der Unternehmenskunden werden immer digitaler.

Kundenwünsche als zentrale Maßgabe

Neben den Konditionen zählen für Firmenkunden drei wesentliche Punkte bei Finanzierungsprodukten: Geschwindigkeit, Transparenz und der zeitliche Aufwand, der mit der Finanzierung verbunden ist. Bei zwei ähnlichen Produkten wird ein Kunde das bevorzugen, dass schneller und leichter bekommt. Eine von uns erhobene Studie zum Thema Finanzierung im Mittelstand zeigt, dass Schnelligkeit sogar wichtiger ist als ein niedriger Zinssatz. Durch eine enge Integration von Banken mit FinTechs werden Prozesse verschlankt, die Anforderungen der Kunden werden dadurch konsequent in den Fokus gestellt. Im Optimalfall können Kredite damit in Echtzeit vergeben werden

Banken nutzen oft ein klassisches Web-Interface, mit dem sie die Anfragen der Kunden sehen und womit sie ihre Angebote auch gleichzeitig abgeben. Eine tiefere Integration ist an dieser Stelle von Vorteil, da die Software schneller und genauer als Mitarbeiter auf die Anfragen reagieren kann. So werden Daten nach klaren und belastbaren Regeln gefiltert und ausgewertet.

Es gibt kein Schema F bei der technischen Umsetzung

Damit die Integration nahtlos funktioniert, müssen die Systeme effizient gekoppelt werden, wobei folgende Fragen eine zentrale Rolle spielen:

- Wie werden die Abläufe optimal gestaltet, welche Schnittstellen und Risikoprüfungen sind nötig und auf welchem Weg kann dies ohne unnötigen Aufwand realisiert werden?

- Wie und welche Unternehmensinformationen liegen digital vor bzw. können digitalisiert werden? Wie können diese Informationen für die Risikoprüfung, das Pricing und die weitere Kundendurchdringung genutzt werden?

- Wie kann ein digitaler KYC-Prozess erfolgen, auf welchem Weg können alle wesentlichen Unterlagen der Kunden digitalisiert werden und wie lässt sich garantieren, dass alle rechtlichen Vorgaben erfüllt sind?

- Können Verträge automatisiert generiert und dem Kunden zur digitalen Unterschrift übersendet werden?

Die Integration muss hierbei nicht von heute auf morgen erfolgen. Oftmals ist es ratsam, Schritt für Schritt vorzugehen. Dabei hilft es zu prüfen, welcher Teil des Prozesses für Kunden und Bank den höchsten Mehrwert bietet.

Firmenkredite in 24 Stunden sind keine Zukunftsmusik mehr

Als Beispiel für eine erfolgreiche Integration haben wir mit unserer Finanzplattform COMPEON in Zusammenarbeit mit der solarisBank vor einigen Monaten den ersten digitalen Firmenkredit etabliert. Eine Entscheidung über ein Kreditvolumen von bis zu 100.000 Euro kann durch die Systemintegration bereits innerhalb von 24 Stunden an den Kunden übermittelt werden, bis zu 750.000 Euro sind in 48 Stunden möglich. Das geschieht volldigital, nach dem Upload aller notwendigen Unterlagen ist nur noch eine Unterschrift im Authentifizierungsprozess von Kundenseite aus notwendig. Die Kreditsumme wird dann innerhalb eines weiteren Werktags automatisch angestoßen auf das Firmenkonto transferiert. Für Unternehmer, die schnell Klarheit in ihrem Finanzierungsprozess haben wollen ist dies ein absolutes Novum.

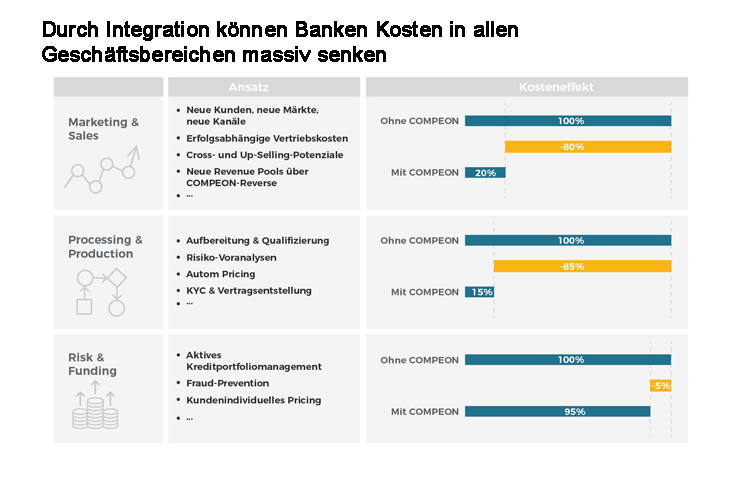

Eine Integration kann Betriebskosten für Banken massiv senken

Auch für Banken bietet die Integration eine Vielzahl von Vorteilen: So werden im Prozess viele Aufgaben im Vorfeld von den FinTechs übernommen, beispielsweise Aufbereitung und Qualifizierung der Unterlagen, auch Risiko-Voranalysen sind möglich. Damit senken Banken ihre Prozesskosten um rund 85 Prozent. Und insbesondere im hart umkämpften Neukundengeschäft liegen die Potenziale auf der Hand. Neue Märkte, neue Kanäle und damit neue Kunden locken Banken. Gleichzeitig senken Cross- und Up-Selling-Potenziale Marketing- und Sales-Kosten weiter, so dass Banken auch hier mit rund 80 Prozent Senkung deutlich einsparen können.

Neue Märkte, neue Kanäle und neue Kunden locken Banken. Cross- und Up-Selling-Potenziale verringern Marketing- und Sales-Kosten, so dass Banken diese Kosten um rund 80 Prozent senken können.

Die Zukunft liegt in der Automatisierung des Finanzierungsprozesses

Die Integration lässt sich noch fortführen, zum Beispiel direkt in ein Unternehmen. Sofern die Unternehmensdaten aktuell gepflegt sind, kann über eine direkte Schnittstelle zur Buchhaltungsdatensoftware des Unternehmens eine Finanzierung bei uns platziert werden, sobald beispielsweise ein Konto belastet wird bzw. die Bilanz unter einen bestimmten Wert fällt. Wenn der Unternehmer Rahmendaten zu den Finanzierungskonditionen bei COMPEON hinterlegt hat, können wir diese Anfrage über unsere Plattform direkt an die angeschlossen Finanzdienstleister weiterleiten. Dann holen wir Angebote ein, eines der Angebote wird nach den vom Kunden hinterlegten Kriterien ausgesucht und die Auszahlung automatisch angestoßen – eine einfache Matching- oder Ratinglogik. Die einzelnen Teile dieser technischen Kette liegen bereits vor, sie müssen nur entsprechend verknüpft werden.

Die Digitalisierung lässt sich nicht aufhalten

Zum Abschluss lässt sich konstatieren, dass es kein zurück mehr geben wird. Die Digitalisierung ist in allen Lebensbereichen spürbar und wird auch vor der Unternehmensfinanzierung nicht Halt machen. Damit steigt auch der Druck auf digitale Lösungen. Hier können Banken schon früh auf Kompetenzen anderer Unternehmen zurückgreifen und sich durch eine enge Zusammenarbeit mit FinTechs nicht nur Wettbewerbsvorteile, sondern möglicherweise auch das Überleben sichern können