Eine aktuelle Analyse zeigt, wie sich das Image deutscher, amerikanischer und chinesischer Großbanken innerhalb der letzten vier Jahre entwickelt hat und wie vergangene Krisen sich auf das Vertrauen in die Bankhäuser niedergeschlagen haben.

Die Entwicklung des Verbrauchervertrauens in Großbanken im internationalen Vergleich von 2014 bis 2018 zeigt deutliche Unterschiede zwischen den Ländern.

In Deutschland und Amerika standen in der Bankenkrise insbesondere die Großbanken als (Mit-) Verursacher am Pranger. Neben den finanziellen Belastungen bis hin zum Konkurs traf ein massiver Vertrauensverlust bei Verbrauchern, Politik und Medien die Finanzbranche beider Länder. Die Auswirkungen auf chinesische Großbanken hielten sich im Zeitraum, in denen die europäischen und US-amerikanischen Finanzhäuser mit den Auswirkungen der Krise kämpften, hingegen in Grenzen. Und während hierzulande wieder Ruhe einkehrt, wird in China aktuell über eine potentielle Bankenkrise debattiert.

Inwiefern diese unterschiedlichen Entwicklungshistorien die aktuelle Sicht der Verbraucher auf die Großbanken der drei Länder prägen, hat YouGov mit Hilfe des Markenperformance-Monitor YouGov BrandIndex in einer aktuellen Analyse untersucht. Für diese Analyse wurde jeweils die BrandIndex-Performance der drei bzw. vier größten Banken in Deutschland, USA und China im Zeitraum vom 01. Januar 2014 bis zum 31. August 2018 betrachtet.

Im Rahmen der Erhebung wurden jeweils Chinesen, Amerikaner und Deutsche befragt, die Markenkenner der untersuchten Banken sind. Die Befragten sollten die Banken auf folgenden sechs Bewertungsdimensionen einordnen: Allgemeiner Eindruck, Qualität, Preis-Leistungs-Verhältnis, Kundenzufriedenheit, Weiterempfehlungsbereitschaft und Arbeitgeberimage. Positive und negative Bewertungen auf den einzelnen Bewertungsdimensionen wurden jeweils miteinander saldiert. Der Index-Wert kann somit zwischen +100 und -100 variieren.

Deutliche Unterschiede der Verbrauchersicht in China, den USA und Deutschland

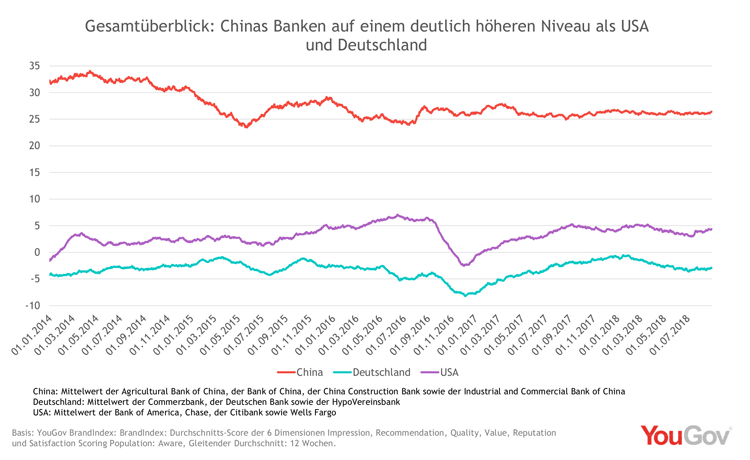

Ein Vergleich der drei Index-Scores der Länder offenbart deutliche Unterschiede. Insgesamt liegen die deutschen Banken in der Bewertung auf einem deutlich niedrigeren Niveau als die chinesischen und amerikanischen Banken.

Das Vertrauen der Verbraucher in Großbanken in China, Deutschland und den USA unterscheidet sich stark. Deutsche Banken stehen besonders negativ da.

Die Geldhäuser aus Fernost performen mit Abstand am besten im Markenmonitor. Aktuell liegen sie im Durchschnitt bei 26 Scorepunkten. Im Vergleich dazu bewegen sich Banken aus den USA und Deutschland auf einem deutlich niedrigeren Niveau. Während die amerikanischen Banken sich im Schnitt immerhin noch auf einem positiven Wert von gut 4 Scorepunkten einpendeln, bewegen sich deutsche Banken durchweg im negativen Bereich mit einem Durchschnittsscore von -3 Punkten. Woran das liegt, offenbart ein Blick in die jeweiligen Märkte.

Deutsche Bank kann sich von den vielen Krisen nicht erholen

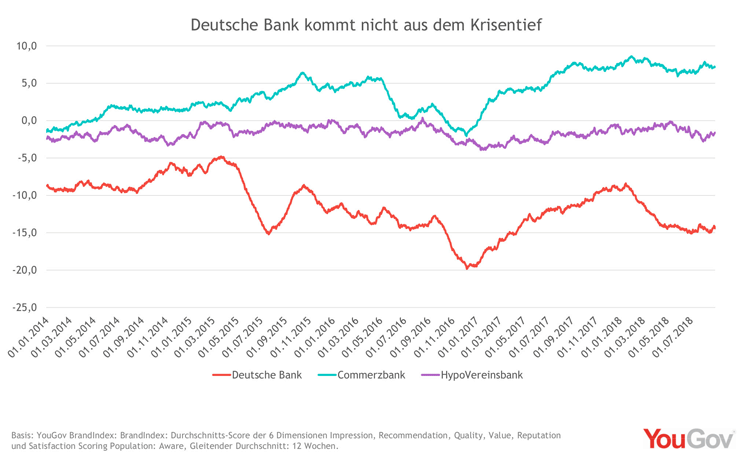

Im Detail betrachtet weist jeder Bankenmarkt individuelle Eigenheiten auf. In Deutschland wurde das Abschneiden der Deutschen Bank, der Commerzbank und der HypoVereinsbank betrachtet. Hier zeigen sich drei sehr unterschiedliche Verläufe in den letzten vier Jahren.

Das Beispiel Deutsche Bank zeigt, dass Marken sich nicht von Krise zu Krise manövrieren können, ohne dass ihr Markenimage irgendwann einen schwer reparierbaren Schaden davonträgt.

Die Deutsche Bank musste einige größere Krisen durchleben und wird sich nach der Häufung negativer Vorkommnisse und schlechter Schlagzeilen wohl auch auf lange Sicht nicht erholen können. Der erste Dipdown in der BrandIndex-Kurve hängt mit dem Libor-Skandal im April 2015 zusammen. Hier mussten die Deutschbanker 2,5 Milliarden Dollar Strafe wegen Zinsmanipulationen zahlen – die bis dato höchste Strafe, die jemals durch Behörden verhängt wurde. In den BrandIndex-Daten zeigen sich in diesem Zeitraum Einbußen von 10 Scorepunkten. Die sowieso schon negative Wahrnehmung fiel von -5 auf den damaligen Tiefpunkt von -15 Punkten.

Zum September 2016 zeichnet sich dann der nächste Tiefpunkt im BrandIndex ab (-19,7 Scorepunkte). Zu dieser Zeit war die Deutsche Bank in Verruf geraten, weil sie Immobiliengeschäfte mit faulen Hypothekenpapieren in den USA gemacht hatte. Die US-Justizbehörden hatten ursprünglich eine Strafzahlung in Höhe von 14 Milliarden Dollar gefordert, die dann letztendlich auf 5,4 Milliarden Dollar gesenkt wurde. Es wurde darüber spekuliert, dass das Geldhaus dies nicht überleben würde, und auch der Aktienkurs fiel dramatisch. Zwar überstand das Geldhaus diese Krise, doch erholte sich die Wahrnehmung der Verbraucher nur langsam und blieb weiterhin auf einem negativen Niveau. Zum Jahresbeginn 2018 zeigt der Index eine weitere Talfahrt. Dieser schließt an die Berichte um das mit hohen Verlusten abgeschlossene Geschäftsjahr 2017 und das Schassen von John Cryan nach nicht einmal drei Jahren auf dem Chef-Posten. Auch wenn sich der Index-Sinkflug nicht ganz so steil zeigt, wie bei den vorherigen Ereignissen, konnte Geldinstitut die hierdurch erlittenen Imageverluste bisher nichtausbügeln.

Das Beispiel Deutsche Bank zeigt, dass Marken sich nicht von Krise zu Krise manövrieren können, ohne dass ihr Markenimage irgendwann einen schwer reparierbaren Schaden davonträgt.

Wie wichtig der richtige Umgang mit Krisen ist und, dass diese nicht zwangsläufig in einem andauernden Image-Desaster enden müssen, zeigt die Analyse der Index-Kurve der Commerzbank. Zwischen März 2016 bis November 2016 stand die Bank wegen den Cum/Cum-Deals zur Steuerhinterziehung in der negativen Öffentlichkeit. Das Image des von den betrachteten Banken am positivsten wahrgenommenen Instituts bricht von 5,7 Punkten um gut 7 Punkte auf einem Tiefststand von -2,1 Scorepunkten ein. Durch das Ausbleiben weiterer größer Skandale und der klaren medialen Distanzierung von der Geschäftspraxis, kann sich das beschädigte Ansehen jedoch wieder erholen und liegt mit Aufwärtstrend im positiven Bereich. Von den Problemen der beiden anderen Banken weitgehend unbehelligt zeigt sich die Hypovereinsbank deutlich stabiler in der Wahrnehmung der Verbraucher. Ihr Index mäandert konstant im niedrigen negativen Bereich, knapp unter der Schwelle zur positiven Wahrnehmung.

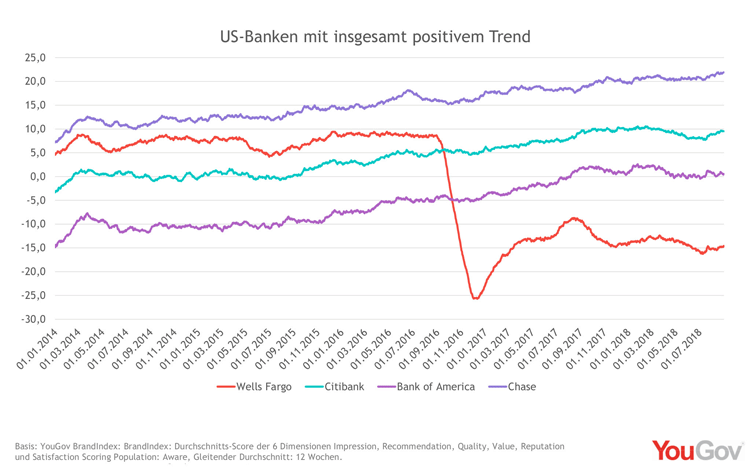

US-Banken verzeichnen insgesamt einen stabilen Trend aufwärts

Beim vergleichenden Blick zwischen den Index-Kurven den für den deutschen Markt beobachteten Banken und den für den US-Markt betrachteten Instituten fällt der deutliche Unterschied im Gesamttrend direkt ins Auge: Es geht bergauf mit der Wahrnehmung der Großbanken bei den amerikanischen Verbrauchern. Sowohl die Chase (aktuell mit einem Score vom 21,9 Punkten), die Bank of America (aktuell bei einem 0,0 Score) und die Citibank (bei einem Score von knapp 10 Punkten) konnten ihr Image innerhalb von vier Jahren um 10 bis 20 Scorepunkte steigern.

Für die amerikanischen Banken ging es in den letzten vier Jahren stetig bergauf. Nur Wells Fargo kann eingebüßten Imageschaden nicht aufholen.

Selbst die Wells Fargo, die nach einem Skandal 2016 fast 30 Scorepunkte einbüßen musste und von einer, wenn auch eher niedrigen, positiven Wahrnehmung zeitweise auf -25,7 Punkte fiel, profitiert von diesem Trend. Auch wenn sie sich bei weitem noch nicht wieder in den Sphären wie vor dem Skandal befindet und noch einen langen Weg vor sich hat. Auslöser des Skandals war die Berichterstattung darüber, dass Mitarbeiter der Bank über Jahre hinweg 1,5 Millionen Konten und 565.000 Kreditkarten ohne die Zustimmung ihrer Kunden eröffnet hatten.

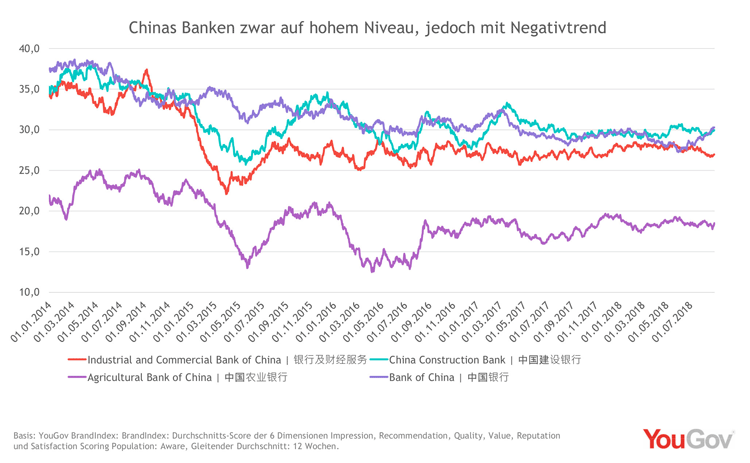

Drohende Finanzkrise in China zeichnet sich im Markenmonitor ab

In Fernost ist die Verbraucherbewertung der betrachteten Großbanken verglichen mit Deutschland und den USA deutlich besser. Im Fokus dieser Analyse für den chinesischen Markt stehen die Industrial and Commercial Bank of China, die China Construction Bank, die Bank of China und die Agricultural Bank of China. Alle vier Institute weisen über den gesamten Betrachtungszeitraum positive Scores auf.

Die negative Tendenz unterstützt die Vermutungen von Experten, dass sich in China eine Finanzkrise zusammenbraut.

Dennoch zeigt der Trend, anders als in den USA, nach unten. Diese Tendenz unterstützt die Vermutungen, dass sich in China eine Finanzkrise zusammenbraut. Informationen eines regierungsnahen Forschungsinstituts, die eigentlich nicht veröffentlich werden sollten, warnen vor Ausfällen von Anleihen und Liquiditätsengpässen.

Blick in die Kundengruppen kann Banken auch in disruptiven Zeiten die Markenstrategie stärken

Der Bankenmarkt befindet sich aktuell im Umbruch. Das Verbrauchervertrauen in Großbanken in den USA und Deutschland ist durch die Bankenkrise und Bankenskandale auf einem geringeren Niveau als in China, wo den Verbrauchern derart einschneidende Erfahrungen bisher erspart geblieben sind.

Besonders in Deutschland sehen sich die Banken in Bedrängnis. Hier herrscht ein besonders schwieriges Marktumfeld, da mit Volksbank, Sparkassen und starken genossenschaftlichen bzw. öffentlich-rechtlichen Banken breites Mitbewerberfeld besteht, die oftmals ein hohes Vertrauen ihrer Kunden genießen. Zudem haben Skandale gerade bei großen Instituten einen teils drastischen Vertrauensverlust erzeugt. Durch Fehlerbewusstsein, konsequentes Handeln und entsprechende kommunikative Maßnahmen ist aber eine (teilweise) Rückgewinnung des Vertrauens möglich.

Die Index-Kurve der Deutschen Bank zeigt dabei beispielhaft, wie leicht die sich nach einem Skandal erholende Wahrnehmung mit einem Folgeskandal wieder kippen und einen noch größeren Image-Schaden nach sich ziehen kann. Und, dass der Weg aus einem Image-Tal heraus schwer und lang ist.

Um Trends frühzeitig zu Erkennen und angemessen reagieren zu können, ist es wichtig, die Bedürfnisse, Ziele und Einstellungen der eigenen Kunden und der Kunden der Wettbewerber zu kennen und die Entwicklung des eigenen Business sowie das der Mitbewerber, national und international, fest im Auge zu haben.

Durch die Analyse tagesaktueller und kontinuierlich über lange Zeitverläufe erhobener, bevölkerungsrepräsentativer Image-Daten, können potenzielle Reputations-Krisen schon in deren Entstehungsphase erkannt und in Angriff genommen werden – bevor sie ihr volles zerstörerisches Potenzial entfalten. Aber auch Erfolge lassen sich analysieren und so die Grundlage für deren Replikation oder eine Verstärkung positiver Effekte durch flankierende Maßnahmen schaffen und verlorenes Vertrauen bei bestehenden und potenziellen Kunden zurückgewinnen.

Die vollständige Analyse des Kundenvertrauens in die im Text beschriebenen Großbanken auf den drei Zielmärkten sowie eine Profilierung der Kunden der Bankinstitute kann unter folgendem Link kostenlos heruntergeladen werden: www.yougov.de/DerBankBlog_Bankenvergleich

Methode

Die Ergebnisse basieren auf Online-Interviews, die die internationale Data and Analytics Group YouGov zwischen dem 01.01.2014 und 01.07.2018 für den Markenperformance-Tracker YouGov BrandIndex repräsentativ für die deutsche, amerikanische und chinesische Bevölkerung ab 18 Jahren durchgeführt hat. Der Index-Wert oder Punktwert einer Marke steht hierbei für ihr mittleres Abschneiden unter ihren Markenkennern auf sechs unterschiedlichen Bewertungsdimensionen: Allgemeiner Eindruck, Qualität, Preis-Leistungs-Verhältnis, Kundenzufriedenheit, Weiterempfehlungsbereitschaft und Arbeitgeberimage. Positive und negative Verbraucherbewertungen auf den einzelnen Bewertungsdimensionen werden vorab miteinander saldiert. Der Index-Wert kann zwischen +100 und -100 variieren.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.