Das Internet der Dinge ist eines der wichtigsten technologischen Trends. Es ermöglicht eine Pay-per-Use Economy, die Finanzdienstleister vor neue Anforderung stellt und gleichzeitig neue Dienstleistungen und Ertragsmöglichkeiten schafft.

Das Internet der Dinge ermöglicht eine Pay-per-Use Economy.

Das Internet der Dinge (Internet of Things, IoT) schafft die Vernetzung alltäglicher Produkte, welche neue Ertragsmöglichkeiten eröffnen. Wie kann die Finanzindustrie diese Entwicklung unterstützen? Es ergeben sich neue Anforderungen an Zahlungsströme und Zahlungsservices. Der Finanzindustrie bietet dies die Chance attraktive Dienstleistungen anzubieten, neben Zahlungstransaktionen zusätzlich im Cashflow- und Risikomanagement. Technologien zur Unterstützung sind bereits vorhanden.

Das Internet der Dinge erfordert neue Geschäftsmodelle

Waren und Güter können zur Laufzeit messen, wie diese genutzt werden – warum sollte der Kunde mehr als die tatsächliche Nutzung bezahlen?

Bereits heute gibt es etablierte Beispiele für Pay-per-Use, wie die Abrechnung von Betriebsstunden für Flugzeugtriebwerke anstelle des Kaufs der Triebwerke.

Die IoT-Economy baut dementsprechend auf der Ausstattung der Waren und Güter mit Sensoren zur Messung der Nutzung und des Verschleißes auf, um diese zeitnah zu verrechnen. Diese Produkte schaffen damit die Voraussetzung für erweiterte nutzen- und kundenorientierte Geschäftsmodelle.

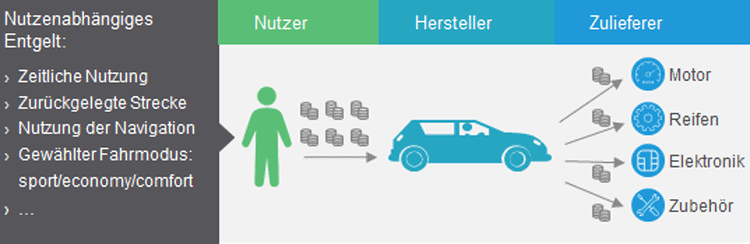

Mittels Pay-per-Use wird eine Zahlung beispielsweise über die Anzahl der Betriebsstunden möglich, anstelle einer Einmalzahlung bei dem Erwerb der Ware oder des Gutes. So wird es für die Automobilindustrie möglich sein, mittels Pay-per-Use neben der Anzahl der zurückgelegten Kilometer auch in Anspruch genommene Zusatzdienste abzurechnen.

Gewerblichen Nutzern bietet Pay-per-Use großes Potential, differenziertere Geschäftsmodelle zu entwickeln und zu etablieren. Wenn Betriebsgüter über Pay-per-Use eingekauft werden, ist die Voraussetzung geschaffen, die Kosten nahezu 1:1 zu den Erträgen zu skalieren.

Zur vereinfachten Darstellung der notwendigen Finanzdienstleistungen für IoT Güter und Waren wird an Hand eines Beispiels das Geschäftsmodell zwischen Nutzer, Hersteller und Zulieferer verdeutlicht. Für den Händler ergeben sich ebenfalls neue Chancen und Möglichkeiten z.B. hinsichtlich der Lagerhaltung und dezentralen Buchführung.

Pay-per-Use führt zu einem veränderten Cashflow von der Einmalzahlung beim Erwerb zu einem regelmäßigen Zahlungsstrom bei der Nutzung.

Der Cashflow von Waren und Gütern für deren Hersteller verändert sich in einer Pay-per-Use Economy:

- Von der Einmalzahlung beim Erwerb hin zum regelmäßigen Zahlungsstrom bei der Nutzung

- Von der Zahlung für das gesamte Produkt hin zur Verrechnung der Einzelleistung der Komponenten

Somit muss der ökonomische Erfolg bei komplexeren Waren und Gütern nicht mehr am gesamten Gut gemessen werden und einzelne Komponenten und Leistungen können jeweils für sich selbst zum Profit Center werden. Konsequenterweise können und müssen die Pay-per-Use Zahlungsströme und die einzelnen Komponenten-Profit-Center auf die gesamte Supply Chain ausgedehnt werden.

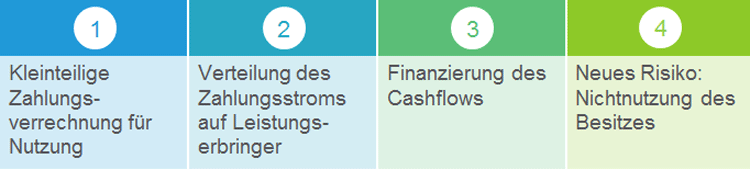

Geänderte Anforderungen an die Abbildung der Zahlungsströme

Heutige Finanzdienstleistungen unterstützen das Pay-per-Use und IoT-Modell nicht ausreichend. Die bestehenden Systeme und Abrechnungsprogramme ermöglichen nur eine kostenintensive Bearbeitung von Beträgen, die Abrechnung von Kleinstbeiträgen ist kaum möglich. Für die Unterstützung ganzheitlicher Pay-per-Use Modelle haben die Finanzdienstleistungen bei ihren Systemen und Prozessen noch Nachholbedarf, vor allem an die Abrechnungsprogramme der Zahlungsströme und die Risikobetrachtung.

Pay-per-Use bedingt neuer Anforderungen für Finanzdienstleister um die Zahlungsströme abzubilden.

Zusätzlich zur reinen Bezahlung bei einer Nutzung müssen auch weitere vertragliche Bedingungen wie beispielsweise die Mindestnutzungsdauer und der Eigentumsübergang berücksichtigt werden.

Neue Finanzdienstleistungen und Servicemodelle

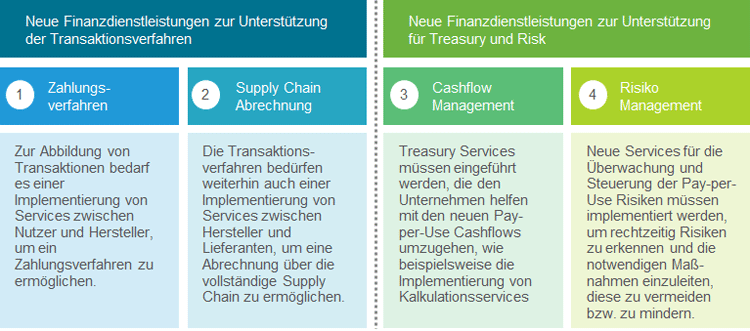

Die Umsetzung der Anforderungen bietet für Finanzdienstleister die Möglichkeiten neuer Services. So bedarf es zur Abbildung der Zahlungsströme für die Pay-per-Use Economy neuer Services in den Bereichen Transaktionsverfahren und Treasury & Risk.

Finanzdienstleister haben die Möglichkeit neue Services für Transaktionsverfahren und Treasury/Risk zu entwickeln um neue Ertragsmöglichkeiten zu gewinnen.

Je nach Kundensegment wird der Umfang der neuen Services für Transaktionsverfahren sowie für Treasury & Risk unterschiedlich breit sein. Grundsätzlich kann zwischen zwei Servicemodellen unterschieden werden: die Bereitstellung von Schnittstellen und die Bereitstellung einer Full-Service-Plattform.

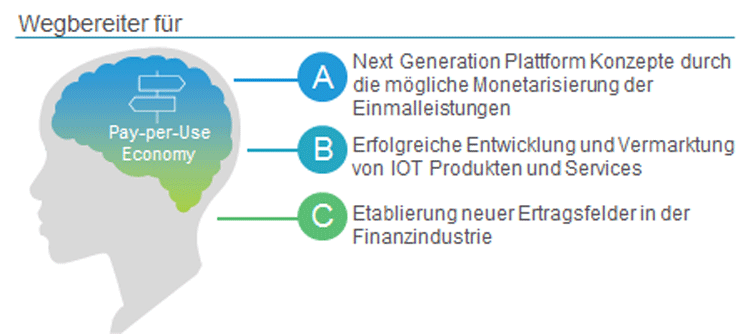

Pay-per-Use Economy als digitaler Wegbereiter

Die weitere Digitalisierung der Finanzindustrie wird durch die Pay-per-Use Möglichkeiten einen wesentlichen Schritt voranschreiten können. Die Voraussetzung für moderne Plattformkonzepte wird durch Smart Contracts mit dezentraler Buchhaltung und Verrechnung überhaupt erst ermöglicht.

Für die Entwicklung und Marktfähigkeit von IoT Services und Produkten bedarf es auf Dauer der Möglichkeiten der fairen Leistungsverrechnung und Transparenz. Damit wird die Voraussetzung geschaffen, dass sich Investitionen in Forschung und Entwicklung moderner Produkte auszahlen werden.

Die Pay-per-Use Economy mit dem Einsatz digitaler Technologien ermöglicht neue Services und Ertragsmöglichkeiten und dient damit als Wegbereiter für das Fortschreiten der Digitalisierung.

Die Reise in das Internet der Dinge

Pay-per-Use Finanzdienstleistungen sind eine der Voraussetzungen, um Plattform-Geschäftsmodelle zukünftig erfolgreich und ertragreich zu verankern. Dazu ist eine Adaption von Produkt- und Preismodellen im Marketing und in den Systemen entlang der Supply Chain bis hin zur Händler-Organisation notwendig.

Weiterhin gilt es Fragen zu klären, wie welche Rolle übernehmen Händler in Zukunft in der Pay-per-Use Economy? Werden sie durch die Plattformen ersetzt? Oder übernehmen finanz- und liquiditätsstarke Händler oder digital starke Fintechs die Aufgabe der klassischen Finanzindustrie in der Bereitstellung der neuen Services?

Die etablierte Finanzindustrie muss sich neu ausrichten, um vor allem in den Digitalisierungsthemen Pay-per-Use und Micropayments nicht von großen Industrie- und Dienstleistungsunternehmen oder Fintech-Startups überholt zu werden. Sonst läuft sie Gefahr die Opportunitäten neuer Services und Produkte zu verpassen.

Das Whitepaper „Das Internet der Dinge erfordert neue Finanzdienstleistungen“ können Sie hier herunterladen.

Anne Hille

Anne Hille ist Senior Consultant im Bereich CBC Digital Innovation für Banking und Financial Services und Co-Autor des Beitrags. Sie hat Beratungserfahrung vorwiegend in den Branchen Financial Services und Automotive und dabei erfolgreich bei digitalen Transformationsprojekten mitgewirkt. Ihre Schwerpunkte liegen dabei in Digital Transformation, Datenmanagement, IT Governance und BPM.

Constanze Henke

Constanze Henke ist Senior Consultant bei CBC Digital Innovation für Banking und Financial Services und Co-Autor des Beitrags. Sie hat Banking und IT-Consulting Erfahrungen in verschiedenen Projekten gesammelt. Ihre Schwerpunkte liegen in den Bereichen Business Analyse, Requirements Engineering, Softwaretest und Regulatory Reporting.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.