Innovationen

Neulich hatte ich Gelegenheit, einen interessanten Vortrag über Innovationen in Banken zu hören. U.a. wurde darin – auch quantitativ – der Frage nachgegangen, ob Banken ausreichend in neue Ideen und Konzepte investieren.

Paradigmenwechsel im Finanzdienstleistungsmarkt

Dr. Mirko Schiefelbein, Transformation Manager bei der Firma COREtransform GmbH sprach über „Paradigmenwechsel im Finanzdienstleistungsmarkt – Innovatoren, Szenarien, Erfolgsfaktoren“. Er sieht in dem massiven und nachhaltigen Auftreten von Innovatoren ein deutliches Zeichen für den Paradigmenwechsel im Banking.

Banken und Innovationen?

Während die Banken derzeit von Regulierung, Konsolidierung und Globalisierung getrieben werden, und neben dem grundlegenden Wandel der Filialstruktur vor allem das Vorantreiben weiterführender Industrialisierungsstrategien verfolgen, entwickelt eine Vielzahl innovativer Startups neue Banking Services mit dem Ziel margenträchtige oder nicht abgedeckte Teile der Wertschöpfung anzugreifen.

Vier Innovationsbereiche

Schiefelbein hat dabei die folgenden vier zentralen Bereiche ausgemacht, die er einer näheren Untersuchung unterzogen hat:

- Payment und Zahlungsverkehr,

- Persönliches Finanz Management (PFM),

- Trading- und Beratungsplattformen für die Vermögensanlage sowie

- Neue Ansätze zur Finanzierung und Kreditvergabe.

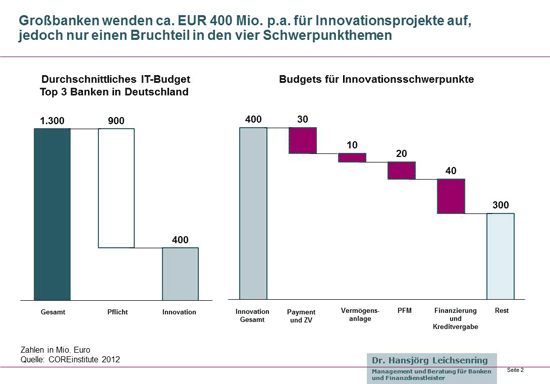

Banken investieren in Innovationen deutlich weniger als Startups

Spannend wird die Analyse dann, wenn sie auf quantitative Investitionsbudgets ausgeweitet wird. Dies hat er für die deutschen Großbanken getan und kommt zu dem Ergebnis, dass die Innovations- und Veränderungsbudgets dort weitgehend durch regulatorische und transformatorische Anforderungen beansprucht werden bzw. nur ein sehr geringer Betrag in Projekte mit Differenzierungscharakter fließt.

In einem zweiten Schritt vergleicht er dann diese Budgets mit denjenigen der Angreifer und kommt zu einem für die etablierten Banken bedrohlichen Ergebnis. Zugegeben, man kann über die Vergleichbarkeit der Werte diskutieren, dennoch bleibt die Frage bestehen, wie Banken an Innovationen herangehen.

Mögliches Szenario

Auch wenn Schiefelbein zu dem – auch aus meiner Sicht – wahrscheinlichen Zukunftsszenario gelangt, dass Banken und Innovatoren letztlich gemeinsam im Markt agieren werden (sei es durch Kooperationen oder Übernahmen), so muss das Ergebnis den Kreditinstituten doch zu denken geben.

Projekten wie Sepa kann man sich natürlich nicht entziehen und richtig ist auch, dass dies (ähnlich der Euroumstellung) viel Zeit, Geld und Ressourcen binden. Letztlich können in einem Markt, in dem es außer der Marke wenig Unterschiede zwischen den Instituten gibt, nur Differenzierungsstrategien zu einer Veränderung der Marktanteile führen. Und gerade hier setzen innovative Themen an.

Sollten nicht Banken daher besser von vorneherein 10% ihres Investitionsbudgets in das Ausprobieren neuer Ideen und Konzepte investieren, so wie dies in anderen Branchen schon lange üblich ist?

6 Kommentare

Meines Erachtens ist es richtig, dass Kreditinstitute analog anderer Industrien und Branchen eine Forschungs- und Entwicklungsabteilung benötigen, die mit einem fest zugewiesenen Budget als Querschnittsfunktion über alle Silos(!) und als interner Dienstleister mit Hilfe eines strukturierten Innovationsprozesses wirkt.

Allerdings sollten Kreditinstitute weniger in Produktkategorien und IT-Lösungsszenarien denken (analog der Einordnung der Innovationsfelder von Schiefelbein), sondern endlich die Bedürfnisse des Kunden in den Fokus rücken und anhand dessen Produkte und Services weiterentwickeln.

Am Beispiel von SEPA wird klar, dass Kreditinstitute vornehmlich mit der Backend-Bereitstellung von 22 (und mehr) Stellen in der Kontonummer beschäftigt sind, sich vermutlich aber wenige Gedanken darüber machen, was es für den Kunden heisst, jedes Mal 22 Stellen beim Login zum Online-Banking und in das Empfängerfeld bei der Überweisung einzutippen … da lässt Google Wallet mit dem Versand von Geld als E-Mail Anhang grüßen.

Volle Zustimmung. Auch in der Umsetzung (aufsichts)rechtlicher Vorgaben sollte man auf den Kunden achten

Robert Mangelmann,

Dem kann ich nur voll und ganz zustimmen! Ich habe erst überlegt einen eigenen Beitrag zu diesem Artikel zu schreiben, dabei fiel mir auf, dass Sie hier viele meine Punkte bereits aufgreifen.

Ich sehe es auch so, man sollte das Bankgewerbe sicher nicht einfach so mit anderen üblichen Branchen vergleichen. Dafür ist das, was Banken tun, viel zu geradlinig.

Dennoch, und das erkläeren Sie hier toll am SEPA Beispiel, bleibt eine Frage bei den Banken immer wieder auf der Strecke, nämlich, „Was wollen eigentlich unsere Kunden? Und was bringt es eigentlich unseren Kunden?“

Ich finde auch, bei den Banken sollten die Bedürfnisse des Kunden endlich mehr berücksichtigt werden. Wenn man dazu bereit wäre, eröffnet sich vielleicht auch ganz automatisch etwas mehr Innovationsspielraum.

In der Tat, auch bei regulatorischen Themen sollte mehr vom Kunden gedacht werden. Da tun sich Banken aber schon immer schwer, was wohl auch an der internen Zuständigkeit für diese Themen liegt.

Ich würde bewusst einen Schritt weiter gehen und die Innovationen außerhalb der bank entstehen lassen. Die zeit der internen think Tanks ist wohl vorbei.

Bleibt dann nur die frage, wie ich die Innovation wieder in die Bank hinein bekomme…