Langfristige gesellschaftliche Entwicklungen haben einen dauerhaften Einfluss auf die Wirtschaft. Global Thematic Equity Fonds investieren in globale technologische und soziale Megatrends, in eine strukturelle Veränderung. Doch wie erfolgreich sind diese Anlagen?

Das Investieren in Megatrends stellt eine interessante Form der Geldanlage dar.

Investments in Megatrends, die perspektivisch einen langfristigen und dauerhaften Einfluss auf die Gesellschaft und die Wirtschaft haben werden, sind unter Investoren derzeit ein vieldiskutiertes Thema. Langfristige Veränderungen prägen weniger die kommenden Jahre als vielmehr ganze Dekaden.

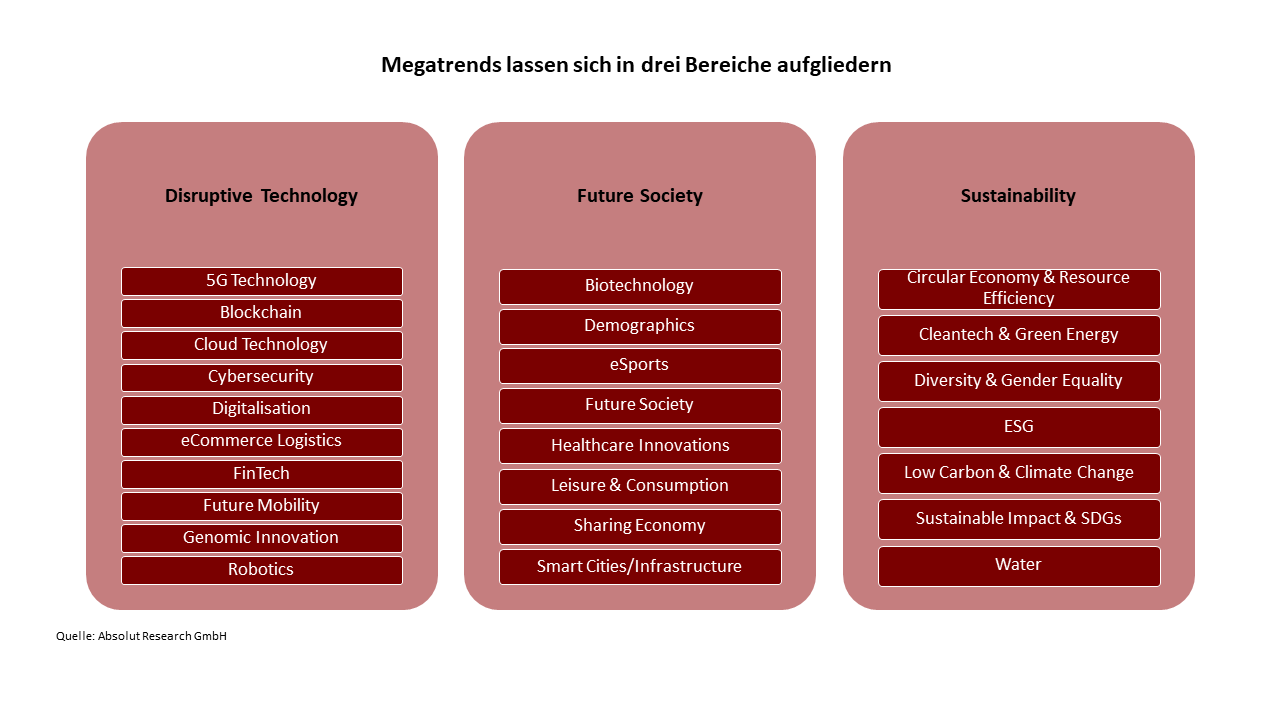

Die aktuell zu beobachtenden Megatrends lassen sich in drei Gruppen gliedern, die sich wiederum in eine Reihe von Themen und Trends aufteilen:

- Technologische Innovation,

- Demografisch bedingte Veränderungen in der Gesellschaft und

- Nachhaltigkeit.

Absolut Research unterscheidet bei Megatrends die drei Bereiche technologische Innovation, Veränderungen in der Gesellschaft und Nachhaltigkeit. Diese teilen sich in verschiedene Themen und Trends auf

Dies sind Themen, die Wirtschaft und Gesellschaft insgesamt beschäftigen. So will die neue Bundesregierung z.B. die Digitalisierung, aber auch den Kampf gegen den Klimawandel vorantreiben.

Für Investoren ergeben sich durch diese Änderungen in Wirtschaft und Gesellschaft Opportunitäten, denn sie gehen mit entsprechenden Kosten einher, die finanziert werden müssen. Privaten Kapitalgebern bietet sich zum einen die Chance, überdurchschnittliche Renditen durch die Finanzierung von Innovationen zu erzielen, zum anderen verbessern sie die Finanzierungsbedingungen und tragen damit dazu bei, den Wandel zu ermöglichen.

Analyse der Performance von Themeninvestments

In der folgenden Kurzanalyse wird die Performance solcher Themeninvestments zunächst auf Indexebene betrachtet und anschließend die Entwicklung des Universums der auf Megatrends fokussierten Investmentfonds aufgezeigt.

Der Fokus dieser Analyse liegt auf den zwei Megatrends technologische Innovationen und gesellschaftlicher Wandel. Über die vergangenen drei Jahren haben die meisten der untersuchten Themen im Bereich technologische Disruption eine Überrendite relativ zum Index MSCI All Country World erzielt. Während der breite Aktienmarkt um 14,6 Prozent pro Jahr zulegte (in US-Dollar), lagen die Renditen der Technologiethemen zwischen 12 Prozent (Future Mobility & Smart Cities) und 27,2 Prozent (Technological Innovations).

Zwar fiel die Volatilität der analysierten Themen höher aus als bei der Markt-Benchmark, bei den Maximalverlusten ist das Bild allerdings deutlich heterogener – Themeninvestments in technologische Megatrends sind also nicht zwingend risikoreicher gewesen als breit diversifizierte globale Anlagen. Bei den Trends im Bereich demografischer Wandel war die Spannbreite der Entwicklungen höher. Hier lagen die annualisierten Drei-Jahres-Renditen zwischen 10 Prozent (Demographics) und 21 Prozent (Leisure & Consumption).

Themenfonds verzeichnen hohes Wachstum

Für Investoren gibt es eine Reihe von Fonds, die sich auf einzelne oder mehrere dieser Megatrends fokussieren. Das untersuchte Fondsuniversum umfasste Ende Juni 237 Produkte mit insgesamt 179,4 Milliarden Euro Assets under Management. Insbesondere kurzfristig zeigen die Nettomittelflüsse in die Fonds das große Interesse an Themenstrategien. Über die vergangenen zwölf Monate betrugen die Zuflüsse 46,1 Milliarden Euro, über 36 Monate hinweg waren es 66,4 Milliarden Euro. Dies dürfte auch eine Folge davon sein, dass viele Fonds erst seit Kurzem am Markt sind.

Prozentual waren auf Jahressicht insbesondere die Themenfelder Future Mobility & Smart Cities mit Nettomittelflüssen in Höhe von +161 Prozent nachgefragt. In den Kategorien, in denen Indexfonds beziehungsweise ETFs verfügbar sind, war das Wachstum der passiven Fonds prozentual zumeist höher als bei den aktiv verwalteten Strategien.

Die laufenden Kosten der Themenfonds lagen je nach Strategie im Mittel zwischen 0,6 und 1,4 Prozent. Im Schnitt sind die über eine Reihe verschiedener Megatrends diversifizierten Fonds etwas teurer als die Produkte mit Fokus auf ein einzelnes Thema.

Heterogene Performance, aber aktives Management liegt vorn

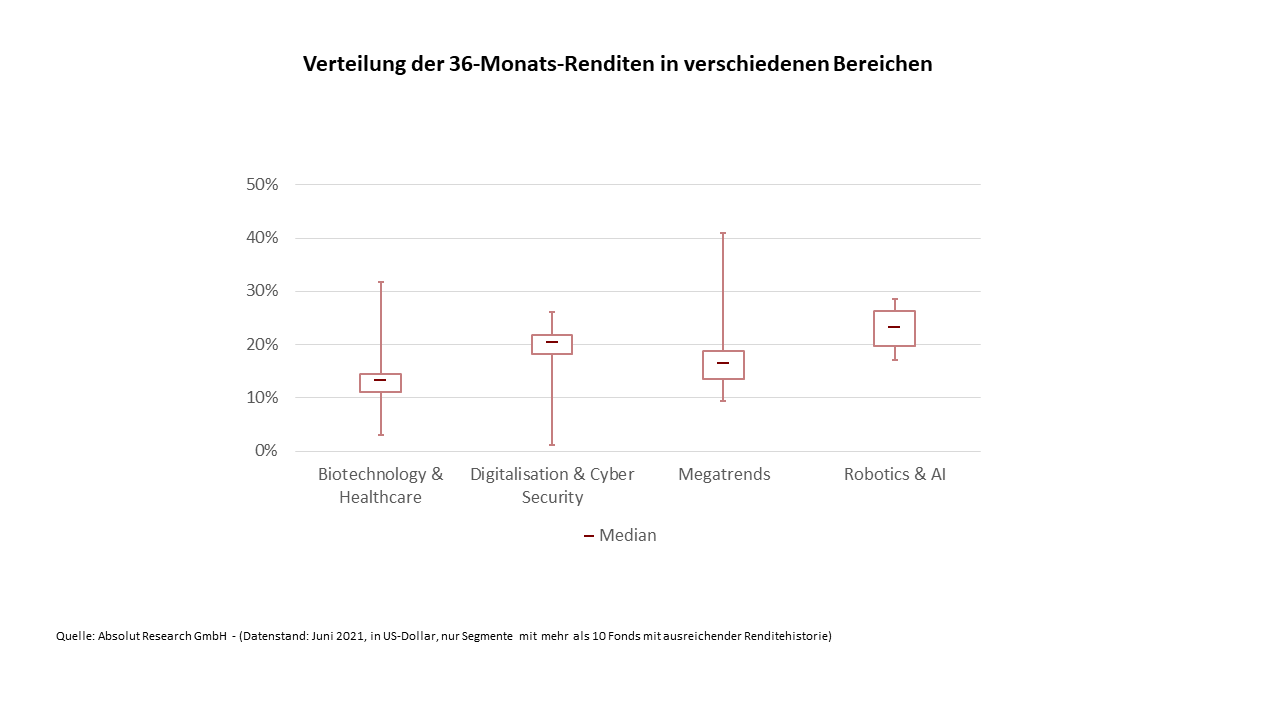

Die jährliche Rendite der Themenfonds lag in den vergangenen Jahren zwischen durchschnittlich 12,6 Prozent (Demographics) und 23,2 Prozent (Technological Innovations). Dabei verdeckt die Durchschnittsbetrachtung, dass die von den Fonds verfolgten Strategien auch innerhalb der einzelnen Trendkategorien sehr unterschiedlich umgesetzt werden, was an den hohen Renditestreuungen abgelesen werden kann.

Die Umsetzung der Megatrend-Strategien erfolgt sehr heterogen, was sich in großen Renditestreuungen innerhalb der einzelnen Trendkategorien niederschlägt.

Die Spanne zwischen höchster und niedrigster Rendite betrug in den betrachteten Segmenten 25 bis 32 Prozentpunkte. Ausnahme war die Peergroup Robotics & AI, wo es nur elf Prozentpunkte waren. Damit liegt die Renditestreuung auf einem ähnlichen Niveau wie bei global diversifizierten Small- und Mid-Cap-Strategien. Das unterstreicht, dass auch vermeintlich ähnliche Ansätze zu sehr unterschiedlichen Ergebnissen führen können.

In den anderen Themen-Peergroups sind die Ergebnisse angesichts der geringen Produktanzahl mit einer gewissen Vorsicht zu interpretieren, aber auch hier zeigen sich zweistellige Performance-Unterschiede.

Aktives Management mit Mehrwert

Angesichts der kurzen Historien ist ein sinnvoller Vergleich zwischen der Performance aktiv und passiv verwalteter Strategien schwierig. In sieben der neun betrachteten Themen-Peergroups gab es mindestens einen Indexfonds oder ETF mit einer Historie von 36 Monaten. Dies erlaubt zumindest einen indikativen Vergleich.

Eine klare Überlegenheit aktiver oder passiver Strategien ließ sich auf Basis der Rendite nicht feststellen. Risikoadjustiert hatten aktive Manager bei der Mehrheit der untersuchten Themen die Nase vorn. Damit deuten die Ergebnisse darauf hin, dass aktives Management bei Themeninvestments durchaus einen Mehrwert gegenüber passiven Indexinvestments bringen kann.

Der Beitrag erschien ursprünglich als Teil des Jahrbuchs 2021/22 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier direkt herunterladen.

Philipp Genersch

Philipp Genersch ist Koautor des Beitrags. Der Master of Economics ist als Analyst für die Absolut Research GmbH tätig und beschäftigt sich vornehmlich mit verschiedenen Strategien im Long-Only-Bereich, darunter insbesondere Smart-Beta-Ansätze und thematische Investments.