Die Kapitalmärkte sind schneller, komplexer und volatiler geworden. Für aktive Asset Manager liegt der Schlüssel bei der Bewältigung dieser Herausforderung in einer besseren Vernetzung – auch durch technische Plattformen.

Angesichts der Veränderungen an den Kapitalmärkten stehen Asset Manager vor neuen Herausforderungen.

Die Welt der Kapitalmärkte hat sich grundlegend verändert. Schnelligkeit, Komplexität und Volatilität haben stark zugenommen. Für aktive Asset Manager wird das Umfeld anspruchsvoller. Vereinfacht gesprochen: Niemand kann heute mehr Experte für alles sein, gleichzeitig muss das Fondsmanagement aber (fast) alles im Blick haben. Denn gute Investmententscheidungen sind mehr denn je die Basis für gute Ergebnisse, und damit für die Schaffung eines Mehrwerts im Sinne der Kunden.

Ein essentieller Teil der Lösung für diese Herausforderung ist die stärkere Verzahnung von Kompetenzen, und zwar Assetklassen übergreifend. Technische und organisatorische Komponenten können hier einen wichtigen Beitrag leisten.

Gewachsene Herausforderungen durch verändertes Umfeld

Ursache für die gewachsenen Herausforderungen sind mehrere, voneinander unabhängige aber ineinandergreifende Umbrüche in den Rahmenbedingungen:

- Die Veränderung der Marktstruktur im Hinblick auf die unterliegende Liquidität, Investorengruppen und -verhalten sowie die Geschwindigkeit, mit der neue Themen am Kapitalmarkt an Relevanz gewinnen bzw. wechseln.

- Die wachsende Bedeutung von systematischen Strategien bzw. regelgebundenen Investoren.

- Die zunehmende Sensibilisierung für nachhaltiges, verantwortungsbewusstes Investieren.

- Das Inkrafttreten von MiFID II und der damit verbundene regulatorische Eingriff in die Bereitstellung von Research durch Broker und die strikte aufsichtsrechtliche Trennung vom Handel.

Vielfältige Anforderungen an die Vermögensverwaltung

Asset Manager müssen darauf reagieren, wollen sie in dieser veränderten Welt weiter erfolgreich sein. Dabei stellt das Management von globalen Portfolios schon immer hohe Anforderungen an den Investmentprozess eines jeden Vermögensverwalters.

Beispielhaft kann hier das Feld der Unternehmensanleihen angeführt werden, eine Subassetklasse mit erheblichem Bedeutungszuwachs in den vergangenen Jahren. Will man hier erfolgreich sein, so sind eine weltweite Researchabdeckung und ein effizientes Risikomanagement unabdingbar, um Credit-Produkte im Niedrigzinsumfeld attraktiv zu gestalten. Zudem sollten Portfolios stets flexibel an das aktuelle Kapitalmarktumfeld angepasst werden.

Diese Aufgabe ist umso schwieriger, als das zur Verfügung stehende Anlageuniversum riesig ist und die Researchkapazitäten begrenzt sind. Wie können also unter solchen Bedingungen – hoher Kundenbedarf, große Zahl an Emittenten und Papieren, begrenzte Ressourcen – erfolgreich Fonds gemanagt werden?

Bewährt hat sich dabei ein Ansatz, der globale Expertise mit lokaler Präsenz verbindet. Bei Union Investment verfahren wir beispielsweise nach der Devise, von unserem lokalen Investmentzentrum in Frankfurt heraus alle Märkte weltweit abzudecken. Das Team setzt sich aktuell aus 31 Credit-Experten zusammen, die ein Vermögen von über 25 Mrd. Euro in 96 Portfolios managen. Diese Spezialisten verfügen im Durchschnitt über 11 Jahre Berufserfahrung im Credit-Management und -Research. Jeder Analyst deckt etwa 36 Emittenten ab. Die räumliche Nähe schafft die Möglichkeit für einen engen Austausch unter Profis – Friktionen aufgrund von Zeitverschiebungen und ähnlichem fallen weg. Durch diese Möglichkeit des engen Teamworks wird der Traktionsverlust bei der Kompetenzverzahnung bereits erheblich verringert.

Kontinuierlicher, toolgestützter Analyseprozess

Einen zweiten Pfeiler stellt die technologische Innovationskraft dar. Denn: Nur wenn alle relevanten Informationen und Daten verfügbar sind und geteilt werden können, ergibt eine lokale Konzentration wirklich Sinn. Technische Informations- und Austauschplattformen können hier einen erheblichen Mehrwert liefern – am besten maßgeschneidert, damit sie auf die eigenen Investmentprozesse auch wirklich passen.

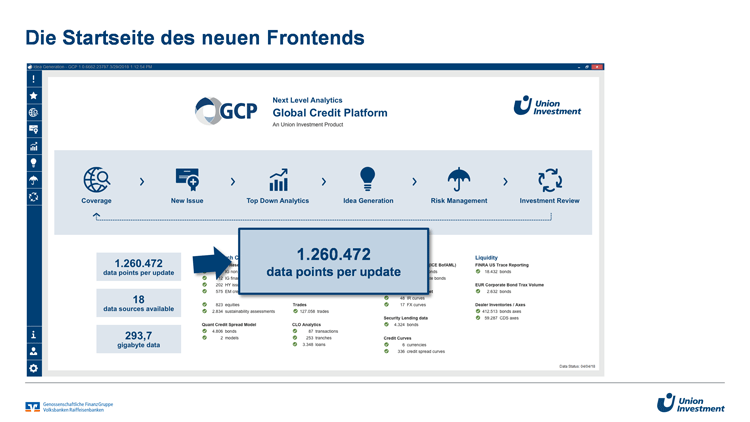

So haben wir im Jahr 2015 mit der Entwicklung einer hauseigenen „Global Credit-Plattform“ begonnen, die sich mittlerweile seit letztem Jahr im Live-Betrieb befindet. Die Anwendung besteht aus sechs Kernfeldern, die schrittweise aufeinander folgen: Coverage (Researchabdeckung), Neuemissionen, Top-Down-Analysen, Ideengenerierung, Risikomanagement und schließlich das Investment Review (Überprüfung). Pro Update greift das System auf mehr als 1,2 Millionen Datenpunkte zurück. Es werden aber nicht nur Informationen gesammelt, sondern es findet auch eine Verdichtung, Verarbeitung und Verbreitung statt. Letztlich handelt es sich also um eine Form der Byte-gewordenen Kompetenzverzahnung.

Union Investment nutzt in der Credit-Plattform zahlreiche Quellen, die sich pro Update auf rund 1,3 Millionen Datenpunkte stützen, um möglichst aussagekräftige und effiziente Researchergebnisse zu generieren

Vorteile der zentralen Researchplattform

Die Vorteile der globalen Credit-Plattform sind vielfältig: Seit die Investmentideen und -Empfehlungen sämtlicher Teammitglieder auf einer einzigen zentralen Informationsplattform zusammengeführt werden, sind deren Kompetenzen enger verzahnt. Zudem erzielen sie Geschwindigkeits- und Effizienzvorteile. Hierdurch können Marktineffizienzen und systematische Investitionsfallen besser erkannt sowie Liquiditätsrisiken reduziert werden.

Aber auch die Kommunikationswege innerhalb des Teams haben sich verbessert, zudem bekommen die Mitglieder Einblick in neue und alternative Sichtweisen auf ihre Problemstellungen. Die Portfoliomanager gewinnen somit ein tieferes und umfassenderes Marktverständnis. Schließlich wird der Investmentprozess dank Feedbackschleifen kontinuierlich verbessert.

Kompetenzverzahnung als Schlüssel zum Anlageerfolg

Kompetenzverzahnung ist ein wichtiger Schlüssel zum Anlageerfolg in einer komplexer gewordenen Investmentumwelt. Dabei können technische und organisatorische Lösungen einen bedeutenden Beitrag liefern. Für das Corporate-Team von Union Investment hat sich beispielsweise der Aufbau einer zentralen Research-Plattform gelohnt: Die teilweise unüberschaubaren Kapitalmarkt- und Unternehmensinformationen werden zentral zusammengefasst und kommen schneller dort an, wo sie gebraucht werden – nämlich bei den Analysten und Portfoliomanagern.

Dies führt zu großen Effizienzgewinnen bei sämtlichen am Investmentprozess beteiligten Teammitgliedern und schlägt sich letztendlich auch positiv in der Wertentwicklung der entsprechenden Unternehmensanleihe-Fonds nieder.

Auch in Zukunft werden wir an der weiteren Verbesserung und Erweiterung des Systems arbeiten. So ist geplant, die digitale Plattform auch auf andere Anlageklassen auszubauen. Denn so viel ist ebenfalls klar: Der Kapitalmarkt steht nicht still, daher müssen auch die Asset Manager in Bewegung bleiben.