Banken und Versicherer in Deutschland arbeiten wesentlich intensiver mit FinTechs zusammen als bislang angenommen. Wichtig für den Erfolg einer Kooperation sind der persönliche Kontakt, die räumliche Nähe und eine kohärente Strategie.

Kooperationen zwischen Banken und FinTechs liegen im Trend.

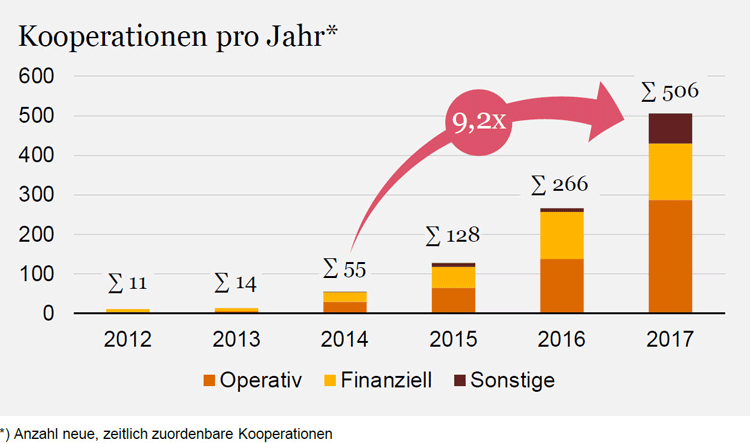

Etablierte Banken und Versicherer in Deutschland sind bereits enger mit jungen Startups aus dem Bereich Finanztechnologie (FinTech) verflechtet als bislang angenommen. Die Zahl der Kooperationen zwischen klassischen Finanzdienstleistern und jungen FinTechs hat sich im Jahr 2017 verglichen zu 2014 auf 506 Kooperationen nahezu verzehnfacht, wie der „FinTech-Kooperationsradar“ der Wirtschaftsprüfungs- und Beratungsgesellschaft PwC ergab.

Rein statistisch wurde 2017 alle 17 Stunden eine neue Kooperation geschmiedet. Und das Tempo beschleunigt sich weiter: Von Januar bis Ende Juli 2018 wurden bereits 294 Zusammenschlüsse besiegelt.

Seit den ersten dokumentierten Anfängen im Jahr 2012 wurden 856 Partnerschaften zwischen klassischen und neuartigen Finanzdienstleistern vereinbart.

Banken kooperieren mit 562 Bündnissen deutlich öfter als Versicherer, die zusammen 294 Kooperationen eingingen. Ein Grund dafür ist auch, dass die Kooperationstätigkeit der Versicherungsbranche zwei Jahre später als die der Bankenbranche begann – sie verzeichnet aber eine ähnliche und damit ebenfalls beachtliche Dynamik.

Die Anzahl an FinTech-Kooperationen in Deutschland steigt rasant. Wurden 2012 noch elf Kooperationen verzeichnet, waren es 2016 bereits 266. 2017 verdoppelte sich dieser Wert auf 506 neue FinTech-Kooperationen.

Regulatorik als Triebfeder

Für Banken und Versicherer bleiben die Schnittstelle zum Kunden und die Optimierung der internen Prozesse eine fundamentale Grundlage ihres Geschäftserfolgs. Ohne die Startups würde der Finanzbranche ein wesentlicher Innovationstreiber fehlen.

Technologisch- oder marketinggetriebene FinTechs wiederum benötigen etablierte Partner, um in die streng regulierten Bereiche der Finanzwirtschaft vordringen zu können. Dafür sind eine fachliche Eignung und aufsichtsrechtliche Genehmigungen notwendig, über die die jungen Startups häufig nicht verfügen. Viele FinTechs sind darauf angewiesen, den bankwirtschaftlichen Teil ihrer Lösung an ein etabliertes Institut auszulagern. Gleichzeitig nutzen sie die Bank oder den Versicherer als Vertriebskanal für ihre Produkte und Services.

Bei 66 Prozent der Kooperationen steht eine operative Zusammenarbeit im Vordergrund. Knapp ein Viertel der Kooperationen sind rein finanzieller Natur. Banken verzeichnen mit 450 operativen Zusammenschlüssen, etwa zur Integration von FinTech-Lösungen in ihr Geschäftsmodell einen deutlichen Vorsprung vor Versicherungen mit 192 Bündnissen. Versicherer kooperieren indes internationaler und vielfältiger als Banken: 27 Prozent der operativen und knapp 60 Prozent der finanziellen Kooperationen haben einen Auslandsbezug.

Filiale als Marmorpalast hat ausgedient

Der FinTech-Bewegung ist es gelungen, eine klassische Denkweise der Banken auf den Kopf zu stellen: Statt die Filiale weiter zum Marmorpalast auszubauen, werden die Dienstleistung und das Produkt nun direkt zum Kunden gebracht und begleiten ihn in jeder Lebenssituation und Umgebung.

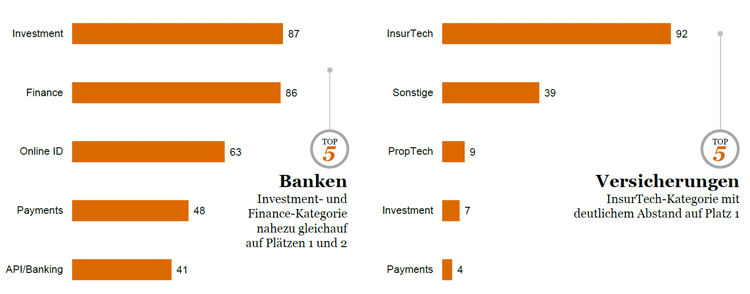

Dementsprechend kooperieren Banken operativ in den meisten Fällen (87) im Bereich Investment mit FinTechs, etwa um ihren Kunden einen automatisierten Anlageberater oder Robo-Advisor zu bieten. Im Bereich Finance wurden 86 Kooperationen geschlossen, etwa für Crowd-Lending-Plattformen, gefolgt von Partnerschaften im Bereich Online-ID (63), Payments (48) und Banking über offene API-Schnittstellen (41).

Versicherer setzen zur Präzision ihrer Risikomodelle hingegen verstärkt auf die Auswertung ihres Datenschatzes durch fortschrittliche Analysemethoden. Die Branche kooperiert in 92 Fällen mit Startups im Bereich Versicherungstechnologien (InsurTech). Mit Startups im Bereich Immobilien (PropTech) wurden – bis Sommer 2018 – 9 Kooperationen vereinbart.

Übersicht der Top FinTech-Kooperationen. Während im Bankensektor überwiegend Investment- und Finance-Kooperationen eingegangen werden, dominiert bei Versicherungen die InsurTech-Kategorie.

Bei den finanziellen Kooperationen standen bei Banken vor allem die Bereiche Finance und API-Banking im Vordergrund, bei den Versicherern die Bereiche InsurTech und Finance.

Nähe sorgt für Erfolg

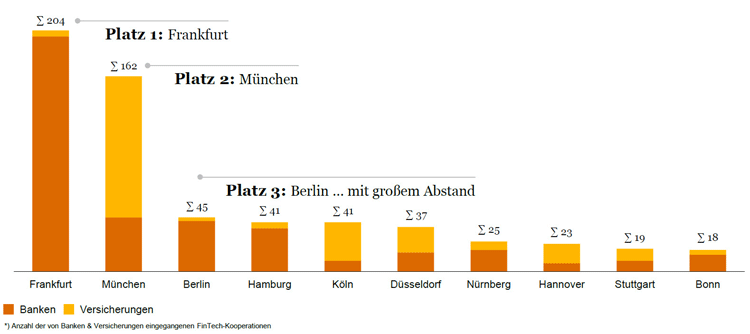

Da häufig noch wesentliche Kulturunterschiede und Rahmenbedingungen auf beiden Seiten bestehen, bleiben persönlicher Kontakt und räumliche Nähe wesentliche Faktoren für die Anbahnung und den langfristigen Erfolg einer Kooperation. Dementsprechend konzentrieren sich die Banken-Kooperationen mit FinTechs vor allem auf Frankfurt, während die meisten FinTech-Bündnisse von Versicherern in München angesiedelt sind. Berlin liegt mit 45 vorwiegend Banken-FinTech-Kooperationen an dritter Stelle vor Hamburg mit insgesamt 41 Zusammenschlüssen.

Frankfurt dominiert mit 204 überwiegend Banken-FinTech-Kooperationen. München liegt mit 162 vorwiegend Versicherungs-FinTech-Kooperationen an zweiter Stelle. Auf Platz drei folgt Berlin.

Ein weiterer Erfolgsfaktor ist eine kohärente, konsequent auf den Partner ausgerichtete Kooperationsstrategie. FinTechs sollten sich mit den regulatorischen Herausforderungen der Finanzbranche auseinandersetzen, um geeignete digitale Lösungen entwickeln zu können. Großkonzerne wiederum sollten die Arbeitsweise von Startup-Teams berücksichtigen, indem etwa genaue Ansprechpartner und Vorgehensweisen definiert und mehrere innovative Infrastrukturen getestet werden, anstatt bestehende IT-Systeme nur teilweise auszubessern. Ansonsten wächst das Risiko eines Scheiterns der Kooperation.

Markt gewinnt an Reife

Die Kooperationsfreude zwischen den etablierten Instituten und den Newcomern dürfte langfristig etwas abflauen. Noch sind FinTechs darauf angewiesen, mit Banken oder Versicherern zu kooperieren. In fünf bis sieben Jahren sollten die Newcomer genügend Erfahrungswerte in der Finanzwirtschaft und im Risikomanagement gesammelt haben, um alleine im Markt bestehen zu können.

Als weiterer Trend lässt sich beobachten, dass auch FinTechs zunehmend ihre Fähigkeiten zusammenlegen, um elaboriertere Lösungen zu bauen. Seit 2013 sind die Kooperationen von FinTechs untereinander kontinuierlich auf 219 Partnerschaften gestiegen. Je höher der Mehrwert einer innovativen Lösung, desto länger kann sie sich am Markt halten. Ferner gehen ausländische Institute verstärkt Partnerschaften mit deutschen FinTechs ein, um den Sprung in den hiesigen Markt zu schaffen.

BigTechs aus den USA und Asien wie Google und Co. beginnen ebenfalls damit, Finanzdienstleistungen anzubieten. Demnach dürfte der Trend auch für die hiesige Finanzbranche langfristig in Richtung Plattform-Banking gehen. Angesichts der tiefgreifenden Veränderungen infolge der Digitalisierung wächst die Bedeutung wirksamer regulatorischer Kontrollmechanismen für den Finanzmarkt. Es sollte weiterhin Bremsen geben, die auch die Technologiebewegung nicht ohne weiteres außer Kraft setzen kann.