Viele Geldhäuser scheitern an einer nachhaltigen Perspektive, welche Chancen tatsächlich durch Einsatz von Künstlicher Intelligenz genutzt werden können. Insbesondere der Aspekt der Kostensenkung wird oft nicht berücksichtigt. Dabei sind die Potentiale beträchtlich.

Der Einsatz Künstlicher Intelligenz in Banken ermöglicht beträchtliche Kosteneinsparungen.

Banken haben historisch stets schnell auf technische Veränderungen reagiert. Beispiele sind in den Sechzigern die Einführung von Geldautomaten, in den Siebzigern die Einführung von Kartenzahlung, in den Achtzigern die Kundenselbstbedienung, in den 2000ern die Erschließung von 24/7-Banking und kurz darauf das Online-Banking. Dennoch gestaltet sich die Erschließung von Kostensenkungspotenzialen insbesondere für große Geldinstitute als bedeutende Herausforderung. Gründe dafür sind unter anderem Unsicherheiten hinsichtlich einer umfänglichen Technologie-Strategie und deren tatsächlich realisierbaren technischen Chancen. Dabei bietet gerade der Einsatz Künstlicher Intelligenz vielfältige Möglichkeiten dazu.

KI perspektivisch größter Kostenreduzierer bei Banken

Die möglichen Einsparungen durch den Einsatz von intelligenten Algorithmen in der Finanzwelt übersteigen die Einsparpotenziale anderer Branchen bei weitem. So können laut einer Studie des Finanzforschungsinstitutes Autonomous 22 Prozent der vorhandenen Kosten von Finanzdienstleistern bis 2030 durch den Einsatz Künstlicher Intelligenz eingespart werden. Allein die Implementierung von Chat-Bots wird, so eine Studie des Marktforschungsinstitus Juniper Research, 7,3 Milliarden Dollar bei Banken bis 2023 weltweit einsparen.

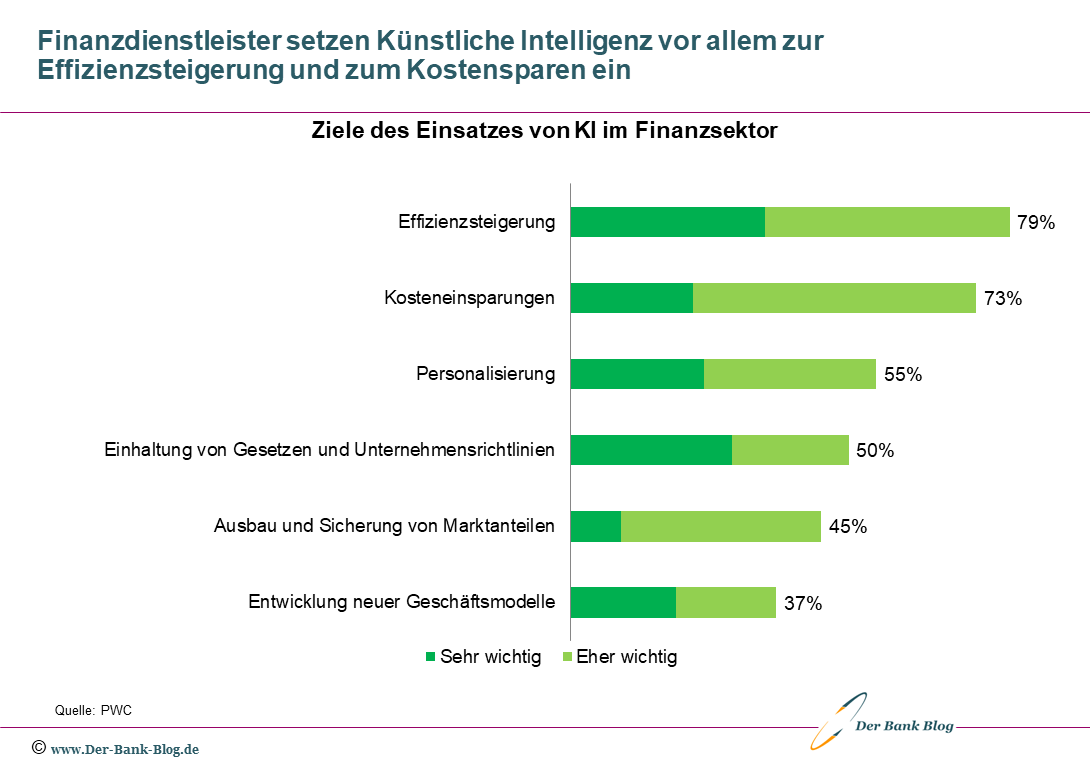

Kein Wunder also, dass Finanzdienstleister in der Reduktion von bestehenden Kostenposten den größten Mehrwert Künstlicher Intelligenz sehen. Dies ergab eine Forbes-Umfrage, wonach 37 Prozent der befragten Institute angaben, aus diesem Grund auf die Erschließung von KI-Usecases zu setzen. Ein ähnliches Bild zeichnet eine Studie des Beratungshauses PwC, in der 22 Prozent der Entscheider angaben, Kosteneinsparungen durch KI seien „sehr wichtig“ für ihr Institut.

Vermeidung von Opportunitätskosten entscheidend

Das größte wirtschaftliche Potenzial Künstlicher Intelligenz liegt zusätzlich zu der Minimierung bereits entstehender Kosten insbesondere in der Vermeidung von Opportunitätskosten. Denn durch die Erschließung von neuartigen Geschäftsfeldern, die über etablierte Produkte von Finanzdienstleistern hinaus gehen, können Banken ihren Umsatz merklich steigern und Kundenvertrauen gewinnen.

Kosteneinsparungen sind laut einer PwC-Studie zusammen mit Effizient-Steigerungen der wichtigste Grund zur Einführung von intelligenten Modellen.

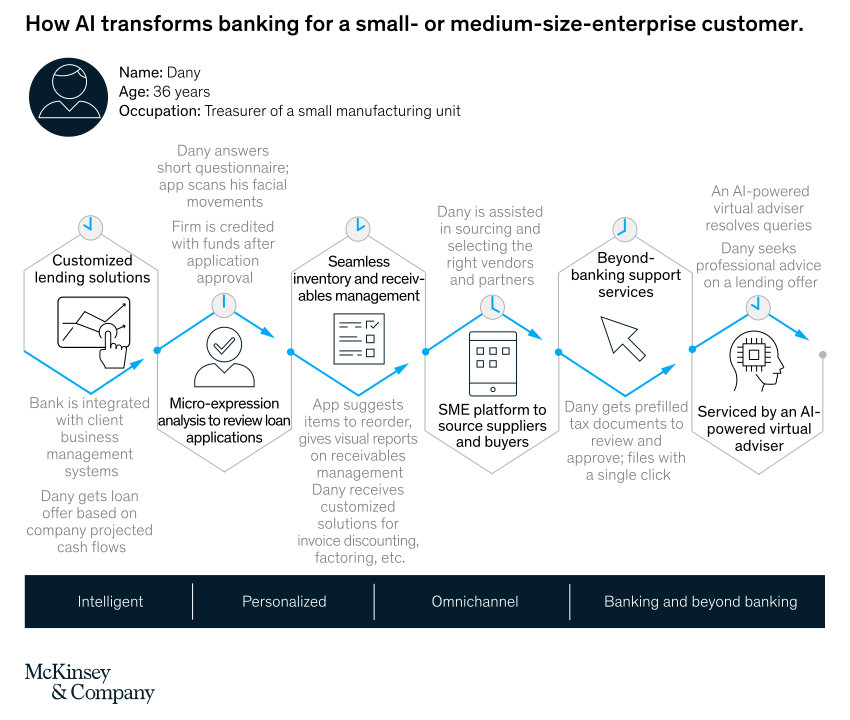

Bei der Erschließung neuer Geschäftsfelder gilt es für Entscheider, über bestehende Prozesse hinaus neue Anwendungsfelder für KI zu erschließen, die den Kunden bei seinen Finanzen im Alltag unterstützen. Dabei sollten Finanzinstitute einen besonderen Fokus auf intelligente und personalisierte Anwendungen sowie Omichannel-Lösungen legen. Außerdem gilt ein besonderes Augenmerk den Produkten, die über klassische Geschäftsmodelle von Banken hinaus Mehrwert schaffen, dem sogenannten „Beyond banking“.

Geldhäuser müssen zukünftig durch ihre Services den Alltag ihrer Kunden abbilden. Dafür gilt es, innovative Geschäftsfelder zu identifizieren, die über das traditionelle Banking hinausgehen.

Banken benötigen weiterführende „Beyond banking“-Produkte

Weiterführende KI-Anwendungsfelder beginnen beispielsweise mit intelligenten Finanzierungsvorschlägen, welche durch Schnittstellen mit anderen Anwendungen des Kunden verknüpft sind und somit auf mehr Daten zugreifen können. Hinsichtlich Personalisierung können Gewohnheiten eines Anlegers oder Kreditnehmers berücksichtigt werden, welche zur Finanzplanung oder für individualisierte Kauf- und Investmentvorschläge verwendet werden. Omnichannel-Lösungen versprechen die Integration anderer Lösungen, über die auf die hauseigene Banking-Infrastruktur zugegriffen werden kann. Beispielsweise ein Einkaufs- oder Bestandssystem, welches auch finanzielle Analysen verwendet.

Die größten Chancen durch Künstliche Intelligenz befinden sich in weiterführenden Services, dem sogenannten „Beyond banking“, das unter anderem die Stärkung der Kundenbindung forciert. Bestandteil einer „Beyond banking“-Strategie können beispielsweise regelmäßige Auswertungen und Erinnerungen, Vorschläge zur Verbesserung privater Portfolien oder einen KI-getrieben virtuellen Berater beinhalten, der auf die individuellen Wünsche und Bedürfnisse des Kunden eingeht. Außerdem sollten Geldhäuser in diesem Kontext Anwendungsfelder erschließen, die traditionell nicht in der Finanzbranche berücksichtigt wurden. Ein Beispiel dafür ist die Steuererklärung, die durch die Verwendung von Zahlungsdaten mit Hilfe von Künstlicher Intelligenz bereits durch die Bank vorbereitet werden können.

Kostenersparnisse von der Hintergrundbearbeitung bis zur Kundenberatung möglich

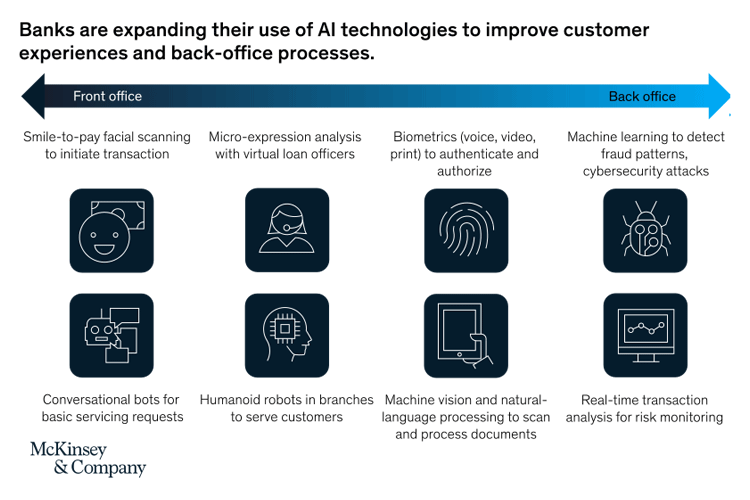

Hinsichtlich Einsparungen an vorhandenen Prozessen gehen nahezu alle Beratungshäuser und Experten von Einsparpotenzialen Billionenionenhöhe aus. So prognostiziert die Strategieberatung Accenture in einer ausführlichen Studie beispielsweise 1 Billionen Dollar, welche bis 2030 durch die Einführung Künstlicher Intelligenz bei Geldhäusern weltweit eingespart werden können. Dies Entspricht einer Einsparquote von gut 20 Prozent. Dabei bestehen zum aktuellen Zeitpunkt die größten Einsparungspotenziale im Front Office – gut doppelt so viele Kosten können dort im Vergleich zum Back Office eingespart werden.

Wettbewerbsvorteile lassen sich vom Front bis zum Back Office durch vielseitige Use Cases erschließen. Die größten Chancen befinden sich aktuell im Front Office.

Stiefmütterliche Behandlung von KI im Front Office

490 Milliarden Dollar können nach aktuellen Prognosen allein im Front Office von Finanzdienstleistern weltweit eingespart werden. Dieser hohe Kostenpunkt liegt unter anderem darin begründet, dass im Front Office bislang der Einsatz intelligenter Algorithmen wenig verbreitet ist. Zu viele Banken zögern, Künstliche Intelligenz auch im direkten Kundenkontakt einzusetzen. Fast die Hälfte dieses Betrags – 199 Milliarden Dollar – wird auf die Verringerung des Umfangs der Filialnetze, der Filialangestellten und anderer Vertriebsmitarbeiter entfallen. Deutlich mehr Relevanz werden KI-gestützte Verifikationstechniken für Self-service-Interaktionen sowie intelligente virtuelle Berater gewinnen. Mit der vermehrten Einführung von Chat-Bots zur Bedienung grundlegender Kundenbedürfnisse ist bereits ein erster Schritt in diese Richtung erfolgt.

Datenaufbereitung und -analyse verspricht signifikante Einsparungspotenziale

Mit ungefähr 350 Milliarden Dollar bildet das Middle Office den zweitgrößten Einsparungspunkt für Banken. In diesem Bereich können Produktivitätsgewinne insbesondere dadurch realisiert werden, dass Daten durch Künstliche Intelligenz aufbereitet und ausgewertet werden, welche in einem zweiten Schritt anderweitig weiterverwendet werden. Dies betrifft unter anderem die Analyse von Finanzdaten, die Auswertung von Dokumenten durch Natural Language Processing oder die Authentifizierung von Anlegern durch biometrische Technologien. Allein durch die Anwendung intelligenter KI-Modelle auf Compliance, KYC/AML, Authentifizierung und andere Formen der Datenverarbeitung können Finanzdienstleister somit 217 Milliarden Dollar einsparen.

Intensivierung von KI-Use-Cases im Back Office möglich

Im Back-Office ist Künstliche Intelligenz bei vielen Geldhäusern bereits in der Einführung und hilft, Verarbeitungsprozesse zu automatisieren. Ergänzend dazu können KI-Modelle Risiken durch Transaktions-Monitoring reduzieren oder diese mit Hilfe von Echtzeit-Transaktionsüberwachung einschätzen. Die Intensivierung dieser Entwicklung führt zu einem Einsparpotenzial von 200 Milliarden Dollar. Davon entfallen 31 Milliarden Dollar auf Underwriting- und Inkassosysteme.

Transformation zu KI-First-Banken notwendig

Für Finanzdienstleister bietet sich durch die Einführung von KI-Modellen die Möglichkeit, in einem zunehmend kostengetriebenen Markt Wettbewerbsvorteile zu erschließen. Um dies zu realisieren, benötigen Banken eine umfassende KI-Strategie, welche jegliche Prozesse – vom Front Office bis zur Hintergrundverarbeitung – berücksichtigt und im Rahmen von „Beyond banking“ neue Geschäftsfelder erschließt. Geldhäuser sollten somit ihren Fokus grundlegend auf datengetriebene Prozesse legen, um in einem Transformationsprozess zur KI-First-Bank zu werden. Dadurch entstehen insbesondere Chancen in der Transformation der direkten Schnittstelle zum Kunden, bei welcher die größten Einsparungspotenziale vorhanden sind.