Systematisch baut die Bankbranche ihre digitale Infrastruktur aus. Viele Institute haben es jedoch versäumt, Kunden und Beschäftigte für digitale Anwendungen zu begeistern. Um die Früchte der digitalen Transformation zu ernten, ist nun eine konsequente Mobilisierung erforderlich.

Banken müssen ihre Kunden vom Nutzen digitaler Kanäle überzeugen.

Mehr als 90 Prozent der Belegschaft nutzen regelmäßig die digitalen Kanäle ihres Unternehmens, bei Kunden sind es rund 60 Prozent. Auf solche Werte kommen digitale Vorreiter. Doch die meisten europäischen Banken können davon bislang nur träumen. Zum Teil ist gerade mal ein Drittel bis die Hälfte der Kontoinhaber für das Online- und Mobile-Banking freigeschaltet. Die tatsächlichen Nutzerzahlen liegen noch weit darunter. Vor diesem Hintergrund beschäftigt eine Frage nahezu die gesamte Branche: Warum finden die digitalen Kanäle so wenig Anklang?

Mensch zählt mehr als Technik

Bei der Transformation spielt der Mensch eine weitaus größere Rolle als die Technik. Dabei müssen sich die meisten Banken in technologischer Hinsicht längst nicht mehr verstecken. Vielerorts sind in jüngster Zeit bis zu 50 Prozent der „Change the Bank“-Budgets in digitale Projekte geflossen. Gleichzeitig haben es viele Institute jedoch verpasst, mit dem gleichen Engagement ihre Kunden zu mobilisieren, ihr Verhalten und ihre Nutzungsgewohnheiten zu ändern.

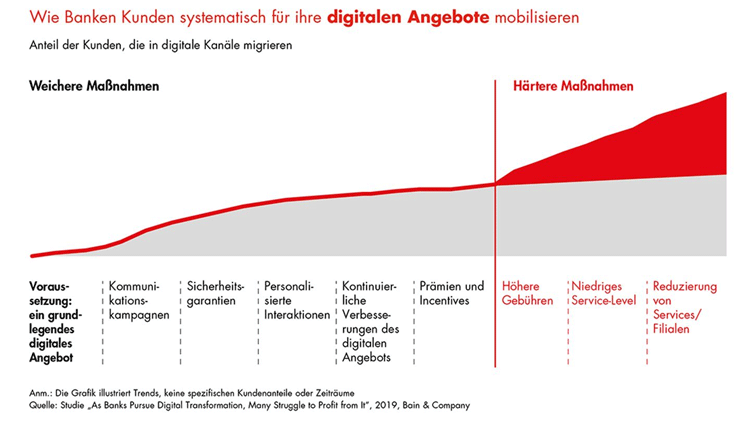

Die Aufholjagd beginnt jetzt. Und das mit klassischen Kommunikationskampagnen, die auch über konventionelle Kanäle wie TV und Print laufen. Es geht darum, Kunden, die noch häufig die Filiale aufsuchen und wenig internetaffin sind, auf die neuen Möglichkeiten aufmerksam zu machen. In der Filiale können Bankmitarbeiter, die als Digitalbotschafter fungieren, den Kunden bei den ersten Schritten in die neue Bankenwelt unterstützen. Die Institute müssen in dieser Phase proaktiv auf die Sicherheitsbedenken ihrer Kunden eingehen und aufzeigen, wie einfach und sicher sowohl Mobile- als auch Online-Banking ist. Vorreiter überzeugen Skeptiker zum Beispiel mit dem Versprechen, etwaige Verluste aus digitalem Betrug zu ersetzen.

Banken müssen Kunden systematisch für digitale Angebote mobilisieren.

Niedrige Gebühren locken in die digitale Welt

Die Gebührenpolitik ist ein weiterer Hebel, um Kunden für das digitale Banking zu gewinnen. Das gilt gerade für ein Schnäppchenjägerland wie Deutschland. Wer für einen gewissen Zeitraum keine Kontogebühren zahlen muss und möglicherweise sogar noch eine Rückvergütung bei Transaktionen erhält, ist eher geneigt, dem Mobile- und Online-Banking eine Chance zu geben.

Für diese erste Welle der Kundenmobilisierung sollten die Institute ausreichend Zeit und finanzielle Mittel einplanen. In der Vergangenheit waren viele Banken entweder zu ungeduldig oder zu sparsam. Härtere Maßnahmen prägen die zweite Welle. Dazu gehören höhere Gebühren für Services in der Filiale oder ein eingeschränktes Leistungsangebot vor Ort.

Belegschaft ignoriert oft die hauseigenen mobilen Services

Eine zentrale Rolle bei der Kundenmobilisierung spielen die Mitarbeiter der Banken. Im Idealfall verweisen sie bei jedem Kundenkontakt auf die Vorteile der digitalen Kanäle. Doch in der Praxis nutzt bislang nicht einmal die Hälfte der Belegschaft der europäischen Institute die Mobile-Services des eigenen Hauses. Nur mit einem intensiven Dialog, der mit allen Abteilungen geführt wird, lässt sich diese Einstellung ändern.

Wächst die Akzeptanz der Mitarbeiter für die neue Bankenwelt, nimmt auch die Bereitschaft zu, diese Services Kunden zu empfehlen. Voraussetzung ist allerdings, dass die Institute organisatorische Hindernisse aus dem Weg räumen. So ist es beispielsweise unverständlich, dass in einer Bank mit Mobile-First-Strategie die Verwendung privater Smartphones untersagt ist. Vorreiter setzen darüber hinaus auf kontinuierliche Feedbackschleifen, um den Wandel zu verstetigen. Vereinzelt verleihen Banken dem Mobilisierungsprozess sogar Wettbewerbscharakter und zeichnen die Filialen aus, die die meisten Kunden für das Online- und Mobile-Banking freischalten.

Mobile-First-Kunden sind wirtschaftlich attraktiver und loyaler

Nur mit einer solch konsequenten Mobilisierung können Banken auch hierzulande die erhofften und dringend erforderlichen Effizienzgewinne durch die Digitalisierung realisieren. Zudem lassen sich auf diese Weise die Kunden stärker binden. Denn Mobile-First-Kunden sind schon heute die loyaleren und wirtschaftlich attraktiveren Kontoinhaber. Ihr Net Promoter Score® (NPS®) liegt weltweit fast 50 Prozent über dem Niveau von digital nur wenig aktiven Bankkunden. Und Kreditinstitute mit höherem NPS verzeichnen in der Regel erheblich höhere Wachstumsraten als die Konkurrenz. Die Früchte der digitalen Transformation sind damit greifbar – wenn die Banken Kunden und Mitarbeiter systematisch mobilisieren.

Dr. Jens Engelhardt

Dr. Jens Engelhardt ist Koautor des Beitrags. Er ist Partner bei Bain & Company in Zürich und Mitglied der Praxisgruppen Kundenstrategie & Marketing sowie Banking. Er hat in Singapur, Los Angeles und St. Gallen studiert, wo er seinen Masterabschluss in Finanz- und Rechnungswesen gemacht hat. Außerdem hält er einen Doktortitel der Universität Basel.