Kreditinstitute müssen mehr in eine qualitativ hochwertige Fachbetreuung ihrer Firmenkunden investieren, damit die mit ISO20022, PSD2 und neuen Produkten und Verfahren gegebenen Möglichkeiten und Vorgaben zusammen mit den Kunden umsetzt werden können

Die aktuellen Anforderungen an Schnittstellenanpassungen im Zuge der ISO-Migration und die Digitalisierung von Geschäftsprozessen bei Firmenkunden sind nur mit einer systematischen fachlich-vertrieblich ausgerichteten Betreuung zu erfüllen.

Nach der Umstellung der Zahlungsformate in Europa auf SEPA im Jahre 2014, dem Inkrafttreten der Payment Service Directive 2 (PSD2) im Januar 2016 sowie mit dem laufenden Zeitplan der Umstellung aller Schnittstellen zwischen Kreditinstituten und Firmenkunden auf die verschiedenen ISO20022-Formate bis 2025 (hier vor allem die Ablösung von MT940 durch camt.053) besteht ein enormer Beratungsbedarf bei Anwendern und Entwicklern.

Hinzu kommt, dass neue Produkte und Verfahren, wie z.B. Instant Payments, Request to Pay, die Nutzung von Open Banking-APIs usw. in der Regel projekthaft gemeinsam zwischen Bank und Firmenkunden umgesetzt werden müssen. Auch aus kundenseitig wachsenden Anforderungen an Sicherheit und Effizienz können Kreditinstitute ein optimaler Partner sein und sich eine langfristige Kundenbindung bei stabilen Erträgen sichern. Denkbar sind hier z.B. die Zusammenarbeit durch die Möglichkeiten des Internet of Things (IoT) bzw. die Anwendung von Distributed-Ledger-Technologien.

Viele Kreditinstitute unterschätzen sowohl die Chancen, die sich aus einer optimalen IT-Anbindung der Kunden ergeben können, aber auch die Risiken für die Geschäftsbeziehung bei ungenügender fachlicher Betreuung.

Während der Support der Kreditinstitute für Firmenkunden bei der SEPA-Umstellung überwiegend gut lief, haben viele Kreditinstitute seither deutlich zu wenig in Spezialisten zur Beratung und Begleitung von Firmenkunden bei entsprechenden Projekten investiert.

Fachbetreuung und Service – Verantwortung an der Kundenschnittstelle

Historisch gewachsen und mit Namen wie „Electronic Banking Betreuung“, „Datenservice“, „Medialer Vertrieb“, „Office Banking“, „Betreuung Cash Management“, „Fachberatung Giro/ZV“ auch recht unspezifisch bezeichnete Fachabteilungen existieren in den meisten Kreditinstituten.

Erhebliche Unterschiede allerdings bestehen in deren Verantwortungsbereichen, der internen Zuordnung innerhalb der Strukturen des Kreditinstituts, der Einbindung in die Ertragsverantwortung sowie der fachlichen und vertrieblichen Qualifizierung bzw. der Tatsache, überhaupt einen aktiven Vertriebsauftrag im Firmenkundengeschäft zu haben. Dazu kommt noch, dass in einigen Banken das Fachbetreuungsteam auch für Beratungs- und Vertriebsaufgaben im Bereich Trade Finance zuständig ist, was hier allerdings nicht weiter betrachtet und gewertet werden soll.

Vom Produktverkauf zur Beratung

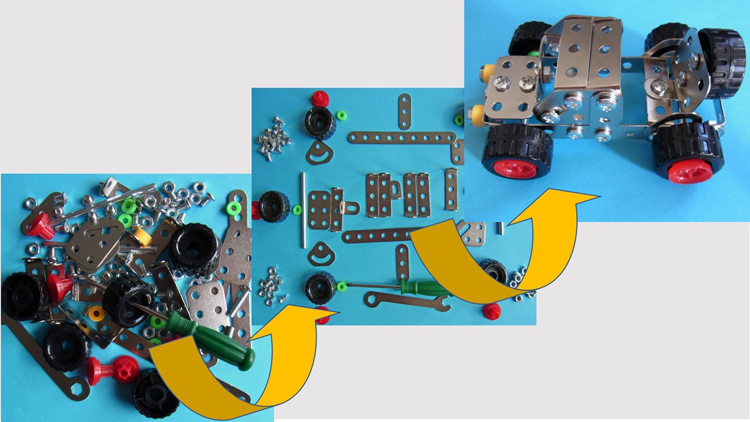

In den vergangenen Jahren haben sich die Aufgabenschwerpunkte der Fachbetreuung vom reinen Produktverkauf, Installation und Support von überwiegend bei Kunden installierten Softwarepaketen (z.B. SFirm, multicash usw.) in Richtung prozessorientierter Beratung, Nutzung von Firmenkundenportalen und Services, die bis in die kundeninternen Prozesse hineinreichen, entwickelt.

Nach wie vor arbeiten vor allem in überwiegend kleinen Kreditinstituten noch „Allrounder“ sowohl für Privatkunden, Gewerbetreibende, aber auch größere Unternehmen und institutionelle Kunden mehr oder weniger reaktiv. Das trifft z.B. auf einen großen Teil der Volks- und Raiffeisenbanken zu.

Fachbetreuer der Kreditinstitute müssen in der Lage sein, know how zu Datenformaten, Produkten und Schnittstellen zu Kundensystemen in gemeinsamen Projekten mit Kunden zum Erfolg zu führen.

Unterschiedliche Aufstellung der Bankengruppen

Privatbanken haben bereits seit längerer Zeit eine klare Trennung nach Zuständigkeitsclustern vorgenommen. Hier wurde auch eine sektorale Ertragsverantwortung gemeinsam mit den Primärbetreuern eingeführt, und die Fachabteilung ist im Vertrieb angesiedelt und nicht mehr in der Organisationsabteilung oder IT. Die Spezialisten verfügen in der Regel über direkten Kontakt zum Produktmanagement und sind damit auch in der Lage, in bestimmtem Maße kundenindividuelle Lösungen oder Schnittstellenanpassungen zu liefern. Verbunden mit dem Vertriebsauftrag sind auch erfolgsabhängige Gehaltsbestandteile. Allerdings wurde bei einigen Banken in den vergangenen Jahren erheblich Personal auch in den Fachabteilungen abgebaut und/oder weiter zentralisiert.

Im Gegensatz dazu haben sich Auslandsbanken, die ihren Anteil am Geschäft vor allem bei größeren Unternehmen und Konzernen im deutschen Markt aktiv ausbauen wollen, personell verstärkt und in erfahrene und fachlich hoch qualifizierte MitarbeiterInnen in der Fachberatung mit ausgeprägtem Vertriebsauftrag investiert.

Sparkassen haben relativ spät die Notwendigkeit erkannt, welche Chancen eine auf Firmenkunden fokussierte Fachberatung für die Festigung der Kundenbeziehung bietet, und das Stellenprofil des „Fachberaters Giro/ZV“ definiert. Mit Leben erfüllt ist es allerdings noch nicht überall vollständig. Die Ursachen dafür sind vielfältig. Zum Teil fehlt nach wie vor bei Führungskräften die Vorstellung, welche Erfolge die dezentral angesiedelten Fachberater gegenüber dem Wettbewerb erreichen können. Defizite bei Fachwissen und Vertriebsstärke müssen noch geschlossen werden, nicht selten aber gibt auch der Markt einfach keine geeigneten Kandidaten her.

Es kommt auf den Service an

Wenn Produkte und Lösungen an der Kundenschnittstelle zu Firmen platziert werden, kommt es neben einer qualifizierten Fachbetreuung entscheidend auf den individuellen Service an. Diese Erfahrung muss in vielen Kreditinstituten noch (oder auch wieder) umgesetzt werden. Das heißt, dass Firmenkunden nicht in Call Center oder Hotlines geleitet werden dürfen, wo z.B. auch Privatkunden anrufen und kein spezifisches know how sowie meist auch keine entsprechenden direkten Recherche-Möglichkeiten zu den Anfragen bestehen und kein Ticket-System zum Monitoring der offenen Calls und der Servicequalität existiert.

Ein firmenkundenspezifischer Customer Service zeichnet sich dadurch aus, dass Aufträge verantwortungsvoll und mit vorhandenem Basiswissen bearbeitet werden und das dem Kunden gegebene Serviceversprechen jederzeit eingehalten wird.

Netzwerke für den Kunden

Eine qualifizierte und vertriebsorientierte Fachberatung an der Schnittstelle zum Firmenkunden (wobei die Kriterien genauso für Institutionelle Kunden gelten) ist dann erfolgreich, wenn sie mehrdimensional vernetzt ist:

- Internes Netz im Vertrieb: gemeinsame Planung mit den Primärbetreuern, Ertragsverantwortung, gemeinsame Nutzung von Kundenreportings (CRM).

- Internes Netz Implementierung und IT-Support: Zusammenwirken zwischen Fachbetreuern und „Technikern“ in Sachen Installation/Updates/Wartung von IT-Programmen beim Kunden, Abstimmung Service Level, Informationsaustausch vor und nach Kundenbesuchen, Qualifizierungsbaustein, Unterstützung bei Kunden, ggf. Individualisierung von Kundenlösungen. (Optimal ist die räumliche Nähe zu den Fachberatern und der Administration sowie die gemeinsame Ansiedlung in der Fachabteilung zusammen mit den Spezialisten.)

- Externes Netz zu Dienstleistern und Softwarehäusern: Erfahrungsaustausch, best practice, Referenzkunden erhalten und Referenzen bieten, ggf. auch Support aus der eigenen Unternehmensgruppe nutzen.

- Externes Netz zu FinTechs: Einbeziehung in Kundenprojekte, insbesondere im Open Banking.

Die hier angeführten Netzwerke verändern sich ständig. So werden immer mehr Unternehmen die Vorteile von Firmenkundenportalen nutzen, anstatt fest installierte Electronic Banking-Software in der eigenen IT-Umgebung zu betreiben. Einher geht dieser Trend, der in der Regel mit zusätzlichen Services für die Kunden verbunden ist, mit der Individualisierung von Schnittstellenlösungen, die direkt in die Wertschöpfungskette des Kunden eingebunden werden. Solche Lösungen, die z.B. über Open-Banking-APIs umgesetzt werden können, bringen den Kunden erhebliche Vorteile bei den internen Abläufen und gleichzeitig dem betreuenden Kreditinstitut eine langfristige Kundenbindung.

Herausforderungen in der Kundenbetreuung

Ein weiteres Beispiel für die optimale Anbindung zahlungsverkehrsaffiner Kunden sind Projekte zur Einführung Virtueller Konten zur optimierten Zahlungszuordnung oder im Cash Management.

Zusätzliche Herausforderungen entstehen regelmäßig dann, wenn das entsprechende Kreditinstitut seinen Zahlungsverkehr und ggf. weitere damit verbundene Prozesse auslagert. Hier ist es wichtig, dass die Fachbetreuung in die Fixierung der Servicelevel eingebunden wird und ein regelmäßiges Monitoring der Dienstleistungsqualität erfolgt.

Ertragreiche und kundenbindende Ergebnisse stellen sich immer dann ein, wenn Entscheidungen über entsprechende Investitionen in Fachpersonal bzw. Aus- und Weiterbildung auch von der Kundenwelt aus betrachtet werden.

Bei Fachberatern erfordern die aktuell weiter steigenden Anforderungen und Marktchancen sowohl Wissen über Prozesse und Systeme bei Kunden als auch die Bereitschaft, sich projekthaft zu engagieren.

Know-how aktuell halten

Aktuell häufen sich Innovationen bei Schnittstellen, Zahlverfahren, Zugangsmöglichkeiten zu Bankdaten und regulatorischen Anforderungen. Nach einer fundierten Ausbildung benötigen Fachspezialisten, die Firmen oder institutionelle Kunden betreuen, laufenden Input. Während bei Privat- und Auslandsbanken die gegebenen Strukturen bereits eine laufende Qualifizierung auch mit individualisierbaren Maßnahmen absichern können, sind hier

Sparkassen und Volks- und Raiffeisenbanken fast immer auf zentral buchbare standardisierte Seminare angewiesen. Ein Ausweg besteht in der Nutzung externer Unterstützungsmaßnahmen, wie z.B. Coachings oder bilateral inhaltlich auf die Zielgruppe (und das jeweilige Institut) zugeschnittene Workshops. Eine Investition in solche Aktivitäten wird jedoch nur stattfinden, wenn die Entscheidungsträger in den Kreditinstituten davon überzeugt sind, dass ihr Budget für die Stärkung des Vertriebs von Zahlungsverkehrs- und Cash Management-Lösungen gut eingesetzt ist.