In Zeiten der Corona-Pandemie stehen Unternehmen hoch im Kurs, die bei ihren Kunden Ängste und Risiken reduzieren und ihnen ein Gefühl der Sicherheit vermitteln. Das bedeutet auch für Banken und Sparkasse eine Chance, die es zu nutzen gilt.

In Zeiten der Corona-Krise sollten Banken und Sparkassen die Loyalität ihrer Kunden durch vertrauensbildende Maßnahmen fördern.

Die Einnahmen brechen weg, die Ausgaben laufen weiter, die Liquidität schrumpft. Rund um den Globus löst der Blick aufs Konto bei Millionen Privat- und Geschäftsleuten Beklemmung aus. In vielen Ländern wird versucht, mit staatlichen Hilfsprogrammen gegenzusteuern. Groß ist zugleich das Engagement zahlreicher Banken. Sie haben die Chance, die Beziehung zu ihren Kunden auf eine neue Ebene zu heben, wenn sie auf deren Ängste richtig reagieren, Risiken abmildern und Sicherheit geben.

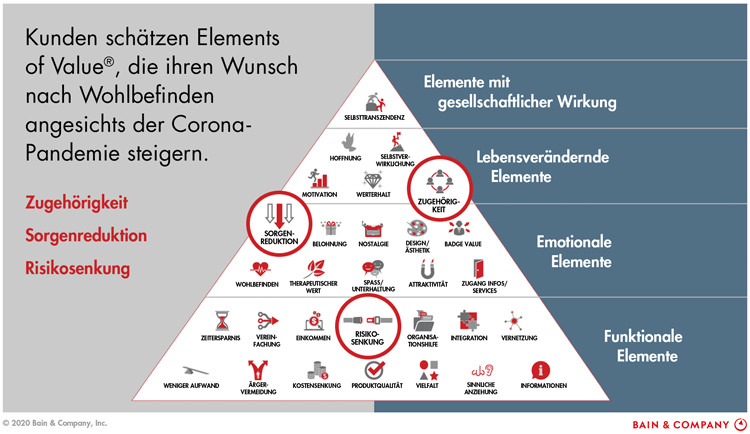

Genau das erwarten Kunden von allen Unternehmen in der vorherrschenden Ausnahmesituation, ganz gleich, welcher Branche sie angehören. Dies bringt eine Analyse der 30 Elements of Value zutage, die die entscheidenden Faktoren einer Kundenbeziehung auf funktionaler, emotionaler und sozialer Ebene sind. Das Bain-Konzept beruht auf der Maslowschen Bedürfnispyramide und ist von hoher praktischer Relevanz. Denn je besser Unternehmen eine möglichst große Zahl der Elements of Value erfüllen, desto höher ist die messbare Kundenloyalität und damit auch der wirtschaftliche Erfolg.

Die 30 „Elements of Value“ zeigen die entscheidenden Faktoren einer Kundenbeziehung auf funktionaler, emotionaler und sozialer Ebene.

Kontaktcenter stärken

Um die aktuellen Erwartungen ihrer Kunden zu erfüllen, müssen Banken insbesondere ihre Kundennähe bei gleichzeitig verringerten physischen Kontaktmöglichkeiten sicherstellen. Das zeigt die Erfahrung aus früh von der Pandemie betroffenen Ländern wie China, Italien oder Südkorea. Vor dem Hintergrund von Covid-19 ist ein reduzierter Filialbetrieb sinnvoll, wie dies vielerorts auch in Deutschland der Fall ist. Damit die Kontakte nicht abbrechen, sollten Kreditinstitute ihre Kapazitäten in den Kontaktcentern erweitern, sodass keine längeren Wartezeiten entstehen. Bei größeren und ertragsstarken Kunden hat sich eine persönliche Ansprache bewährt.

Je schwieriger die eigene wirtschaftliche Situation ist, desto mehr wissen Kunden zudem konkrete Unterstützung zu schätzen. Italienische Banken haben beispielsweise bei Betroffenen die Ratenzahlungen für Hypotheken und Kredite ausgesetzt, mittlerweile lassen auch in anderen Ländern zahlreiche Finanzhäuser Kulanz walten. Ebenso verbreitet ist der Verzicht auf Gebühren für Transaktionen bei Kontoinhabern mit Liquiditätsengpässen.

Mittelstand gezielt unterstützen

Zahlreiche kleine und mittelständische Betriebe trifft der Lockdown hart. Speziell dieser Kundengruppe kommen viele Kreditinstitute entgegen. In Südkorea verzichtete beispielsweise die Hana Bank bei direkt betroffenen Unternehmen für zwölf Monate auf die Tilgung von Krediten und senkte gleichzeitig den Zinssatz um bis zu 1,3 Prozentpunkte. Die Bank of China legte in Macau eine Anleihe auf und unterstützt mit dem Betrag kleine Betriebe.

Eine weitere Möglichkeit, den Mittelstand gezielt zu unterstützen, kann die Erweiterung bestehender oder die Schaffung neuer Kreditlinien sein. Allerdings ist bei solchen Maßnahmen Vorsicht geboten. Denn je tiefer und länger die gerade erst beginnende Rezession ist, desto höher ist das Kreditausfallrisiko.

Es gilt zwischen Kunden- und Bankinteressen abzuwägen – zumal eine gesunde Bilanz und eine hohe Liquidität entscheidende Stellhebel dafür sind, dass Kunden sich sicher fühlen. Ein tagesaktuelles Dashboard hilft, die eigene Liquidität in den kommenden Monaten eng zu steuern und die von Kunden zeitnah zu beobachten. Dieses Werkzeug wird umso wichtiger, da die Kreditnachfrage in der Rezession deutlich steigen dürfte.

Für die Zukunft planen

Selbst wenn die derzeitige Krise eine Bank in ihrer Gesamtheit fordert, darf sie auch die Planung für die Zeit danach nicht aus den Augen verlieren. „Act Now, Plan Now“ ist das Gebot der Stunde. Aufmerksamkeit verdient neben dem Kreditbuch und der Anpassung der Kosten an die neuen Rahmenbedingungen vor allem die Digitalisierung.

Der Lockdown wird das Verhalten von Beschäftigten und Kunden wahrscheinlich nachhaltig verändern. Der Wechsel zwischen Büro und Homeoffice wird vielerorts ebenso zum Alltag werden wie die Abwicklung komplexer Banktransaktionen über digitale Kanäle. Bereits während der Kontaktbeschränkungen müssen Kreditinstitute zögerlichen Kunden die Vorteile des Online- und Mobile-Banking näherbringen, um so den Nutzungsgrad digitaler Kanäle wie angestrebt weiter zu erhöhen.

Loyalität ist Trumpf

Doch im Mittelpunkt steht momentan zweifellos, den Erwartungen der Kunden Rechnung zu tragen, indem ihre Risiken und Ängste reduziert werden und ihnen ein Gefühl der Sicherheit vermittelt wird. Wenn Kreditinstitute hier punkten, dürfte auch die Kundenloyalität nachhaltig steigen.

Grundsätzlich gilt: Loyale Kunden erwerben nachweisbar mehr Produkte einer Bank, bleiben ihr länger treu und empfehlen sie häufiger weiter – ein großer Vorteil gegenüber Wettbewerbern und Branchenneulingen. Und das weit über die aktuelle Krise hinaus.