Obwohl immer mehr Menschen Finanzprodukte online abschließen, setzen weiterhin viele auf die Beratung in der Filiale. Doch eine aktuelle Studie zeigt, dass Filialbanken sich von Direktbanken nicht abhängen lassen dürfen. Denn Kunden, die online abschließen, sind attraktiv.

Trotz Digitalisierung schließen viele Bankkunden Finanzprodukte immer noch ausschließlich oder überwiegend in einer Bankfiliale ab.

Direktbanken machen Filialbanken schon seit einigen Jahren zunehmend Konkurrenz – sie sind günstiger zu betreiben und bieten die gleichen Dienstleistungen wie Filialbanken, oftmals zu attraktiveren Konditionen. Dennoch ist eine Beratung vor Ort für viele Kunden ein wichtiger Bestandteil der Finanzdienstleistung. Diese wird aber auch zunehmend durch Online Services und perspektivisch durch Chatbots abgedeckt werden. Gleichwohl sagt Susanne Fleckenstein vom Filialmanagement der Commerzbank, dass Kunden „trotz zunehmender Digitalisierung nicht auf persönliche Beratung verzichten“ wollen und dass ihre Filialen „Wachstumsmotoren“ sind.

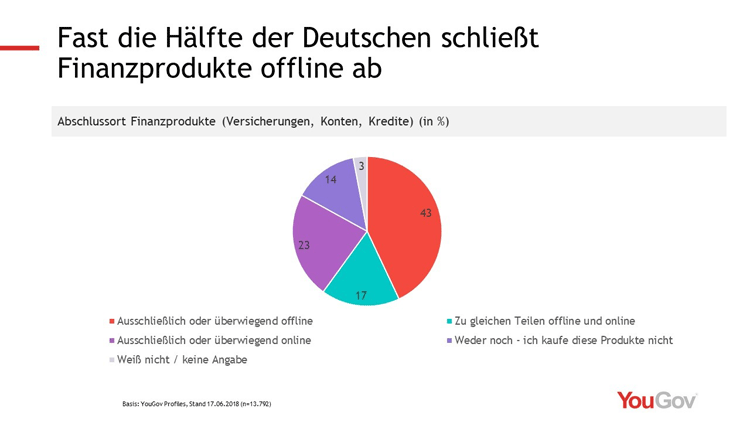

Eine aktuelle YouGov Profiles Analyse zeigt, dass fast die Hälfte der Deutschen (43 Prozent) Finanzprodukte wie Konten, Kredite, und Versicherungen ausschließlich oder überwiegend offline (in einer Filiale) abschließt. Doch sind diese Menschen auch die für Banken und Finanzdienstleister attraktiven Kundengruppen? Denn inzwischen schließt fast jeder Vierte (23 Prozent) diese Produkte ausschließlich oder überwiegend online ab und etwa jeder Sechste (17 Prozent) zu gleichen Teilen on- und offline.

Fast die Hälfte der Deutschen schließt Finanzprodukte offline ab.

Im Profil: Online- vs. Offline-Abschließer

Junge Familien, Freiberufler, Besserverdiener – wie in jeder Branche gibt es auch im Finanzsektor die besonders attraktiven Zielgruppen. Diese zu identifizieren, als Kunden zu gewinnen und dann noch möglichst langfristig an sich zu binden, sollte das Ziel jeder Filial- oder Direktbank sein. Die Zielgruppensegmentierung mit YouGov Profiles zeigt jedoch, dass die für Banken attraktiven Kundenmerkmale verstärkt bei den Online-Abschließern vertreten sind.

Eine erste Schlussfolgerung, die kaum überrascht: Offline-Abschließer sind älter als ihre Online-Pendants. 44 Prozent sind 51 Jahre oder älter, im Vergleich zu einem Viertel (25 Prozent) der Online-Abschließer. Diese sind hingegen stärker in der Altersgruppe 31-50 vertreten (45 vs. 34 Prozent). Mit Mitte 30 gibt es die größten Gehaltssprünge und in dieser Lebensphase findet meist die Familienplanung statt – Hochzeit, Familiengründung, Hauskauf – alles Entscheidungen, bei denen Finanzdienstleister ihren Kunden mit Rat und Tat zur Seite stehen möchten.

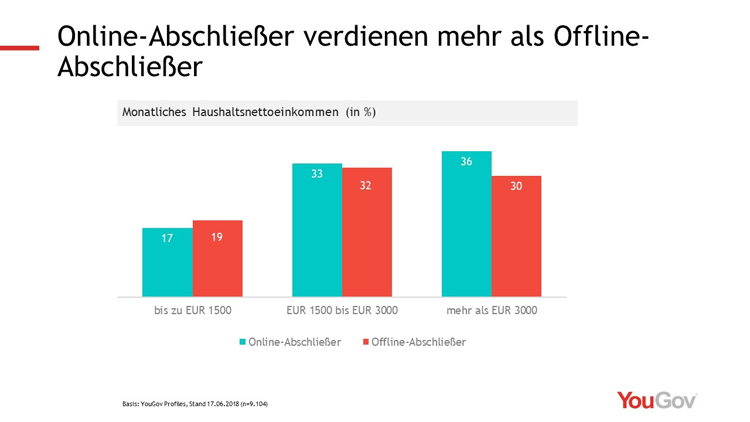

Online-Abschließer verdienen außerdem mehr als Offline-Abschließer: sie verfügen häufiger über ein monatliches Haushaltsnettoeinkommen von über 3.000 Euro (36 vs. 30 Prozent). Sie haben auch ein höheres persönliches Nettoeinkommen und sind häufiger die Haupteinkommensbezieher (63 Prozent vs. nur 53 Prozent der Offline-Abschließer).

Und – besonders wichtig für die Banken – über drei Viertel der Online-Abschließer (77 Prozent) sagen, dass sie die Entscheidungen über Bankangelegenheiten weitestgehend alleine treffen. Das sagen nur 64 Prozent der Offline-Abschließer. In Sachen Finanzen sind also diejenigen, die Finanzprodukte online abschließen autarker als diejenigen, die offline abschließen.

So unterscheidet sich das Haushaltsnettoeinkommen von Online- und Offline-Abschließern.

Online-Abschließer als Wachstumsquelle

Bankfilialen zu unterhalten ist schlichtweg teuer – die hohen Mieten, die steigenden Energiekosten und der Personalaufwand sind mit den Betriebskosten einer Direktbank einfach nicht zu vergleichen. Doch Online-Abschließer sind nicht nur günstiger zu bedienen, sie bieten auch größere Wachstumsperspektiven. Sie befassen sich bedeutend intensiver mit dem Thema Finanzen als Offline-Abschließer: sie recherchieren häufiger selbständig auf Vergleichsportalen und jeder Zweite (52 Prozent) sucht ständig nach Möglichkeiten, sein Geld gewinnbringend zu investieren, im Vergleich zu 40 Prozent der Offline-Abschließer.

Online-Abschließer besitzen nicht nur mehr Geldanlageprodukte als Offline-Abschließer – 42 Prozent sagen außerdem, dass sie innerhalb der nächsten 6 Monate „sehr wahrscheinlich“ zusätzliche Finanzdienstleistungen in Anspruch nehmen werden (vs. 36 Prozent der Offline-Abschließer).

Möchte eine Bank also nicht nur neue Kunden dazugewinnen, sondern die Beziehung zu ihren Bestandskunden intensivieren und somit das volle Potenzial erschließen, ist es umso wichtiger, sich in digitalen Dingen nicht abhängen zu lassen. Sonst bleibt wohlmöglich nur die weniger attraktive Kundschaft übrig, mit der sich schon heute das kostenintensive Filialgeschäft nicht mehr wirtschaftlich trägt. Die subsequenten Medienberichte über mit einer Kostenersparnis verbundenen Filialschließungen kratzen zudem am Image der betroffenen Banken und können Wechselwillige in ihrer Entscheidung Richtung Direktbank bestärken, wenn digitale Alternativen nicht vorliegen oder ausreichend im Vorfeld kommuniziert wurden.

Wie Banken mit Kunden umgehen sollten, die überwiegend offline abschließen.

Offline-Abschließer sind auf Grund ihres hohen Anteils der Gesamtbevölkerung weiterhin sehr wichtig für Banken und sollten demnach nicht vernachlässigt werden. Dennoch sind Direktbanken oftmals im Wettbewerbsvorteil, da sie von ihrer schlanken Verwaltungsstruktur profitieren und tendenziell einen höheren Anteil der lukrativeren Kundengruppe bedienen. Filialbanken müssen diese attraktiven Kunden für sich gewinnen und gleichzeitig ihr Onlinegeschäft intuitiver bzw. persönlicher und kundenfreundlicher gestalten, um auch die Offliner langfristig kosteneffizienter bedienen zu können.

Zusätzlich zur Integration von Online und Offline sollten Filialbanken gebührenfreie Girokonten anbieten. Das Girokonto ist ein gutes Instrument, um Kunden an sich zu binden, und durch diese Kundenbindung und dem Zugang zu einem persönlichen Berater ist der Weg zu einem Kredit/einer Kreditkarte nicht mehr weit. Eine Kostenfreiheit bietet auch Online-affinen Kunden einen Anreiz, das Girokonto in einer Filiale abzuschließen und ermöglicht den Banken ein größeres Up- oder Cross-Selling Potenzial. Banken müssen darauf achten, dass sie das Gleichgewicht zwischen den Interessen ihrer verschiedenen Kundengruppen halten. Zum einen wollen sie sich nicht die Gruppe der Offline-Abschließer vergraulen, zum anderen jedoch auch nicht zu viel Geld an die weniger attraktive Zielgruppe verlieren. Daher kann eine gezielte und zielgruppengerechte Ansprache dieser Gruppe der Schlüssel sein, um diese langsam an Online-Lösungen heranzuführen.

Methode

Die mit den Connected-Data-Analyse-Tool YouGov Profiles ausgewerteten Daten stammen aus einem wöchentlich aktualisierten, bevölkerungsrepräsentativ gewichteten Datensatz aus den letzten 12 Monaten (Stand: 17.06.2018). Profiles ermöglicht völlig neue Einblicke in Einstellungen, Soziodemographie und das Informationsverhalten von Zielgruppen. Für den vorliegenden Artikel wurden die Daten von insgesamt 9.104 Personen analysiert. Mehr über YouGov Profiles erfahren Sie hier.

Vollständige Ergebnisse hier zum kostenlosen Download.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.