Die Kultur der Individualisierung wird immer prägender für alle Aspekte in unserem täglichen Leben. Auch für Banken und Sparkassen stellen sich dabei neue Herausforderungen im Hinblick auf Standardisierung, Personalisierung und Individualisierung.

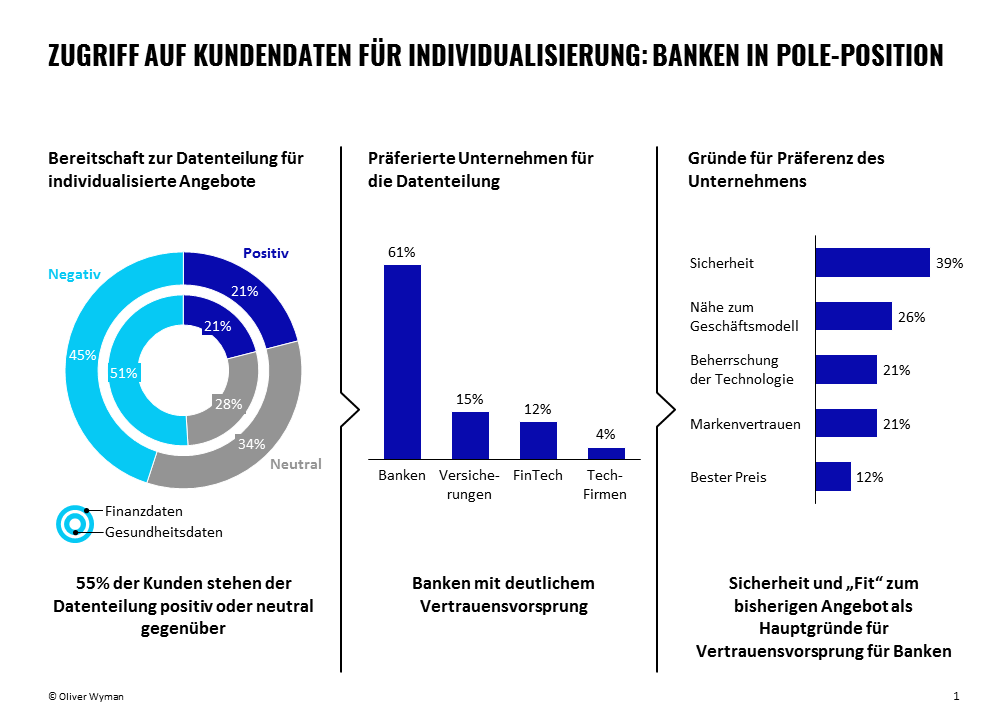

Bei der Nutzung von Kundendaten zur Individualisierung von Finanzprodukten haben Banken eine gute Ausgangslage.

Konsumenten erwarten zukünftig jederzeit individualisierte Dienstleistungen, Produkte und Interaktionen – auch von Finanzinstituten. Doch welche konkreten Chancen bieten sich hier für Banken und wie schaffen sie den Paradigmenwechsel von Standardisierung über Personalisierung hin zu echter Individualisierung ihres Angebots und der Kundenansprache?

Das Streben nach Autonomie, Freiheit und Selbstbestimmung zieht sich wie ein roter Faden durch die Menschheitsgeschichte und findet im 21. Jahrhundert seinen vorläufigen Höhepunkt. Zumindest in Europa kann jeder Bürger sein Leben schon heute sehr stark selbstbestimmt nach seinen eigenen Vorstellungen und Werten gestalten, seine eigene Persönlichkeit entwickeln und diese entsprechend kommunizieren.

Verständnis über den Kunden der Zukunft

Um den notwendigen Handlungsbedarf im Zuge des Megatrends „Individualisierung“ für Banken abzuleiten, ist es unabdingbar, zunächst den Bankkunden der Zukunft etwas näher zu betrachten. Die technologische und gesellschaftliche Entwicklung der vergangenen Jahre zeigt, dass Konsumenten in Zukunft eine individualisierte Kundenerfahrung erwartet: Jede Erfahrung und Interaktion, an jedem Ort und zu jedem Zeitpunkt wird vollkommen auf den Kunden zugeschnitten sein. Alle Produkte und Services werden individualisiert und On-Demand (auf Abruf) für uns verfügbar sein und jede modularisierte Kaufentscheidung bietet uns die Möglichkeit zur Selbstexpression. Unser Leben wird für und von uns gestaltet. Einige Industriezweige folgen bereits dieser Logik.

Die Zukunft ist jetzt

In der Automobilindustrie ist die Individualisierung schon lange angekommen. Premium-KFZ werden bereits seit vielen Jahren individual konfiguriert und viele Hersteller bieten flexible Mobilitätsservices, die es den Kunden erlauben, regelmäßig ihr Fahrzeug zu wechseln: im Winter ein Allradfahrzeug und im Sommer ein Cabrio – je nach Kundenbedarf.

Der Individualisierungstrend hat nahezu jede Industrie erfasst. Die Gläser eines bekannten Herstellers für Nussnougatbrotaufstrich lassen sich mit den Namen der Konsumenten verzieren. Schon heute erstellen Kühlschränke persönliche Einkaufslisten und Rezeptvorschläge auf Basis von Präferenzen sowie der Mindesthaltbarkeitsdaten der noch vorhandenen Produkte und die neuesten Turnschuhe werden nicht mehr fertig aus dem Regal genommen, sondern online durch den Kunden genau nach seinen Vorstellungen zusammengestellt und modular gefertigt.

Auch progressive Banken operieren schon auf dem Level führender Digitalunternehmen. Vergleichbar mit dem Jahresrückblick von Spotify, der seine Nutzer ihre persönlichen Top-Songs des Jahres erkunden lässt, hat die Neobank Revolut seinen Kunden Mitte Januar 2020 individuelle Jahresrückblicke über ihre Ausgaben, den meist frequentierten Händlern und allen bereisten Ländern zusammengestellt.

Allerdings eröffnet dieser Wandel nicht nur neue Möglichkeiten, sondern stellt vielmehr ein Gebot zur Individualisierung dar. Kunden werden in Zukunft davon ausgehen, dass Unternehmen Daten über sie erheben und erwarten entsprechend dass ihre Bedürfnisse berücksichtigt, wenn nicht sogar antizipiert werden. Kunden werden über alle Lebensbereiche hinweg an personalisierte Produkte und Services gewohnt und künftig nur solche einkaufen, die perfekt ihren Bedürfnissen und Präferenzen entsprechen.

Von Personalisierung zu Individualisierung

Dies stellt eine immense Herausforderung für Banken dar. Langsam und mit hoher Anstrengung durchlaufen Banken ihre digitalen Transformationen und versuchen sich am Wandel von einer Produkt- zu einer Kundenzentrischen Organisation. Gleichzeitig unternehmen Banken erste Versuche, ihre Kundenansprache und Angebote zu personalisieren.

Doch auch eine reine Personalisierung wird in Zukunft nicht mehr ausreichen. Es wird echte Individualisierung erwartet. Während personalisierende Unternehmen versuchen auf Basis fiktiver

„Personas“ und der Transaktionshistorie ihrer Kunden möglichst relevant mit diesen zu kommunizieren, gehen individualisierende Unternehmen auf die Bedürfnisse, Präferenzen und Eigenschaften eines jeden Kunden ein. Darüber hinaus besteht besonders für Banken die Herausforderung die Kundenbeziehung dauerhaft und gesamtheitlich auf die individuellen Bedürfnisse und Präferenzen zu adaptieren.

Banken mit bester Ausgangslage

Wenn es um das Verständnis der finanziellen Probleme und Bedürfnisse ihrer Kunden geht, haben traditionelle Banken einen inhärenten Vorteil. So ist es doch ihre historische DNA, Kunden in allen finanziellen Belangen umfassend zu beraten und individuelle Lösungen zu finden. In Zeiten überwiegend digitaler Kundeninteraktion bedarf echte Individualisierung einer integrierten Sicht auf die Kunden über alle Kanäle der Bank, inklusive der Sammlung persönlicher Daten. Dies setzt grundlegendes Vertrauen zwischen den Unternehmen der Zukunft und ihren Kunden voraus – und Banken sind hier in der Pole Position wie eine Oliver Wyman Umfrage zeigt, wählen knapp zwei Drittel der Konsumenten Banken mit großem Abstand zum vertrauenswürdigsten Anbieter. Als Hauptgründe werden Sicherheitsaspekte und unmittelbare Nähe der Dienstleistung angeführt.

Banken können beim Thema Individualisierung viele Vorteile auf sich vereinen.

Beispiele für eine Individualisierung im Banking

Banken sollten an der Individualisierung ihres Angebots und Kundeninteraktion entlang der gesamten Wertschöpfungskette arbeiten, um den gegebenen Vertrauensvorschuss zu nutzen. Vier Beispiele sind:

- Produkt-/Serviceportfolio und Pricing,

- Customer Journeys,

- Kundenansprache sowie

- Digitaler Finanzassistent.

Produkt-/Serviceportfolio und Pricing

Die Modularisierung des Produkt- und Serviceangebots ist das offensichtliche Fundament eines individualisierten Angebots. Vergleichbar mit einem frei konfigurierbaren KFZ oder Sportschuh schaffen Banken hier die Voraussetzung, damit Kundenbedürfnisse exakt bedient werden können. Über solche modulare Baukästen können auch Themen abgedeckt werden, die den Konsumenten besonders wichtig sind.

So bietet z.B. motif Kunden die Möglichkeit in themenbasierte Portfolios zu investieren. Ein Weg, um das Thema „Ethisches und nachhaltiges Investieren“ stärker zu verankern, das vielen Menschen immer wichtiger wird. Darüber hinaus können Banken durch ein optimiertes Pricing ihrerseits die persönliche Zahlungsbereitschaft des Kunden anstelle des segmentspezifischen Durchschnittswerts voll ausschöpfen. Vergleichbares gilt für die Kreditvergabe bei der mit Hilfe von neuer Datenquellen noch präzisere und individuellere Entscheidungen getroffen werden können und weniger auf generische K.O.-Kriterien gesetzt werden muss.

Customer Journeys

Während traditionelle Banken versuchen mit Digitalunternehmen Schritt zu halten und ihre Customer Journeys zu optimieren, werden sie in Zukunft noch weiterdenken müssen. Ein allgemein-gültiges Optimum existiert nicht mehr. Die Prozessabfolge sollte für jeden Kunden persönlich optimiert werden. Dies beginnt mit der Abfragereihenfolge der Kundeninformationen während des „Onboardings“, geht über die Anzeige der persönlich relevanten Informationen im Mobile Banking und das Design der virtuellen Kreditkarte im Zahlungsvorgang, macht aber keinesfalls halt an Kanalbrüchen.

Kundenansprache

Theoretisch verfolgt ein vollständiger Individualisierungsanspruch die stetige Antizipation von Kundenbedürfnissen: Die Wünsche des Kunden kennen, bevor diese ihm selbst bewusst sind. Praktisch stellt eine relevante, zeitlich abgestimmte Ansprache mit der passenden Tonalität über den richtigen Zeitpunkt bereits eine herausfordernde Heuristik dar. Verbesserte Ansprachen und Kundeninteraktionen ermöglichen eine substantielle Verbesserung der „Conversion“ entlang des gesamten Kundenlebenszyklus. Relevante Kommunikation über die Ableitung des konkreten Bedürfnisses in der Anbahnungsphase erhöht die Effektivität der Kundenakquise bzw. des Cross-Sell, das korrekt getimte Rabattangebot oder ein kostenloser Zusatzservice reduziert die Kundenabwanderung und eine pas-sende, automatisch gesendete SMS kann die Rückzahlungsquote bei notleidenden Krediten erhöhen.

Digitaler Finanzassistent

Die Königsdisziplin der Banken bleibt die individuelle und bedarfsorientierte Beratung. Vielen Instituten fällt es weiterhin schwer diese Stärke auf das digitale Zeitalter zu übertragen und sich vollends zum Digitalen Finanzassistenten zu entwickeln. Durch die Umsetzung von PSD2 nochmals angefeuert, kämpfen bereits heute viele Wettbewerber um die Kundenschnittstelle und möchten diese ganzheitlich mit Finanzprodukten versorgen: Banken, Versicherer, Preisvergleichsportale, Banken-Aggregatoren, aber auch Technologiekonzerne, Telekommunikationsanbieter und Fluggesellschaften.

Allerdings sollte der Produktvertrieb (insbesondere Beyond Banking) nur die finale Ausbaustufe von Digitalen Finanzassistenten sein, da diese viel früher ansetzen sollten, um Kunden individuell weiterhelfen zu können. Durch die Aggregation aller Konten und einer verbesserten Transaktionsanalyse können den Kunden Bankprodukte, Versicherungen, „Beyond Banking“-Produkte – wie etwa günstigere Tele-kommunikations- und Stromverträge bedarfsgerecht angeboten werden. Zudem können verhaltens-ökonomische „Nudges“ und „Gamification-Elemente“ wie zum Beispiel Sparziele oder automatisierte Sparmechanismen sie auch bei dem Management ihrer täglichen Finanzen unterstützen.

Megatrend Individualisierung nutzen

Wenn Banken die richtigen Maßnahmen ergreifen und den Kundenerwartungen nach stetiger Individualisierung entsprechen, können erfolgreiche Institute im Zuge dieses Megatrends ihr Angebot und ihre Services aufwerten, die Kundenzufriedenheit nachhaltig erhöhen, und sogar substantiell ihre Ertragsbasis verbessern. Dies setzt voraus, den Kunden als einzigartige Person wahrzunehmen, seine Probleme zu erkennen sowie eine maßgeschneiderte und wertstiftende Lösung für diesen parat zu haben – zum richtigen Zeitpunkt und am richtigen Ort.

Dr. Dominique Lammer

Dr. Dominique Lammer ist Koautor des Beitrags. Der Engagement Manager bei Oliver Wyman fokussiert sich in seinen Projekten bei deutschen Privat- und Großbanken auf die Themenschwerpunkte Strategieentwicklung und die Nutzung verhaltensökonomischer Ansätze im Produkt-und Serviceangebot.

Der Beitrag ist Teil einer Serie zu Megatrends und ihren Auswirkungen auf Finanzinstitute.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Wenn Sie kein Abonnent sind können Sie das 39-seitige E-Book hier für 9,95 Euro einzeln kaufen.