Blockchain ist ein aktuelles Topthema im Banking. Doch bietet die Technologie tatsächlich einen Mehrwert für die Finanzbranche? Noch gibt es dazu viele offene Fragen.

Blockchain-Technologien weisen eine hohe Relevanz für die Finanzbranche auf.

Kaum ein Thema beherrscht derzeit in der Finanzbranche Medien und Fachdiskussionen so sehr wie die Blockchain-Technologie. Kann Blockchain auch für Banken in Deutschland interessant sein? Welche Chancen bietet sie? Können Prozesse vereinfacht, Zeit- und Kosten gespart werden? Und was sind mögliche Risiken und Nebenwirkungen?

Blockchain im Einsatz – Beispiele

Vereinzelt gibt es im Bankenbereich schon große Konsortien, die sich in Think Tanks zusammenfinden und die Technik salonfähig machen wollen. Die sieben Großbanken Deutsche Bank, HSBC, KBC, Natixis, Rabobank, Société Générale und UniCredit haben zum Beispiel ein solches Konsortium gebildet. Sie wollen mit einer gemeinsamen Blockchain-Plattform inländische sowie grenzüberschreitende Handelsfinanzierungen für kleine und mittelständische Unternehmen vereinfachen.

Auch die französische Großbank BNP-Paribas liefert ein Beispiel für ein Pilotprojekt. Gemeinsam mit zwei Unternehmenskunden hat sie es geschafft, grenzübergreifende Zahlungen innerhalb nur weniger Minuten mittels Blockchain-Technologie abzuwickeln. Verzögerungen, unerwartete Gebühren und Durchführungsfehler minimieren: BNP Paribas ist davon überzeugt, dass die Blockchain-Technologie dies leisten kann.

Eine Sparkasse hingegen benötigt schon für eine Inlandsüberweisung einen Bankarbeitstag. Eine taggleiche Verrechnung ist bei einer Sparkasse nur bei kostenpflichtiger Blitzüberweisung am Schalter oder kostenpflichtiger „Euro-Expressüberweisung online“ (bis 16:00 Uhr) sichergestellt. Sollte BNP-Paribas die Technik auch für den inländischen Zahlungsverkehr erfolgreich implementieren, hat die Bank bezüglich der Zahlungsabwicklungen einen deutlichen Vorteil gegenüber der beispielhaft erwähnten Sparkasse.

Eine weitere Anwendungsmöglichkeit der Blockchain-Technologie hat die Credit Suisse im Bereich der Kreditsachbearbeitung gefunden: Gemeinsam mit einem FinTech Unternehmen hat sie ein Projekt im Bereich der Konsortialkredite erfolgreich getestet.

Bei der Weiterentwicklung des Projekts ist nun das Ziel, einen Konsortialkredit von der Strukturierung bis hin zur Auszahlung über die Blockchain laufen zu lassen.

Ein ebenfalls erfolgreiches Pilotprojekt haben Daimler und die LBBW durchgeführt: Die Abwicklung eines Schuldscheindarlehens über die Blockchain-Technologie, wie im folgenden Video erläutert:

Auch außerhalb der Finanzwelt gibt es ernstzunehmende Blockchain-Entwicklungen. So nutzt Schweden seit Juli 2017 ein auf Blockchain-Technologie basierendes Katasteramt für Grundbucheintragungen.

Vereinfachung von Prozessen: Beispiel Kreditsachbearbeitung

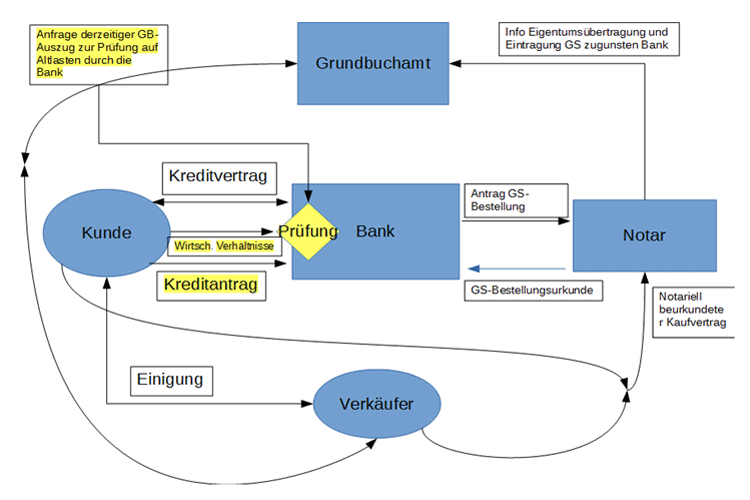

Ein Katasteramt oder das Grundbuch kann über eine Blockchain abgebildet werden. Hier sehen wir für Banken eine Chance, ihre Prozesse in der Kreditsachbearbeitung zu vereinfachen. Beispielsweise bei der Abwicklung einer Hausfinanzierung – in folgender Abbildung ohne Blockchain-Technologie dargestellt:

Prozesse einer Hausfinanzierung ohne Blockchain-Technologie.

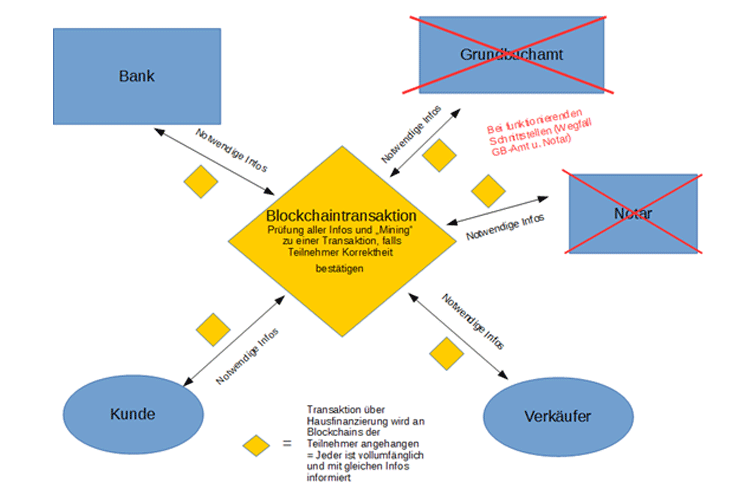

Eine funktionsfähige Blockchain mit den entsprechenden Schnittstellen könnte die Funktion des Notars (Finanzintermediär) sowie die Funktion des Grundbuchamtes übernehmen:

Prozesse einer Hausfinanzierung mit Blockchain-Technologie.

So würden sich somit die Prozesse deutlich verschlanken. Banken können mit der gewonnenen Zeit zum Beispiel den Durchsatz an Finanzierungen erhöhen.

Es steht noch in den Sternen, ob Finanzintermediäre durch diese neue Technologie überflüssig werden. In unserem Beispiel der Hausfinanzierung über einen Blockchain-Prozess würden Notar und Grundbuchamt ihre Aufgaben des Intermediär verlieren. Die Frage ist also, wie Finanzintermediäre aller Art, aber vor allem Banken und deren Dienstleister, sich in Zukunft aufstellen müssen, um nicht überflüssig zu werden.

Vor- und Nachteile der Blockchain-Technologie

Durch die Blockchain-Technologie können folgende Vorteile entstehen:

- Verschlankung von Prozessen, somit Zeit- und Kosteneinsparung.

- Höhere Transparenz.

- Datenverlust wird auf ein Äußerstes minimiert: Da sämtliche Informationen bei Teilnehmern der Blockchain verteilt sind, ist der Verlust eines Servers keine essentielle Bedrohung.

- Verringerung von Manipulationsmöglichkeiten: Um ein Blockchain-Netzwerk manipulieren zu können, müssten Hacker mehr als 50 Prozent des Netzwerkes innehaben.

Für den unrund laufenden Niedrigzinsmotor kann die Blockchain-Technologie also durchaus ein zukunftsträchtiges Werkzeug sein: Kosteneinsparungen können genutzt werden, um wegbrechende Ertragspotenziale aufgrund der Niedrigzinsphase aufzufangen.

Folgende Nachteile stehen den Vorteilen gegenüber:

- Der initiale Aufwand bei der Entwicklung ist sehr hoch.

- Die Prozessumstellungskosten sind hoch.

- Die Transaktionsgeschwindigkeit nimmt mit Wachstum der Blockchain ab

- Sowohl aus rechtlicher als auch aus bankenregulatorischer Sicht (noch) fehlende Regulatorik

- Keine 100prozentige Sicherheit (siehe Überfall auf Blockchain-basierte Organisation „The DAO“ und Entwendung von über 50 Millionen Dollar).

Die Bankenregulatorik der BaFin muss sich ebenfalls dem raschen Fortschreiten der technologischen Entwicklungen und ihrer Auswirkungen anpassen. Wir finden hier einen Dialog zwischen Banken und BaFin wünschenswert.

Empfehlungen und Fazit

Vorstände von Banken, Genossenschaftsbanken und Sparkassen sowie die Dienstleister der Banken müssen sich der Blockchain-Thematik annehmen. Sie sollten vorausschauen, ob und wo ein Mehrwert mit der Technologie möglich ist.

Teils haben die IT-Dienstleister der Banken, wie zum Beispiel die Finanz Informatik oder die DZ Bank, sich der Thematik schon angenommen. Um die Entwicklung der Technik und ihres möglichen Mehrwertes zu beobachten, sollten sich Dienstleister und Bank zu einem gemeinsamen Dialog treffen. Wer den Aufsprung auf den Fahrt aufnehmenden Zug verpasst, kann in Abhängigkeit von Vorreitern auf dem Gebiet geraten. Diese Abhängigkeit könnte sehr teuer werden.

Auch Banken und ihre Rechenzentren müssen eine gemeinsame Diskussionsbasis zum Thema Blockchain finden. Noch zu klärende rechtliche und regulatorische Aspekte müssen gelöst werden. Das gilt auch für bestehende Kernprobleme der Technik, wie zum Beispiel das Performanceproblem.

Wir empfehlen großen Organisationen, wie beispielsweise der Sparkassenorganisation oder der Organisation der Genossenschaftsbanken, eine Vereinfachung in der Entscheidungsfindung: Um auf dem sich schnell entwickelten Markt konkurrenzfähig zu bleiben und gemeinsam erfolgreiche Innovationen zu entwickeln, muss diese agiler werden.

Sind Kooperationen mit FinTechs eine mögliche Lösung? Ist die selbstständige Umsetzung nicht machbar, sollten sich Banken überlegen, wann, wo und mit welchem Partner kooperiert werden kann.

Wir schließen uns folgender Aussage an: „Die Blockchain-Technologie ist eine Basis für Innovationen, deren Wert sich noch herausstellen wird.“ Wir sehen in der Technologie Zukunftspotenzial – auch wenn sie sich noch am Anfang ihrer Entstehungsgeschichte befindet und noch viel geklärt werden muss.