Aufsichtsrechtliche Anforderungen, Regulierung und Compliance werden von den meisten Banken und Sparkassen als Last empfunden. Dabei sichern diese die Sicherheit und damit die Existenz unseres modernen Bankensystems und ermöglichen, richtig genutzt, auch Chancen im Kundengeschäft. Im Bank Blog finden Sie aktuelle Studien zu Trends und Entwicklungen in diesem Bereich.

© Shutterstock

Die Umsetzung der MiFID-II-Richtlinie bei Banken pausierte im ersten Halbjahr 2016. Der Readiness-Index, der den Status misst, erreicht 27 Prozent – nur leicht mehr als im September 2015. Dabei müsste laut Plan schon die Hälfte abgearbeitet sein.

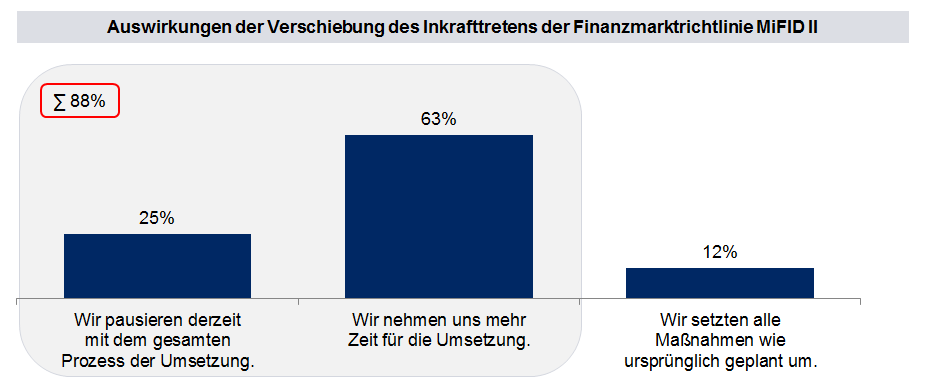

Es gibt einige Banken und Sparkassen, die seit der Verschiebung des Starttermins von MiFID II den Fuß auf der Projektbremse haben. Jedes vierte Institut pausiert mit dem gesamten Umsetzungsprozess, 63 Prozent nehmen sich generell mehr Zeit für die strategische Ausrichtung der Geschäftsmodelle sowie die Anpassung der IT und Prozesse. Das zeigt die vierte Auflage der Bankenstudie „MiFID II Readiness“ von PPI. Ein Grund für die Pause: Viele Institute wollen so den ohnehin starken Verkehr auf der Projektautobahn auflösen oder zumindest lindern.

Die meisten Institute nehmen sich mehr Zeit für die Umsetzung von MIFID II

Ein allzu gemächliches Vorgehen ist allerdings riskant. Trotz Terminverschiebung liegen die Banken noch weit unter dem anvisierten Soll-Wert von 55 Prozent Readiness. Die Verantwortlichen Banken sollten die verbleibenden anderthalb Jahre intensiv nutzen, um die konkrete Umsetzung in Gang zu bringen. Denn zwischen den Zeilen der Richtlinie verbergen sich zahlreiche Feinheiten, die sich nur auf den ersten Blick schnell lösen lassen. Ein gern gemachter Fehler ist, die Anforderungen aus MiFID II vor allem als IT-Herausforderung zu betrachten. Dabei folgt meist ein Rattenschwanz an rechtlichen, organisatorischen Details sowie Anpassungen bei den Abläufen.

Aufwandstreiber „Taping“

Es gibt durchaus ein Bewusstsein in der Bankenbranche dafür, dass die Umsetzung der Finanzmarktrichtlinie und die Zeit danach aufwändig werden. 75 Prozent der Institute gehen zum Beispiel davon aus, dass sich die Einhaltung der neuen Regeln für Beratungs- und Telefonprotokolle deutlich verteuern wird.

Die Herausforderung beim so genannten „Taping“ besteht darin, Telefonate, E-Mails, Briefe, Chats und Videoberatungen zu sammeln, zu speichern und jedem Kunden zuzuordnen. Denn der Kunde hat gemäß Richtlinie ein Recht darauf, dass die Bank ihm auf Wunsch die Aufzeichnung sämtlicher Kommunikation in einem für ihn gängigen Format zur Verfügung stellt. Auch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) wird sich die Einhaltung der Regeln in Abständen anschauen. Für Kunden müssen die Protokolle fünf Jahre griffbereit aufbewahrt werden, für die BaFin sieben Jahre.

Die Gefahr besteht darin, die Umsetzung zu technisch zu betrachten. Aus dem Blickwinkel der IT ist das reine Aufzeichnen kein großes Problem. Banken mit eigenen Wertpapierhandelsräumen zeichnen Gespräche generell auf und haben Erfahrungen damit, wie man die Anforderung revisionssicher umsetzt. IT- und Telekommunikationsunternehmen bereiten sich ebenfalls vor. Einige haben schon entsprechende Technik für das MiFID-II-konforme Mitschneiden im Angebot, auf die Banken zurückgreifen können.

Was Banken allerdings nicht vergessen sollten, sind die nötigen Prozesse, das Einhalten von Datenschutzvorschriften sowie die Schulung der Mitarbeiter. Beispiel Datenschutz: Die Banken müssen mit ihren Juristen die Frage klären, welches Recht Vorrang hat: der Schutz der Privatsphäre oder der Anlegerschutz? Zudem: Was passiert, wenn der Kunde einer Aufzeichnung nicht zustimmt? Berater müssen genau wissen, wie sie in diesem Moment gegenüber dem Kunden reagieren sollen. Es besteht beispielsweise die Möglichkeit, den Kunden auf den Online-Kanal zu verweisen, damit der sein Wertpapiergeschäft eigenständig abschließt. Dort gelten zwar dieselben Regeln: Der Speicherung von E-Mails stimmen Kunden meist eher zu als dem Mitschneiden von Telefonaten.

Banken sollten ihre Prozesse deshalb so anpassen, um Geschäft und Regulierung in Einklang zu bringen. Berater brauchen Schulung und Regeln. Um die Aufzeichnung zu gewährleisten, sollten Berater beispielsweise kein privates Telefon benutzen dürfen. Zudem sollten sie sensibilisiert sein, den Kunden immer aufzuklären, dass Beratungsgespräche mitgeschnitten werden müssen. Dies sollte in enger Abstimmung mit der Rechtsabteilung und dem Betriebsrat passieren, damit Berater nicht in eine Haftungsfalle geraten.

Aufwandstreiber komplexe Anlageprodukte

Viele Institute erkennen außerdem, wieviel Arbeit sie künftig mit komplexen Anlageprodukten haben werden. Die Emittenten der Produkte sind gemäß MiFID II verpflichtet, den Zielmarkt genau zu definieren, für den das Wertpapier geeignet ist. Dafür müssen exakte Risikoprofile erstellt werden. Bei komplexen Produkten ist dies deutlich aufwändiger. Die vertreibenden Institute müssen auf der anderen Seite genau darauf achten, dass sie die Papiere nur an die Kunden verkaufen, für die sie vorgesehen sind. Der Gesetzgeber verlangt zudem, die Eignung laufend zu überprüfen. Der Aufwand für die regelmäßige Abstimmung zwischen Emittenten und Vertrieb ist erheblich und drückt auf die Margen.

Ein weiteres Projekt, das auf der Agenda bei Banken allmählich nach oben rutscht, sind die erhöhten Anforderungen an die finanzmarkt- und anlegerspezifischen Performance Reports. Finanzinstitute haben die Pflicht, detailliert über Art, Umfang und Kosten der erbrachten Leistungen und der Instrumente zu berichten. Während der Laufzeit eines Wertpapiers sind diese Angaben dem Anleger jährlich vorzulegen. Bei für den Kunden nachteiligen Marktschwankungen besteht sogar die Pflicht zur Ad-hoc-Meldung. Jede zweite befragte Bank rechnet deshalb für sich mit einem erheblichen Mehraufwand. Im September 2015 war es nur gut ein Drittel.

Auch wenn es im Bankensektor eine gewisse Tendenz gibt, die Zahl komplexer Produkte zu reduzieren. Es wird auch nach 2018 noch Anbieter dieser Papiere geben. Und diese Institute sollten rasch Schritte einleiten, die strengen Informationspflichten zu erfüllen. Auch hier gilt es, Prozesse zu verändern, IT und Datenhaushalte anzupassen und die Anlageberater zu schulen.

MiFID II ist auch ein Effizienz-Wettbewerb

Allein diese beiden Beispiele zeigen: Die Banken tun gut daran, ausreichend Zeit für Organisatorisches und Change Management einzuplanen. Je eher und intensiver sie sich mit der Umsetzung befassen, desto früher fallen ihnen die Aufwandstreiber auf. Umgekehrt entdecken Vorreiter früher als Spätzünder die passenden Stellschrauben. Sie schaffen es besser, die Folgekosten, die aus der Umsetzung der Finanzmarktrichtlinie entstehen, so gering wie möglich zu halten. Die Banken, die bis 2018 ihre Hausaufgaben gemacht haben, werden im Wettbewerb um die effizientesten Prozesse die Nase vorn haben.

Über die Studie

Die Studie „MiFID II-Readiness – Stand der MiFID II-Umstellung in Banken“ der PPI AG beschreibt den Status quo der Umsetzung der Finanzmarktrichtlinie MiFID II und zeigt strategische Handlungsoptionen auf. Im Mai 2016 wurden inzwischen zum vierten Mal MiFID-II-Verantwortliche aus 50 Kreditinstituten befragt. Die vorherigen Befragungen fanden im September 2014, März 2015 und August 2015 statt. Auf Basis der Angaben zur bisherigen Laufzeit und zur geplanten Fertigstellung wird der „MiFID II-Readiness-Index“ ermittelt, der den aktuellen Stand der Umsetzung widerspiegelt. Um ein möglichst umfassendes Bild über den Fortschritt bei der Einführung von MiFID II in der deutschen Finanzwirtschaft zu erhalten, wird die Studie in regelmäßigen Abständen bis zum Inkrafttreten der neuen Richtlinie 2018 durchgeführt. Die Studie kann hier angefordert werden.