Digitale Technologien bieten deutschen Retail-Banken ein Milliardenpotenzial meint die Unternehmensberatung Boston Consulting. Wie dieses realisiert werden kann und wo die Aufgabenschwerpunkte liegen, hat mir Dr. Holger Sachse in einem exklusiven Interview erläutert.

Banken und Sparkassen in Deutschland suchen derzeit vielfach nach Antworten auf die sich drastisch verändernden Rahmenbedingungen im Privatkundengeschäft und die damit auf sie zukommenden Herausforderungen, im Wettbewerb zu bestehen. Die Beratungsgesellschaft The Boston Consulting Group (BCG) hat den deutschen Retail-Banking-Markt untersucht und festgestellt, dass die Digitalisierung ein Milliardenpotential an Erträgen bietet, vorausgesetzt, die Banken und Sparkassen gehen die richtigen Themen an. Filialschließungen und Kostensparen alleine reichen allerdings nicht aus, um in Zukunft erfolgreich zu sein. Um im Wettbewerb zu bestehen, sind schnelle und wirksame Innovationen notwendig. Digitale Technologien sind hierzu ein Schlüssel.

Drei Felder für zusätzliche Erträge Im Retail Banking

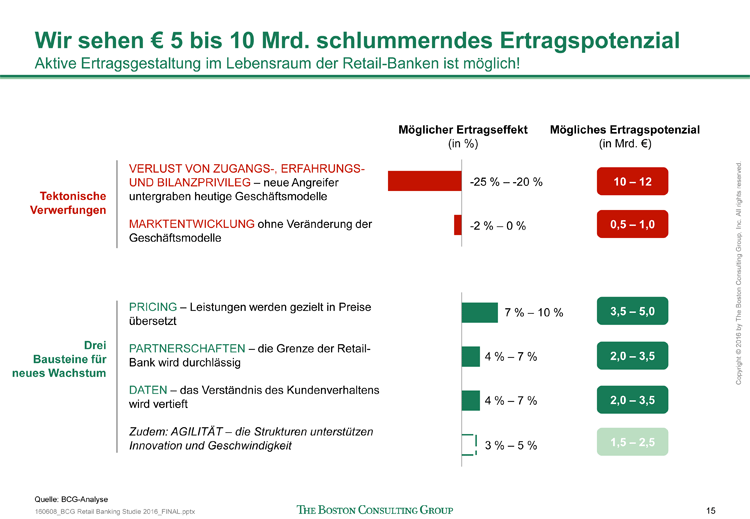

Konkret identifiziert die BCG-Analyse drei Felder für zusätzlichen Ertrag:

- Preise: Konsequentere Preise für Bankleistungen, beispielsweise über angepasste Gebühren für Girokonten und Vorsorgeleistung, helfen dabei, Anreize im Kundenverhalten zu setzen. Sie versprechen Mehreinnahmen zwischen € 3,5 und 5,0 Mrd.

- Partnerschaften: Durch neue Kooperationsmodelle mit FinTechs, Retail-Plattformen, Versicherungen und insbesondere Payment-Anbietern können Banken und Sparkassen ihre Angebote ausweiten. Das Ertragspotenzial liegt hier bei bis zu € 3,5 Mrd.

- Daten: Daten sind mehr als die Auswertung der Transaktionshistorie. Rechenleistungen wurden massiv gesteigert. Die Verschneidung von vorhandenen mit weiteren externen Daten zum jeweiligen Kontext ist jederzeit möglich, und neue Algorithmen können aus anderen digitalen Interaktionen auf Banken angewendet werden. All dies bedeutet ein geschätztes Ertragspotenzial von rund € 2,0 bis 3,5 Mrd.

Interview mit Dr. Holger Sachse von The Boston Consulting Group

Über Details und seine Einschätzung der Markt- und Wettbewerbssituation habe ich mich ausführlich mit Dr. Holger Sachse von BCG unterhalten. Dr. Holger Sachse ist seit 2002 bei BCG und zuständig für die europaweite Strategie- und Marktentwicklung von Banken. Er ist Mitglied der weltweiten BCG-Praxisgruppen Financial Institutions und Marketing & Sales.

Dr. Holger Sachse ist bei The Boston Consulting Group zuständig für die europaweite Strategie- und Marktentwicklung von Banken und Mitglied der weltweiten BCG-Praxisgruppen Financial Institutions und Marketing & Sales.

Im Folgenden lesen Sie den ersten Teil des Interviews, in dem es um das Potential der Digitalisierung, strategische Aufgaben der Banken und Sparkassen sowie um die Gefährdung der etablierten Institute durch FinTechs geht.

Digitalisierung bietet Banken und Sparkassen ein Milliardenpotential

Der Bank Blog: Sie haben untersucht, wie häufig Kunden mit ihrer Bank oder Sparkasse über digitale Kanäle in Kontakt treten. Welche Unterschiede haben Sie festgestellt?

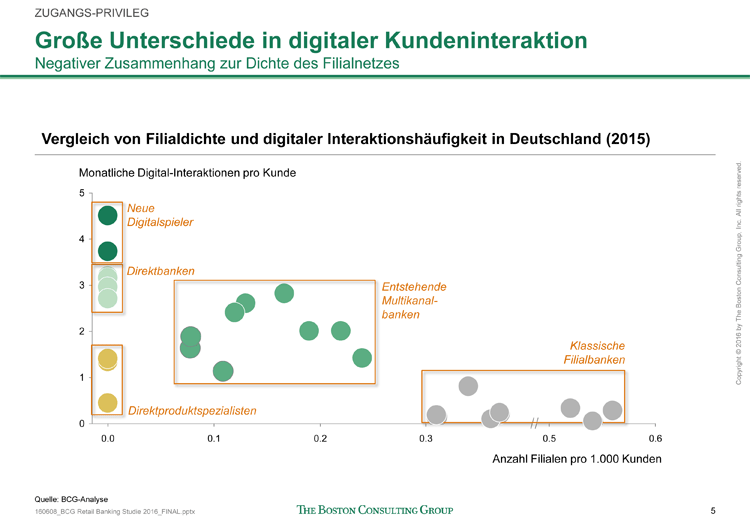

Holger Sachse: Wir haben uns angeschaut, wie häufig Kunden pro Monat aktiv das digitale Angebot ihrer Bank nutzen. Dabei kam zutage, dass die digitale Interaktionshäufigkeit im umgekehrten Verhältnis zur Filialdichte ausfällt, das heißt, je geringer die Anzahl der Filialen pro 1.000 Kunden, desto öfter suchen Kunden den digitalen Kontakt mit ihrer Bank. Konkret nutzen vor allem Kunden von Direktbanken und FinTech-Unternehmen den digitalen Kanal sehr häufig, Kunden von Multikanalbanken und klassischen Filialbanken hingegen deutlich weniger.

Filialdichte und digitale Interaktionshäufigkeit von Kunden im deutschen Retail Banking stehen im umgekehrten Verhältnis zueinander

Demnach scheint es Banken, die frühzeitig ihr Angebot digital ausgerichtet haben, besser gelungen zu sein, dieses dem Kunden schmackhaft zu machen.

Digitale Interaktion lohnt sich für die Banken

Der Bank Blog: Warum ist digitale Interaktion überhaupt wichtig? Es könnte einer Bank doch egal sein, wie die Kunden mit ihr in Beziehung treten, Hauptsache sie tun es.

Holger Sachse: Häufige digitale Kundeninteraktion lohnt sich für die Banken. Die Kundenprofitabilität liegt bei Banken mit überdurchschnittlich digital agierenden Kunden um 38 Prozent höher als bei Banken mit durchschnittlich digital agierenden Kunden.

Treiber sind dabei nicht nur die Kosten (die bei digitaler Interaktion natürlich auch geringer sind), sondern auch die Erträge. Kunden mit hoher digitaler Interaktion haben höhere Volumina, nehmen mehr Produkte in Anspruch und sind demnach für die Institute interessanter als weniger digitalaffine Kunden.

Ursache und Wirkung lassen sich nicht trennscharf unterscheiden; wir haben es hier ein Stück weit mit einem Henne-Ei-Phänomen zu tun: Ein gutes digitales Angebot zieht interessante Kunden an, und das digitale Angebot habe ich, weil ich dafür die richtigen Kunden habe.

In der Folge wird es für diejenigen Kreditinstitute schwierig, die ihr digitales Angebot erst noch aufbauen müssen, da die digital-affinen Kunden im Zweifel schon bei einer anderen Bank sind.

Im Retail Banking werden 50 bis 80 Euro pro Kunde verdient

Der Bank Blog: Wieviel gibt es denn im deutschen Retail Banking heutzutage überhaupt noch zu verdienen?

Holger Sachse: Der Gewinn pro Kunde liegt nach unseren Berechnungen zwischen 50 und 80 Euro p. a., allerdings mit einer sehr großen Streuung. Im Kernbereich des Retail Banking (bis 50 T€ AuM) liegt der Wert zwischen 10 und 40 Euro p. a. im Affluent-Bereich (150 TAuM) gibt es Institute, die zum Teil deutlich über 200 Euro liegen.

Dabei stehen aktiv- und wertpapierlastige Institute derzeit besser da als passivlastige. Einzelne Institute liegen aber auch deutlich unter den genannten Werten.

Alte und neue „Hausaufgaben“ für die Banken

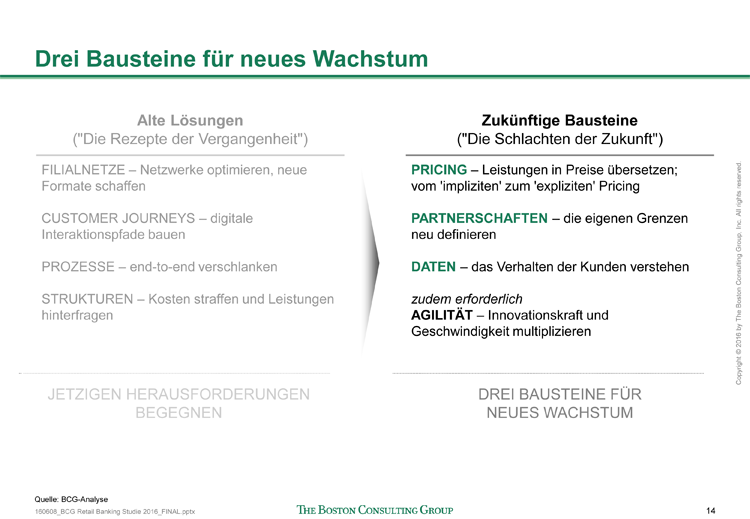

Der Bank Blog: In Ihrer Studie bezeichnen Sie vier zentrale Aufgaben der Banken (Filialnetze optimieren, Customer-Journey verbessern, Prozesse verschlanken sowie Kosten straffen und Leistungen hinterfragen) als „Rezepte der Vergangenheit“. Sehen Sie diese Themen denn bereits als erledigt an?

Holger Sachse: Die meisten Häuser sind mittendrin. Einige sind bei einzelnen Aufgaben schon weit vorangeschritten, aber die wenigsten haben alles erledigt, und viele stehen noch ganz am Anfang.

Unsere Kernbotschaft lautet, dass alleine mit den genannten vier Themen die Zukunft nicht zu bewältigen ist. Die Abarbeitung dieser Themen ist allerdings eine notwendige Voraussetzung, bevor sinnvollerweise überhaupt erst zukunftsorientierte Themen in Angriff genommen werden können und sollten.

Finanzinstitute müssen die aktuellen Herausforderungen meistern und Bausteine für neues Wachstum nutzen

Der Bank Blog: Würden Sie zustimmen, dass vor allem die regionalen Institute, also Sparkassen und Genossenschaftsbanken zum Beispiel bei der Optimierung des Filialnetzes noch am Anfang stehen?

Holger Sachse: Leider ist das in vielen Fällen so.

Der Bank Blog: Welches sind denn die Themen, mit denen sich eine Bank fit für die Zukunft machen kann?

Holger Sachse: Wenn ein Haus sich positiv differenzieren will, um im Wettbewerb voranzukommen, dann sind zukunftsorientierte Bausteine notwendig. Hier sehen wir Anpassungen im Pricing, neue Partnerschaften, die bessere Nutzung von Daten sowie eine höhere Innovationsgeschwindigkeit als wesentlich an.

Die Banken erlösen im Retail Banking derzeit um die 50 Mrd. Euro p.a. Durch die konsequente Umsetzung der genannten Themen wird es für die Banken möglich, ein schlummerndes Ertragspotenzial von fünf bis zehn Mrd. Euro p.a. zu heben.

FinTech gefährdet bis zu 25 Prozent der Bankerträge

Der Bank Blog: In Ihrer Studie warnen Sie davor, dass durch den Verlust von Zugangs-, Erfahrungs- und Bilanzprivilegs zehn bis zwölf Mrd. Euro p.a. in Gefahr sind. Derzeit sind doch aber noch gar keine neuen Wettbewerber zu sehen, die – von außerhalb des Bankgeschäfts kommend – die Erträge signifikant und nachhaltig bedrohen!?

Holger Sachse: In der Tat ist heute nicht der eine Angreifer zu erkennen, der eine Marktdisruption herbeiführen wird. Die Summe der Bedrohungspotenziale ist aber signifikant – bei einer detaillierten Betrachtung nach Produktgruppen und Neugeschäftsanteilen zeigt sich eine mittelfristige Bedrohung der Erträge im Retail Banking um ungefähr 20 -25 Prozent (bis 2020) durch die Digitalisierung und das Untergraben heutiger Geschäftsmodelle durch neue Angreifer.

Boston Consulting sieht ein Ertragspotenzial von 5 bis 10 Mrd. Euro im deutschen Retail Banking, aber auch nachhaltige Bedrohungen der Erträge

Es kommt dabei nicht auf das eine besonders erfolgreiche FinTech-Start-up an, welches den Markt aufmischt. Es genügt bereits, wenn ein FinTech vorübergehend im Markt Erfolge hat und damit bestehende „alte“ Preismuster und ‑strukturen über den Haufen geworfen werden. Selbst wenn dieses FinTech-Unternehmen kein dauerhaft tragfähiges Geschäftsmodell aufweist, kann dessen Einfluss genügen, um bestimmte Erträge im Markt kaputt zu machen.

Nehmen Sie Robo Advice als Beispiel. Angebote in diesem Bereich kommen teilweise für 30 Basispunkte an den Markt – das ist deutlich weniger, als bislang im Bereich Depotgeschäft und der damit verbundenen Beratung verdient wurde. Wenn es nun gelänge, Kunden an dieses neue Pricing zu „gewöhnen“, dann würden die bislang gängigen Preismodelle dadurch „verseucht“ und wären nicht mehr zu halten.

Lesen Sie kommende Woche im zweiten Teil des Interviews, was Holger Sachse zu Preisen im Retail Banking, zur Zukunft der Bankfilialen sowie zu Ansätzen für Partnerschaften von Banken mit FinTechs zu sagen hat.

Bank Blog Premium Leser können das PDF mit dem kompletten Interview hier direkt herunterladen.

4 Kommentare

Sehr lesenswerter, aufschlussreicher Beitrag. Aber sollte dann nicht in der Konsequenz daran gearbeitet werden, den Menschen, die bisher analog/manuell verflochtene und nun zu digitalisierende Arbeitsprozesse im Tagesgeschäft umzusetzen hatten, zu überzeugen, dass es auch nach „Banking Industry 4.0“ noch genügend zu tun gibt, nur eben auf anderem Level?!

Konrad Adenauer sagte einmal so treffend „Wir müssen die Menschen so nehmen wie sie sind. Es gibt keine anderen.“ Ich denke, er wollte damit an die appellieren, die den erweiterten Erkenntnishorizont vertreten, alle Beteiligten in Auf- und Ausbauaktivitäten einzubinden und nicht durch billige Trickserei in der Personalarbeit Menschen den Boden unter den Füßen wegziehen. Was ja – zumindest in meinen Augen – DIE Führungsarbeit schlechthin ist. Visionen entwickeln, wie schön und toll alles mit neuer Technologie wäre, ist ja nun langsam mal genug. Irgendwann sollten auch die Mitarbeiter mal „abgeholt“ und gemeinsam losgelegt werden. Und dies ohne betriebsbedingte Kündigungen, sondern durch gute Personalentwicklungskonzepte.

Danke für Ihre Hinweise. Das Thema „Arbeit 4.0“ ist in der Tat ein spannendes und herausforderndes.

Sehr guter Artikel, danke vielmals!

Der mit Abstand größte Balken in der Grafik ist der „Verlust des Zugangs- Erfahrung- und Bilanzprivilegs“.

Darüber würde ich zu gerne von Ihnen etwas lesen (und dann mit großer Wahrscheinlichkeit) auch den einen oder anderen Kommentar abgeben wollen.

Dazu wäre bestimmt einiges zu sagen, auch aus unterschiedlichen Blickwinkeln