IT-Technologien haben im Finanzsektor an Bedeutung gewonnen. Das stellt Banken und andere Finanzinstitute vor neue Herausforderungen, besonders im Hinblick auf den Spagat zwischen Sicherheit und Kundenerlebnis.

IT-Technologien haben im Finanzsektor an Bedeutung gewonnen. Das stellt Banken und andere Finanzinstitute vor neue Herausforderungen, besonders im Hinblick auf den Spagat zwischen Sicherheit und Kundenerlebnis.

Super-Apps sind keine neue Erfindung, gewinnen derzeit aber an Popularität. Eine aktuelle Studie hat untersucht, wie deutsche Verbraucher Super-Apps nutzen und welche Vor- und Nachteile sie dabei sehen.

Super-Apps wie WeChat verändern die digitale Weltordnung. Mit einem enormen Serviceumfang prägen sie die Alltagsroutinen ihrer Nutzer. Payment und andere Finanzdienstleistungen sind wichtige Pfeiler ihres Ökosystems. Banken sollten sich frühzeitig auf diesen Wettbewerb einstellen.

Die Herausforderungen für Banken im Jahr 2023 verlangen einen abteilungsübergreifenden Ansatz – mittendrin, die Customer Experience. Hier kommen Kundenbedürfnisse, Sicherheit und Marketing zusammen. Ein Blick auf Conversational AI und biometrische Sicherheit.

Eine aktuelle Studie zeigt neben dem Verhalten und Präferenzen von Banking-App-Downloadern und -Nutzern auch die Gründe für die Nicht-Nutzung der Technologie. Die Zielgruppe der „Nicht-Downloader“ ist besonders besorgt um die Sicherheit ihrer Bankdaten in Banking-Apps.

Was müssen Banken und Sparkassen für ein modernes Mobile Banking Erlebnis tun? Im Rahmen eines digitalen Live-Events gaben Experten Antworten und Einblicke in aktuelle Trends.

Der Markt für Krypto-Apps pulsiert: 2021 gab es ein nahezu unheimliches Wachstum. Das zeigt eine aktuelle Studie. Nicht nur bei den Installationen und Sessions, auch bei der Nutzerbindung schneiden Krypto-Apps besser ab als „gewöhnliche“ Trading-Anbieter.

Auch im Online Banking kann einiges schief gehen. Kunden sind dann auf guten Service angewiesen. Dass dies nicht immer reibungslos klappt, zeigt ein Erfahrungsbericht vom Kampf mit der Bank-App und dem gescheiterten Versuch, am Wochenende den Kontostand zu prüfen.

Eine aktuelle Studie unter deutschen Verbrauchern zeigt, dass 60 Prozent eine Banking-App nutzen. Dabei sind die beliebtesten Apps nicht immer die am meisten genutzten. Die Gründe für oder gegen die Nutzung sind vielfältig.

Die Mehrheit der Bundesbürger wickelt ihre Bankgeschäfte vorwiegend via Computer, Tablet oder Smartphone ab. Das zeigt eine aktuelle Studie. Generell haben die Menschen hohes Vertrauen in das Online-Banking. Besonders schätzen sie die einfache Bedienung.

Die Digitalisierung schafft neue Arten der Kommunikation und ermöglicht den zeit- und ortsunabhängigen Austausch von Nachrichten. Wer es schafft, den Wunsch nach Bequemlichkeit zu erfüllen, hat gute Karten, Kunden an sich zu binden und Marktanteile zu gewinnen.

In einem Live- Webinar des Bank Blogs am 30. März 2022, 17:00 – 18:00 Uhr zum Thema „Mobile Banking: Die digitale Kluft überwinden!“ erfahren Sie, was Banken für ein modernes Mobile Banking Erlebnis tun müssen und haben die Möglichkeit, eigene Fragen zu stellen.

Sicher, simpel, praktisch: So wünschen sich die Bundesbürger den digitalen Personalausweis. Das zeigt eine aktuelle Studie. Die Funktion soll laut Innenministerium ab Dezember einsetzbar sein. Auch eine digitale Brieftasche planen die Behörden.

Eine Befragung zu den Wünschen der Deutschen rund um die Smart-eID und ID Wallets zeigt eine überraschend hohe Akzeptanz der Anwendungsideen für die digitale Brieftasche. Diese Offenheit gegenüber den Konzepten der digitalen Identität, sollte die Finanzbranche als Chance sehen.

Online Banking wird immer beliebter. Dies lockt auch Internet-Kriminelle an. Sicherheit wird daher zunehmend wichtiger. Doch welche Banken überzeugen mit einem besonders sicheren Online- und Mobile-Banking-Angebot?

Klassische Banken und Sparkassen stehen vor der Herausforderung, ihre digitale Präsenz auszubauen, ohne dabei ihr Filialgeschäft und damit den unmittelbaren Kontakt zu ihren Kunden aufzugeben. Branchenspezifische mobile Lösungen können hierbei wirkungsvoll unterstützen.

Obwohl der Trend zum Digitalen eindeutig ist, haben digitale Angebote hierzulande noch großes Entwicklungspotenzial. Eine aktuelle Studie zeigt, dass die Banken dafür vor allem bei drei Bevölkerungsgruppen Überzeugungsarbeit leisten müssen.

Einer Studie zufolge entwickelt sich Mobile Banking für Retailbanken zum primären Vertriebskanal. Dabei gibt es in vielen Instituten noch erheblichen Handlungsbedarf. Um für Kunden relevant zu bleiben, ist rasches Handeln erforderlich.

Millennials setzen vor allem auf Mobile Banking. Die wichtigsten Funktionen sind Bezahlen, Sparen und ein schnelles Checken der individuellen Finanzsituation, wie eine aktuelle Befragung ergab. Außerdem hat bereits mehr als die Hälfte Angebote von Neobanken genutzt.

Der neue Mobilstandard 5G verspricht eine Revolution der mobilen Kommunikation. Während vorhergehende Standards die Kommunikation zwischen Menschen verbesserten, richtet sich 5G auf die Vernetzung der Maschinen. Das bietet Chancen, auch für den Finanzbereich.

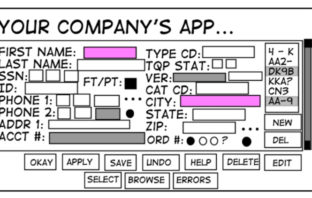

Mobile Banking ist schon lange Pflicht statt Kür. Man sollte also meinen, Banking-Apps sind heutzutage nichts Besonderes mehr. In Wahrheit gibt es noch viel Spielraum für Verbesserungen.

Die schnelle Digitalisierung fordert die Banken und Finanzinstitute heraus. Mit der Corona-Pandemie wird der Prozess noch weiter vorangetrieben. Eine Studie zeigt, welche neuen Ansprüche Kunden entwickeln und womit die traditionellen Finanzinstitute punkten.

Eine Studie kommt zu dem Ergebnis, dass die Corona-Pandemie das Finanzverhalten entscheidend verändert. Die Menschen verwenden weniger Bargeld und nutzen digitales Banking. Es zeigt sich aber auch: Die Kunden bevorzugen klassische Bankinstitute.

Für Banken werden Messaging-Kanäle zu immer wichtigeren Touchpoints in der Interaktion mit ihren Kunden. Bei der Integration von text-, voice- und videobasiertet Kommunikation in ihr digitales Angebot sollten Finanzinstitute drei Trends unbedingt beachten.

Biometrische Erkennungs- und Identifikationsverfahren sind bei Verbrauchern beliebt. Amazon hat jetzt mit Amazon One ein neues Verfahren mit vielfältigen Einsatzmöglichkei8ten vorgestellt, bei dem die Handflächen als Erkennungsmerkmal dienen.

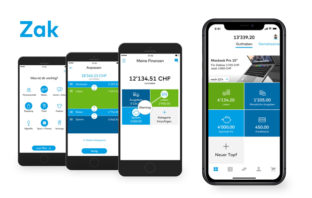

Das Bankwesen steht nicht unbedingt für Quantensprünge in den Bereichen Innovation, Kundengewinnung und effektive Digitalisierung. Die Bank Cler, ehemals Bank Coop, gilt hier als Ausnahme und beschreitet seit ihrem Rebranding experimentelle, neue Wege.

COVID-19 hat das Nutzungsverhalten deutscher Bankkunden nachhaltig verändert. Angesichts der wachsenden Beliebtheit digitaler Angebote und der steigenden Konkurrenz durch Neo- und Direktbanken müssen sich klassische Banken neuen Herausforderungen stellen.