Mobiles Bezahlen hat erhebliches Potential. Damit aber Mobile Payment in Deutschland der Durchbruch gelingen kann, müssen zahlreiche Voraussetzungen erfüllt werden. Einzelhandel und Kunden haben spezielle Anforderungen, die es zu beachten gilt.

Wie der Durchbruch beim Mobile Payment in Deutschland gelingen kann.

Mobile Bezahlverfahren werden zunehmend auch in Deutschland angeboten und vereinfachen zunehmend auch den Onlinehandel. Besonders in deutschen Supermärkten kommt der Kunde in den Genuss einer Vielzahl von Bezahlverfahren. Der Einzelhandel verschmäht jedoch, verschmäht auch hier eine neue Technologie und tut sich in der Pilotphase schwer seinen Kunden einen neuen Service anzubieten. Wo liegen hier eigentlich die Hürden in der Einführung?

Zwei Arten von Mobile Payment

Mobile Payment (auch M-Payment oder Handy-Zahlungen genannt) bezeichnet das Bezahlen über mobile Endgeräte wie Mobiltelefone/Smartphones, Netbooks, Tablets oder Wearables. Dabei wird zwischen zwei grundsätzlichen Zahlungsszenarien unterschieden:

- Proximity Mobile Payment: mobiles Bezahlen vor Ort beim Händler.

- Remote Mobile Payment: Bezahlen beim Onlineshopping.

Für beide Szenarien gilt, dass die eigentliche Transaktion über Verfahren wie Lastschrift, Überweisung, Zahlung per Karte oder E-Geld im Hintergrund abläuft.

Proximity Mobile Payment

Beim Proximity Mobile Payment, also beispielsweise im Ladengeschäft, kommt in den meisten Fällen die Funktechnik NFC (Near Field Communication, dt. Nahfeldkommunikation) zum Einsatz. Bedeutet: Der Käufer muss ein NFC-fähiges Gerät bzw. eine NFC-fähige Geldkarte nah (wenige Zentimeter) an ein Kassenterminal halten. Hinterlegte Kreditkartendaten werden dann verschlüsselt übertragen.

Eine andere Möglichkeit von Proximity Mobile Payment ermöglichen QR-Codes (Quick Response, dt. schnelle Antwort). Hier wird am Kassenterminal ein Code angezeigt, den der Kunde einscannen muss. Anders als bei NFC muss das mobile Device hier jedoch mit dem Internet verbunden sein, auch ist dieser Zahlvorgang langsamer.

Desweiteren gibt es Proximity-Mobile-Payment-Lösungen via Bluetooth – diese Zahlungsverfahren kommen jedoch derzeit nur im Händlerbereich zum Einsatz. Für Endkunden existieren hier bisher nur Pilotprojekte oder Testphasen.

Remote Mobile Payment

Beim Remote Mobile Payment (Onlineshopping) erfolgt die Abrechnung über ein „Wireless Application Protocol” (WAP) via Kreditkarte oder Bankkonto. Ebenfalls möglich ist eine Zahlung über den Telekommunikationsanbieter. Sprich: Der Betrag erscheint dann auf der nächsten Mobilfunkabrechnung (SMS Billing).

Wie steht es um das Vorankommen des Mobile Payment in Deutschland?

Seit Ende der 90er gibt es Tendenzen zum Bezahlen via Smartphone. Doch noch heute befindet sich Deutschland im Ländervergleich bei den Schlusslichtern. Laut einer Untersuchung von Deloitte haben bis Ende 2016 gerade einmal vier Prozent aller deutschen Mobilfunknutzer mobil im Geschäft bezahlt – die Italiener liegen mit 11 Prozent weit vorne, absoluter Spitzenreiter ist Japan mit 49 Prozent. Als Gründe für die geringe Akzeptanz dieser Zahlungsart werden „nicht erkennbarer Mehrwert“, „unübersichtliche Angebote“ und „Sicherheitsbedenken“ genannt. Laut einer EHI-Studie ist die Barzahlung mit 51,3 Prozent nur knapp, aber nach wie vor die beliebteste Form des Bezahlens.

Hierzulande stecken viele Projekte zum Thema Mobile Payment noch in der Pilotphase. Es gibt Ideen, es werden Anreize wie Bonussysteme für Käufer geschaffen – jedoch fehlt es an händlerübergreifenden Lösungen. Viele Handelsketten bieten eigene Mobile-Payment-Lösungen über Drittanbieter an – fertig sind zahlreiche Insellösungen, die für Verbraucher wenig attraktiv sind. Jedes Mal eine andere App für einzelne Geschäfte aufrufen, wenn das bei EC-Karten so wäre, würden diese womöglich auch weniger genutzt. Apropos EC-Karte: Die ist neben der Bargeldzahlung mit 13,4 Prozent immer noch das zweitliebste Zahlungsmittel im deutschen Einzelhandel.

Was Kunden beim mobilen Bezahlen wirklich wollen

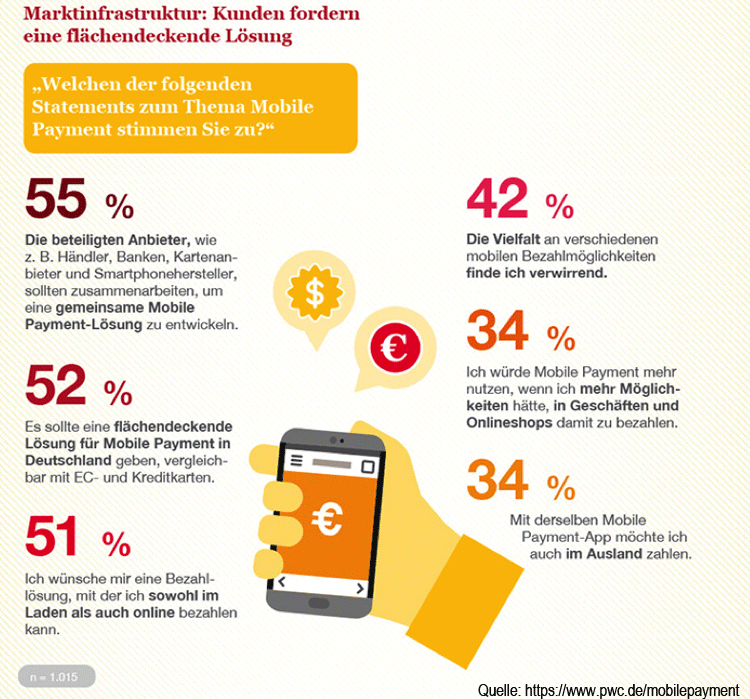

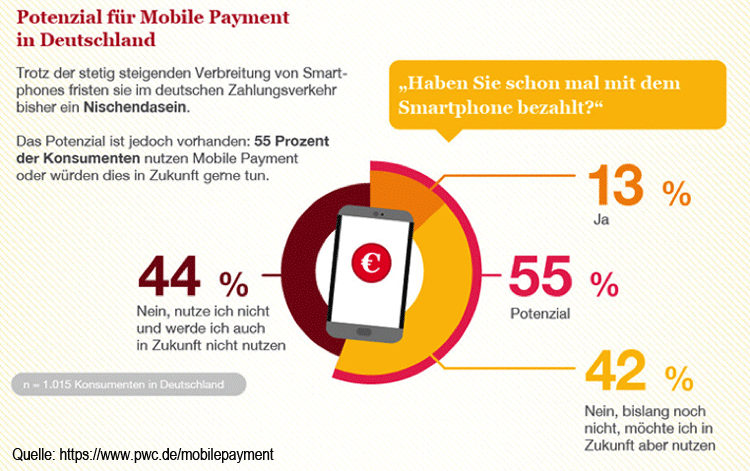

Die Studie Mobile Payment Report 2017 – What Customers really want der Wirtschaftsprüfungs- und Beratungsgesellschaft PwC beschäftigt sich mit der Akzeptanz von Mobile Payment unter deutschen Verbrauchern. Mehr als die Hälfte der Befragten (55 Prozent) nannte als Voraussetzung einen einheitlichen Standard in der Technologie der auf dem Markt vorhandenen Mobile-Payment-Lösungen. Die Ergebnisse basieren auf einer repräsentativen Umfrage von mehr als 1000 Smartphone-Nutzern im Alter von 18–64 Jahren in Deutschland durch das Marktforschungsinstitut Kantar EMNID.

Mehr als die Hälfte der Befragten ist für einheitliche Standards.

Das ist eine der Voraussetzungen also, deren Erfüllung das Mobile Payment in Deutschland attraktiver werden lassen könnte. Doch kein Hindernislauf ohne mehrere Hürden. Was müsste laut der Mobile-Payment-Studie geschehen, damit alle Verbraucher, die gerne würden, an der Kasse auch zum Smartphone greifen? Das sind neben den 13 Prozent, die schon einmal mobil bezahlt haben, immerhin noch 42 weitere Prozent aller Befragten.

Ein Potenzial für die Nutzung von Mobile Payment ist deutlich zu erkennen.

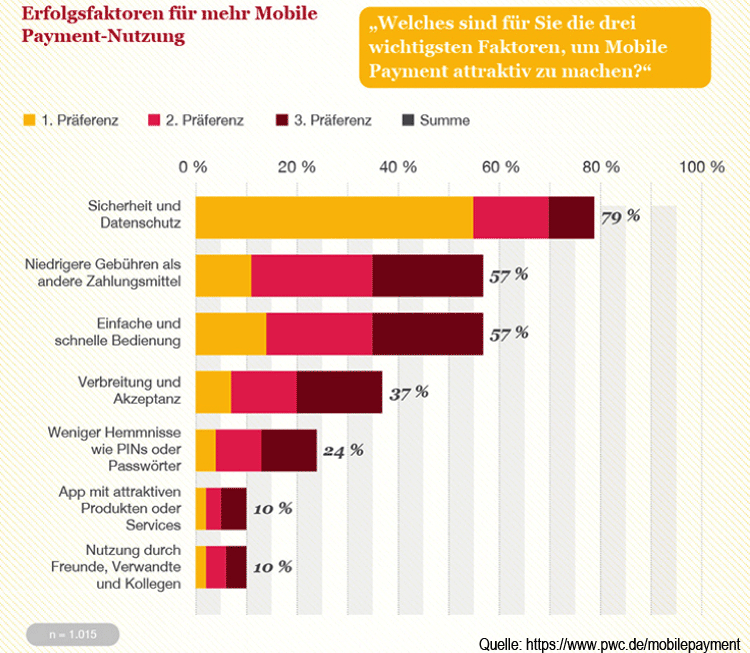

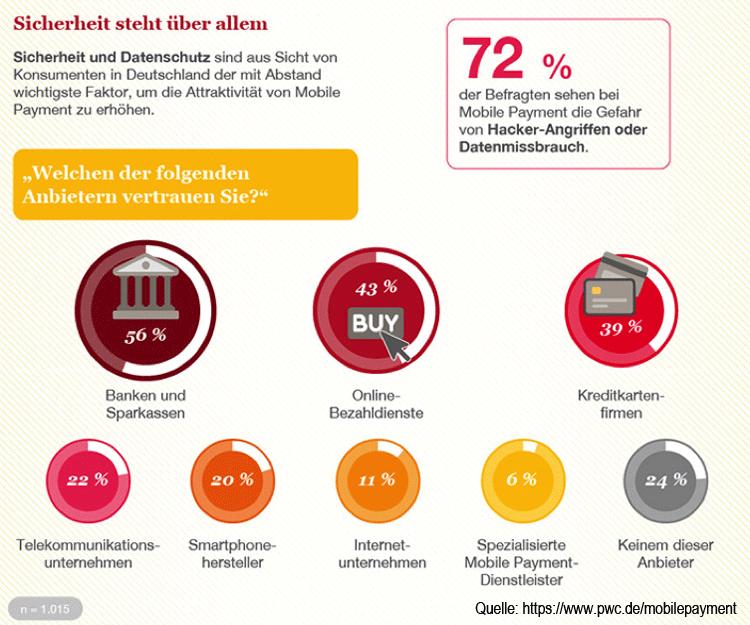

Da wird nebst niedrigeren Gebühren als bei anderen Zahlungsmitteln (57 Prozent) auch eine leichte und schnelle Bedienbarkeit (ebenfalls 57 Prozent). Die wichtigste Voraussetzung aber ist die Gewährleistung von Sicherheit und Datenschutz (79 Prozent). Wer die „German Angst“ also nicht beachtet, der wird im Mobile-Payment-Wettbewerb keinen Pokal gewinnen.

Sicherheit, niedrige Gebühren und einfache Bedienung empfinden die Deutschen als wichtigste Faktoren, um Mobile Payment attraktiv zu machen.

Der Mobile Payment Report 2017 von PwC zeigt: Das Potenzial ist da, denn das Interesse daran ebenfalls – es sind die für die deutschen Verbraucher unbedingt zu erfüllenden Voraussetzungen, die noch auf sich warten lassen.

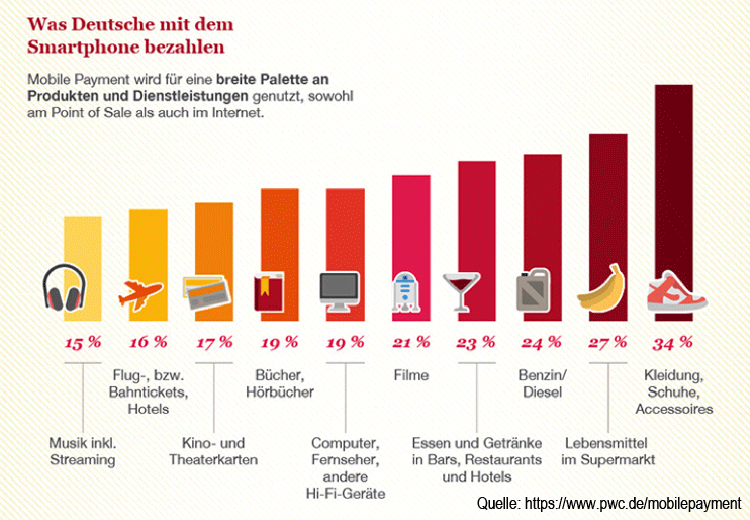

Wo wird Mobile Payment bereits genutzt?

Obwohl Mobile Payment noch nicht viel genutzt wird, darf nicht vergessen werden: Es wird bereits genutzt. Wo funktioniert es also?

Die Umfrage zeigt, welche Produkte und Dienstleistungen mittels Mobile Payment gekauft werden. Kleidung und Schuhe sowie Essen stehen an erster Stelle:

Kleidung, Schuhe und Accessoires sind der Deutschen liebste Produkte, die mobil bezahlt werden

Große Anbieter wie Aldi Nord, Rewe oder Lidl bieten diesen Service bereits an – doch Mobile Payment ist nichts, was nur die Big Player für sich nutzen können. Es ist lediglich ein modernes Kassensystem vonnöten, sowie ein NFC-fähiges Kartenlesegerät.

Sammelsurium von Anbietern

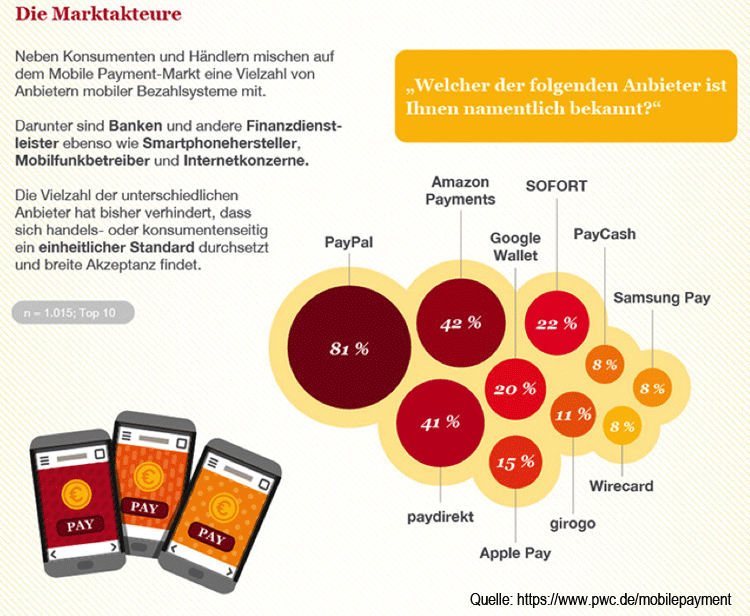

Doch noch einmal zurück zu der Voraussetzung eines einheitlichen Standards in der Technologie der auf dem Markt vorhandenen Mobile-Payment-Lösungen (55 Prozent der Befragten nannten dies als Hindernis, siehe oben). Wie steht es um die Anbieter des mobilen Bezahlens auf dem deutschen Markt?

Von einem „einheitlichen Standard“ kann hier tatsächlich keine Rede sein. An den Entwicklungen rund um das Mobile Payment sind Banken und Sparkassen, Anbieter von Kreditkarten, Bezahlsystemhersteller, Smartphone-Hersteller, Online-Payment-Unternehmen, Internetfirmen und Handelskonzerne beteiligt. Der Markt ist also bunt gemischt.

Doch nicht jeder Anbieter ist Verbrauchern ein Begriff. Den ersten Platz im Bekanntheitsrating belegt PayPal mit 81 Prozent, auf dem zweiten Rang folgt Amazon Payments (42 Prozent). Auf dem dritten Platz liegt Paydirekt, das Bezahlangebot der deutschen Banken und Sparkassen (41 Prozent).

Paypal und Amazon Payments haben den stärksten Bekanntheitsgrad beim mobilen Bezahlen.

Die Zahl von Anbietern ist groß: Google Wallet, SOFORT, PayCash, Samsung Pay, paydirekt, Apple Pay, girogo, Wirecard sind auf dem Markt vertreten. Im Vergleich zu den Vorjahren jedoch ist der Markt für das Mobile Payment schon übersichtlicher geworden.

Während Mobilfunkanbieter wie Vodafone (Vodafone Wallet) mitmischen, haben andere Anbieter wie die Telekom und O2 ihre Wallet-Apps aufgegeben. Märkte wie DM, Aral, Galeria Kaufhof und REWE bieten Payback Pay zusätzlich zur Nutzung des Payback-Programms an. Hinter dem Programm Boon steht die englische Firma Wirecard. Eigene Apps entwickelten beispielsweise Edeka und Netto. Banken wie die Deutsche Bank und die Postbank haben hierzulande Apps auf den Markt gebracht, mit denen problemlos mobil bezahlt werden kann. Die DB Mobile ist ein Angebot der Deutschen Bank, das in Kombination mit deren MasterCard funktioniert. Damit können Kunden an NFC-Terminals in allen Geschäften zahlen, die diese Kreditkarte akzeptieren.

Vorteile und Nachteile des Mobile Payments für den Kunden

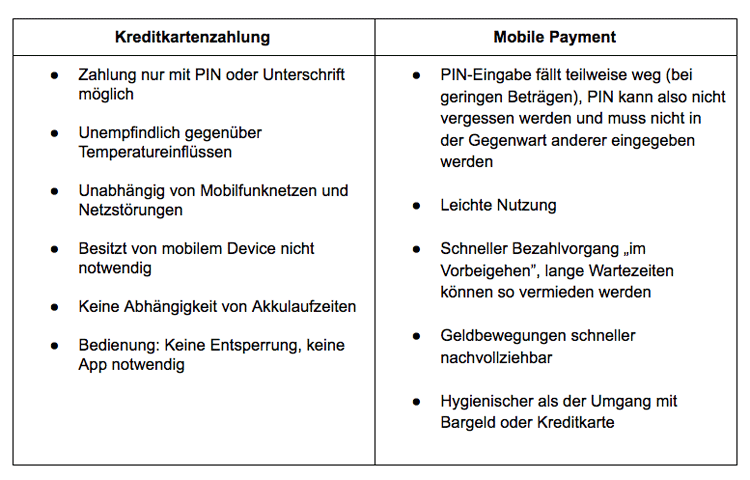

Vergleicht man Kreditkarte und mobiles Bezahlen miteinander, so fallen vielen Menschen rein oberflächlich betrachtet kaum Unterschiede auf. Welche Vorteile haben die beiden Verfahren?

Vor- und Nachteile von Kreditkartenzahlung und Mobile Payments

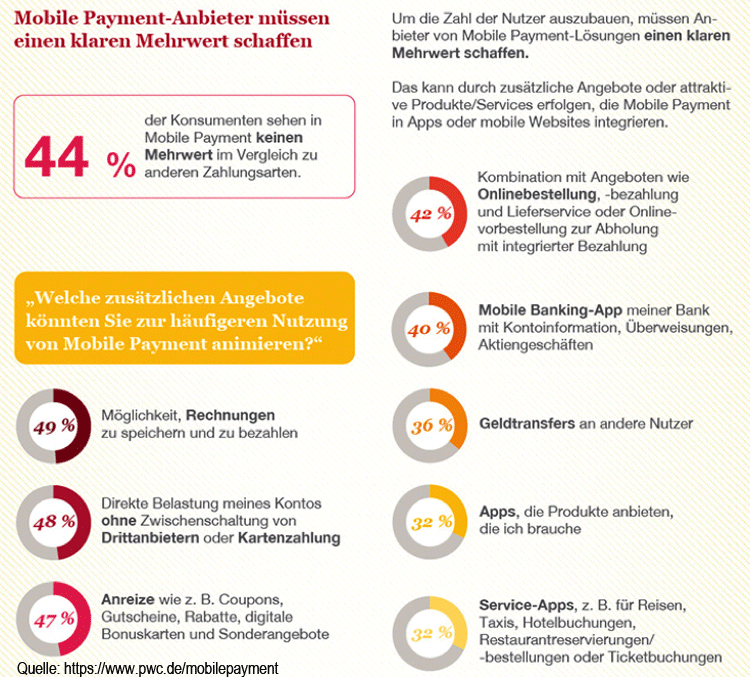

Die mobile Bezahlmethode ist derzeit wie eine Kreditkarte nutzbar. Doch zukünftig werden von den Anbietern immer neue Funktionen und Features angedacht, um Mobile Payment attraktiver zu machen. Bleiben natürlich noch die anderen Hürden, wie beispielsweise die verbreitete Angst vor Datenverlust durch Sicherheitslücken.

Muss ich als Geschäftsbetreiber mobiles Bezahlen anbieten?

Die Antwort ist einfach: Nichts muss, alles kann. Doch wer sich neuen Handelstrends nicht öffnet, kann auf Dauer Nachteile gegenüber Mitbewerbern riskieren, die neue Wege gehen. Ja, auch in Zukunft wird „Bares“ noch „Wahres“ bleiben, denn laut dem Zukunftsinstitut gibt es Fünf Szenarien zur Zukunft des Bezahlens. Schon allein aufgrund seiner Anonymität wird es attraktiv bleiben.

Doch wie oben bereits erwähnt wird ebenso deutlich: Auf taube Ohren stößt die Möglichkeit des mobilen Bezahlens nicht. Das Potenzial ist da. Zählt man nun die Möglichkeiten hinzu, die Mobile Payment durch zusätzliche Services attraktiver machen kann – die sogar gewünscht sind – kann diese Zahlungsmethode Mehrwerte bieten, bei denen die „alten“ Zahlungsarten nicht mithalten können. Ein klarer Vorteil, wer hier frühzeitig an Bord ist und seinen Kunden alle Möglichkeiten bieten kann.

Mobile Payment muss mehr können als nur zu bezahlen.

Anbieter arbeiten bereits daran, Mobile-Payment-Lösungen nach den Wünschen ihrer Kunden auszubauen. Diese möchten einen Standard, der beispielsweise Services wie Rechnungsspeicherung, Anreize wie Rabatte und Gutscheine oder Banking-Funktionen enthält.

Warum Banken große Player in Sachen Mobile Payment werden können

Es gibt bereits Bankanbieter, die das Thema Mobiles Bezahlen umgesetzt haben. Vorreiter ist die Deutsche Bank, die das Mobile Payment in die gängige Banking-App integriert hat. Das Bezahlen funktioniert hier per Android-App in Kombination mit einer MasterCard der Deutschen Bank. Kunden können an NFC-Terminals in allen Geschäften bezahlen, die diese Kreditkarte akzeptieren. Bereits jetzt können 80.000 kontaktlose Kartenterminals mobil genutzt und an über 200.000 Akzeptanzstellen per mobilem Device bezahlt werden.

Auch die Postbank hat das Mobile Payment für sich entdeckt. Hierfür benötigt der Verbraucher eine Postbank-Visa-Card. Giro- und Kreditkarten, die NFC unterstützen, sind an einem NFC-Logo auf der Vorderseite der jeweiligen Karte erkennbar. Mittlerweile unterstützen 55 Banken weltweit das mobile Bezahlen.

Banken und Sparkassen genießen bei den Konsumenten das höchste Vertrauen (56 Prozent). Eigentlich eine gute Kombination, bedenkt man die „German Angst“ und die Voraussetzung einer hohen Sicherheit in Sachen Mobile Payment.

Sicherheit und Datenschutz sind den Deutschen wichtig bei Mobile Payment.

Auch das Mobile Banking, Onlinebanking generell, ist beliebt – und viel wichtiger: Es ist akzeptiert und wird genutzt. Nicht vergessen werden darf darüber hinaus, dass Banken durch ihre Anzahl von Kunden eine hohe, wenn nicht die höchste Reichweite haben. Deshalb scheint es eine logische Folgerung, dass gerade der Bankensektor im Mobile Payment einen nachhaltigen Einstieg finden kann.

Wichtig ist der klare Mehrwert, der geschaffen werden muss, damit sich das mobile Bezahlen von der Nutzung der Kreditkarte abhebt. Möglichkeiten gibt es viele:

- Mobile-Banking-App, in der auch Kontoinformationen, Überweisungen usw. eingesehen bzw. getätigt werden können.

- Kombination mit Onlinebestellungen und -bezahlung.

- Lieferservices.

- Vorbestellung zur Abholung (Click&Reserve).

- Verknüpfung mit anderen relevanten Apps.

- Serviceangebote wie Reservierungen im Restaurant, Ticketbuchungen usw.

Fazit: Mobile Payment hat Potential

Es ist durchaus nicht so, dass die Deutschen nicht mobil bezahlen wollen. Gerade Einzelhändler, deren Existenzen bedroht erscheinen, sollten auf keine Bezahlform verzichten. Auch wenn das ein paar Prozent bei der Marge abnimmt, so ist es immer noch günstiger als den Kunden ohne Einkauf ziehen zu lassen.

Das Potenzial für die Akzeptanz in Deutschland ist da. Wenn die Anbieter sich auf die Kundenwünsche einstellen, können sie das Mobile Payment in Deutschland entschieden vorantreiben. Dazu müssen vor allem Sicherheitsbedenken ausgeräumt und Mehrwerte geboten werden. Auch der händlerübergreifende, einheitliche technologische Standard muss her. Denn sonst sieht der Verbraucher den Wald vor lauter Bäumen auf dem Markt vorhandener Mobile-Payment-Lösungen nicht mehr. Beste Chancen, hier eine Vorreiterrolle einzunehmen, haben die Banken. Werden Sie sie ergreifen?