Finanzinstitute stellen sich der Digitalisierung und die Onlinedienstleistung ist ähnlich wie in der Filiale. Bankkunden erwarten heute aber nicht nur digitalisierte Prozesse, sondern ein nahtloses digitales Kundenerlebnis. Open Banking wird zum strategischen Erfolgsfaktor für digitale Geschäftsmodelle.

Open Banking ist ein strategischer Erfolgsfaktor für digitale Geschäftsmodelle der Banken und Sparkassen

Früher waren Banken ähnlich einer mittelalterlichen Festung aufgebaut. Die Informationen blieben bei den Instituten allein. Der Fokus der Angebote lag auf den Produkten und Dienstleistungen der Bank. Die persönliche Finanzverwaltung richtete sich nach den Öffnungszeiten der Filialen. Die Gesellschaft ist aber längst im digitalen Zeitalter angekommen. Mobile Geräte sind ständige Begleiter. Diese haben Bankkunden daran gewöhnt, nahtlos von Information zu Information zu gelangen. So konsumieren sie dank offenen Marktplätzen von Tech-Giganten in einem „One-Stop-Shop“ unterschiedlichste Angebote. Insbesondere die Generation Y und Millennials, die zukünftigen Kunden also, bringen ein Selbstverständnis eines offenen Zugangs zu ihrem digitalen Umfeld mit und erwarten es von allen Dienstleistungen. Auch von Bankangeboten.

Die Digitalisierung ist ein „alter Hut“

Mobile Banking ist heute bei den meisten Bankhäusern etabliert. Aktuell wird rund alle 30 Sekunden eine Transaktion über eine mobile App ausgelöst. Laut einer Studie des Datenspezialisten CACI verdoppelt sich die Anzahl mobiler Banktransaktionen bis 2020. Die Mobile Banking Angebote beschränken sich aber nach wie vor hauptsächlich auf traditionelle Dienstleistungen. Innovative Geschäftsmodelle, Digital Business und Open Banking sind schon seit einigen Jahren auf dem Radar der Entscheidungsträger der Finanzinstitute. Regulierungen wie PSD2 verleihen der Umsetzung solcher Modelle weitere Brisanz. Sie erfordern beispielsweise, Kontoinformationen lizenzierten Drittanbietern zur Verfügung zu stellen, sowie die Bereitstellung sicherer Zugänge zur Initiierung von Zahlungsaufträgen. Banken, die Ideen für neue Geschäftsmodelle realisieren, können solche Regulierungen und Marktentwicklungen als Chance nutzen, um ihr Finanz-Ökosystem zu öffnen. Mit innovativen Angeboten können sie die gestiegenen Kundenansprüche decken.

APIs geben Banken eine neue Form

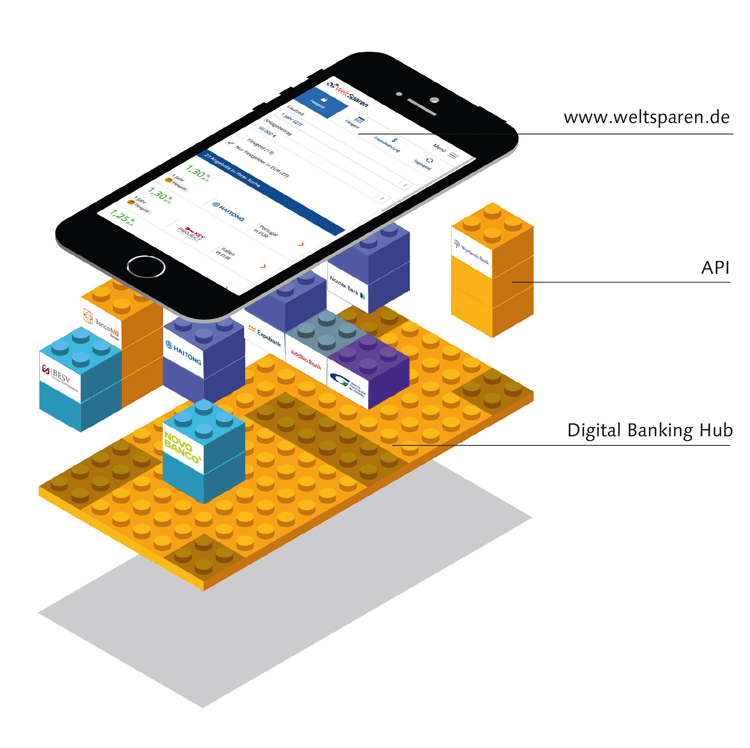

FinTechs sind Realität und bieten primär Finanzdienstleistungen an, welche „nahe an der Kundenbeziehung“ sind. Banken können sich dieser Realität verschließen, oder aber aktiv FinTechs in ihre digitale Plattform integrieren. So gestalten sie ihr Angebot für ihre Kunden attraktiver und stärken entsprechend die Kundenbeziehung. Standardisierte Schnittstellen, sogenannte Public APIs (Application Programming Interfaces), sind hier das technologische Stichwort. Bildlich gesprochen können via APIs Dienstleistungen von FinTechs und weiteren Partnern wie Legosteine in die digitale Plattform der Bank integriert werden.

Weltsparen.de macht es vor: Auf seiner eigenen digitalen Infrastruktur baut der Dienstleister über APIs diverse Services von FinTechs zu einem Rundum-Angebot auf.

Die Markteinführungszeit ist kurz. Die Risiken sind gering. Diejenigen, die bereits auf einem Legosteinchen standen, wissen, wie robust sie sind. Auch APIs weisen digital eine stabile Fläche auf, die dank modernen Autorisierungs- und Authentifizierungsverfahren gegen Angriffe von außen «gehärtet» ist. Das heißt, dass sensible Informationen vor Schadangriffen gesichert sind. Unterstützen die Entscheidungsträger in Banken zudem eine „fail fast, succeed faster“-Philosophie, können Produkte schnell eingeführt und erprobt werden. Solche, die nicht fruchten, können kurzerhand wieder auf Eis gelegt werden. Banken bauen sich so ein agiles Dienstleistungsangebot. In der sich immer schneller drehenden Welt ist das ein wichtiges Kriterium für den Wettbewerbsvorteil.

Rundumsicht dank Integration

Einen weiteren Wettbewerbsvorteil bieten die vom Kunden freigegebenen Informationen. Jede Transaktion generiert Daten. Wenn Banken Lösungen von FinTechs in ihre digitalen Plattformen betten, erhalten sie über diese Integration Informationen. Ihre Analyse gibt allgemeine Trends und persönliche Bedürfnisse preis. Die Daten gewähren eine 360-Grad-Sicht auf den Kunden. Finanzinstitute können darauf basierend dem Kunden personalisierte Angebote machen – on- und offline. Das Vertrauen wird entsprechend vertieft, was eine langfristige Kundenbeziehung bedeutet.

Apropos Plastiksteinchen …

Auch Lego hat sein Geschäftsmodell dank digitaler Infrastruktur geöffnet, um den Erfolg auf die nächste Stufe zu bringen. Das Unternehmen hat sein Kerngeschäft, die Produktion der Bausteine, dank Industrie 4.0 größtenteils automatisiert. Durch Kooperationen mit Filmproduktionen kreiert Lego bestseller-Serien zu Hollywood-Blockbustern. Der Spielzeughersteller betrachtet die Digitalisierung aber auch als Möglichkeit, das Kerngeschäft auszuweiten und erweiterte Spielerlebnisse zu schaffen. So entwickelt er Computerspiele, dreht 3D-Spielfilme und arbeitet über ein soziales Netz für Kinder an Virtual- und Augmented-Reality-Erlebnissen. Mit dieser Bandbreite an off- und online Produkten rettete sich das Unternehmen 2004 vor dem Bankrott und steigerte seinen Umsatz in der Zwischenzeit sogar um den Faktor vier. Offenheit kann bei einem traditionellen Kerngeschäft enormes Wachstumspotenzial schaffen.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.