Auch im Banking zieht die Individualisierung ein. Kunden wünschen maßgeschneiderte Services und Digital Banking Plattformen können diese liefern. Diese kann ein Geldhaus selber entwickeln oder als Komplettlösung einkaufen.

Digital Banking Plattformen können dazu beitragen, Kunden individuelles Bankingerlebnis zu bieten.

Individualisierung bedeutet Freiheit. In vielen Lebensbereichen erleben wir seit einigen Jahren einen Trend hin zur individuellen Ausgestaltung der Produkte. Bislang zeigt sich dies besonders stark bei Markenherstellern der Konsumgüterindustrie. Bei Anbietern wie MyMuesli oder Chocri basiert sogar das Geschäftsprinzip auf Individualisierung. Die Kunden können sich ihr Müsli bzw. ihre Schokolade nach ihren Vorlieben zusammenstellen und liefern lassen. Beispiele in anderen Branchen sind Adidas, Coca Cola und Nivea. Von selbst gestalteten Sportschuhen über mit dem eigenen Namen versehene Erfrischungsgetränke bis hin zu Hautcreme-Dosen mit eigenem Fotoaufdruck ist vieles erhältlich.

Mit den fortschreitenden technischen Möglichkeiten zeichnet sich diese Entwicklung auch bei Websites ab. Gemäß einer Studie (vgl. e-commerce Magazin, 2017) wird spätestens im Jahr 2025 jeder Verbraucher nur noch individualisierte Internetseiten aufrufen. Demnach gehen 78 Prozent der befragten Entscheider davon aus, dass durch personalisierte Werbung Produkte und Dienstleistungen erneut gekauft werden. 74 Prozent der Verbraucher, so die Umfrage, lassen sich dadurch auch zum Kauf von Produkten und Dienstleistungen animieren, die sie zuvor noch nie erworben haben.

Individuelle Bank-Produkte auf dem Vormarsch

Aktuell stehen wir im Banking am Beginn der Individualisierung. Bei Produkten und Services wird nach Potenzialen gesucht, um die Angebote noch besser auf die Kunden zuzuschneiden. Auf der anderen Seite soll jedoch auch der Kunde Produkte und Services nach seinen Wünschen anpassen können. Besonders das Online-Banking, welches im digitalen Zeitalter eine zentrale Rolle in der Kunden-Bank-Beziehung einnimmt, ist davon betroffen. Die digitale Individualisierung bietet einer Bank außerdem eine gute Möglichkeit, sich von den oftmals einheitlichen Online-Banking-Portalen des Wettbewerbs abzugrenzen. Wir von PPI sehen enormes Potenzial wenn es darum geht, die Angebote auf allen Endgeräten zu individualisieren – unabhängig davon, ob es sich um Desktop, Mobiles oder Wearables handelt.

Dabei sind die Möglichkeiten bereits heute mannigfaltig. On-Site-Personalisierung beispielsweise liefert Websites mit individuellem Content aus, welcher auf Basis von Webanalyse und CRM-Daten automatisch selektiert wird. Ebenso die In-App-Personalisierung, die mittels der mobil bereitstehenden Technik wie Geolocation dem Kunden lokale Angebote anzeigen kann. So wird einem Kunden mittels Push-Mitteilung ein Konsumentenkredit angeboten, während er sich in einem Elektroeinzelhandel aufhält. Als letztes Beispiel sei hier die personalisierte User-Experience genannt. In diesem Bereich können Funktionen sowohl durch die Bank, als auch durch den Kunden, eingeblendet oder ausgeblendet werden. Für das Kreditinstitut ist dies beispielsweise bei einer Unterscheidung zwischen Wealth- und Retail-Kunden interessant.

Personalisiertes Banking mit Widgets

Letzteres kann technisch über sogenannte „Widgets“ gelöst werden. Widgets sind Kleinstanwendungen. Sie greifen auf andere Systeme und technische Services zu. Dadurch können sie im Frontend recht einfach und flexibel eingesetzt und so anpasst werden, dass unterschiedliche Endgeräte mit ihnen ausgestattet werden können. Die Bank kann ihr Angebot an Services und Funktionen auf spezielle Zielgruppen zuschneiden, sodass beide zwar dieselbe Seite, jedoch unterschiedlichen Content ausgeliefert bekommen. Der Kunde wählt, welche der Widgets, die ihm angezeigt werden, er aktivieren und wie er sie anordnen will. Individualisierungsmöglichkeiten, unter anderem durch den Einsatz von Widgets, werden von vielen Anbietern sogenannter Digital Banking Plattformen angeboten und gehören dabei mittlerweile zum Standard. Dies zeigen die Untersuchungsergebnisse der aktuellen Marktstudie „Digitale Banking Plattformen – Modernes Banking gestalten“.

Eine Plattform für alle Lösungen

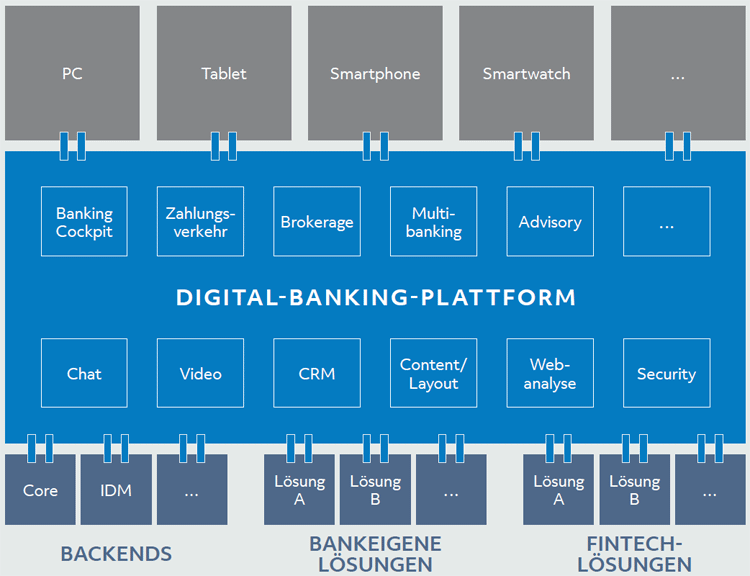

Um den aufgeführten Anforderungen gerecht zu werden, können digitale Banking-Plattformen zum Einsatz kommen. Darüber kann der Kunde seine Bankgeschäfte geräteunabhängig und kanalübergreifend abwickeln. Features wie Co-Browsing, Videochat, Advisory und Brokerage werden bereitgestellt. Nichtsdestotrotz ist die Plattform dank moderner Schnittstellen (APIs) offen für die Einbindung innovativer Fintech-Lösungen und Eigenentwicklungen der Banken. Da diese Plattformen in eine Vielzahl der bestehenden Banksysteme integriert werden müssen, sind sie in ihrem Aufbau und Umfang sehr komplex. Ihre Entwicklung erfordert nicht nur eine Menge Knowhow, sondern ist zeit- und ressourcenintensiv. Dies können vor dem Hintergrund regulatorischer sowie weiterer Anforderungen aktuell nicht alle Banken darstellen.

Über eine Digital Banking Plattform kann die Bank Services wie Brokerage oder Advisory integrieren und über die gewünschten Endgeräte dem Kunden anbieten. Die Einbindung von Chat, Multibanking und anderen Funktionen erfolgt über Schnittstellen (APIs).

Vor diesem Hintergrund muss eine Bank ihre Ressourcen besonders überlegt einsetzen. Dies bringt sie häufig zu einer „Make-or-Buy“-Entscheidung. Auf der einen Seite sind die Entscheider meist bestrebt, die Umsetzung von den eigenen Mitarbeitern durchführen zu lassen und so die internen Kompetenzen zu nutzen und zu stärken. Auf der anderen Seite mangelt es teilweise an dem spezifischen Knowhow und ausreichenden Kapazitäten.

Um eine qualifizierte Entscheidung treffen zu können, müssen unterschiedliche Aspekte gegeneinander abgewogen werden. Dazu zählen insbesondere Qualität, Zeit, Kapazität, Kapitalbedarf, Risiko, Image und Flexibilität.

Selbst ist die Bank

Zu den Vorteilen der Make-Variante zählt, dass die Qualität den eigenen Anforderungen unterliegt, das Knowhow intern gehalten oder aufgebaut werden kann, es wird eine maximale Wertschöpfung erreicht und die Qualitätssicherung eigenständig gewährleistet. Außerdem ist das Unternehmen in fast allen Bereichen unabhängiger, es riskiert keine fremdverschuldeten Imageschäden, die Beschäftigung wirkt sich positiv auf die eigene Kapazitätsauslastung aus und die Geheimhaltung kann bestmöglich sichergestellt werden.

Gleichzeitig dürfen die Nachteile nicht außer Acht gelassen werden. Dazu zählen die notwendige Ressourcenbindung und oftmals ein notwendiger Knowhow-Aufbau, welcher zunächst Zeit und Geld in Anspruch nimmt.

Einkaufen und auf Kernkompetenzen fokussieren

Dem gegenüber steht die Buy-Variante. Für diese spricht in erster Linie der Zeitfaktor mit kürzerer Time-to-Market-Dauer. Durch die Nutzung externer Kapazitäten kann sich die Bank mit ihren eigenen Ressourcen auf wichtige regulatorische Projekte fokussieren ohne das Tempo bei der digitalen Agenda zu verlieren. Die Anbieter sind in der Regel stark spezialisiert und bringen ein weitreichendes Knowhow mit.

Die Nachteile einer Buy-Entscheidung liegen häufig in der Abhängigkeit gegenüber dem Lieferanten und geringeren Möglichkeiten zur Einflussnahme. Dies betrifft besonders die Weiterentwicklung sowie die Qualität. Bei der Softwareauswahl ist daher stark auf die Erfahrungen und die Reputation des Herstellers aber auch auf deren Arbeitsweise und mögliche Zertifizierungen zu achten.

Digital-Banking-Studie liefert Entscheidungshilfe

Die in diesem Beitrag geschilderten Themen betreffen alle Bankhäuser gleichermaßen. Dies hat uns von PPI dazu bewogen, die Studie „Digitale Banking Plattformen – Modernes Banking gestalten“ durchzuführen. In dieser haben wir uns mit den Software-Lösungen von Anbietern digitaler Banking-Plattformen im deutschsprachigen Raum beschäftigt. Die Studie zeigt, dass alle teilnehmenden Unternehmen gute Lösungen für die Banken bereithalten. Sie enthält auch weitere Informationen über die Individualisierungsmöglichkeiten, welche die angebotenen Lösungen mitbringen. Die Ergebnisse machen allerdings auch Unterschiede zwischen den Anbietern deutlich und zeigen die unterschiedlichen Schwerpunkte der Software-Lösungen auf.

Zur Studie

Für die Studie „Digitale Banking Plattformen – Modernes Banking gestalten“ wurden sieben Hersteller entsprechender Plattformen mit einem umfangreichen Fragenkatalog befragt. Die Ergebnisse zeigen Unterschiede und Trends bei den Softwareanbietern im Hinblick auf fachliche und technische Aspekte. Sie kann hier bezogen werden.

Timo Scharff

Timo Scharff ist Consultant bei der auf Banken und Versicherungen spezialisierten Unternehmensberatung PPI AG. Er ist Experte im Bereich „Digital Banking“ und unterstützt Banken bei der Konzeption sowie Umsetzung digitaler Service. Er kennt das Marktumfeld und ist Mitautor der Studie „Digitale Banking Plattformen“.

Florian Hartmann

Florian Hartmann – Consultant bei PPI – ist Co-Autor des Beitrags. Als Experte im Digital Banking berät er Banken bei der Konzeption und Weiterentwicklung digitaler Service und Transaktions-Plattformen. Er ist Mitautor der Studie „Digitale Banking Plattformen“ und beobachtet das Marktgeschehen rund um digitale Banking-Lösungen.