Umwelt, Soziales, Unternehmensführung – diese drei Kriterien werden für institutionelle Kapitalanleger immer wichtiger. Der Finanzsektor kann ein erfolgreicher Hebel beim Erreichen der Klima- und Entwicklungsziele der EU-Kommission sein.

Die Bedeutung von ESG-Kriterien für institutionelle Anleger nimmt zu.

Das Thema Nachhaltigkeit ist längst im Finanzsektor angekommen. Doch was bedeutet das genau? Mit den 17 Sustainable Development Goals der Vereinten Nationen besteht seit 2016 ein globaler Handlungsrahmen, der auch der Privatwirtschaft als Richtschnur dienen kann. So verbergen sich hinter den 17 anschaulichen Zielen 169 Unterziele, die von konkreten Zielgrößen beispielsweise in der Armutsbekämpfung bis zu gemeinsamen Bekenntnissen reichen, wie etwa zum Schaffen von bezahlbarem Wohnraum und zugänglichen Verkehrssystemen in Städten. Allen Zielen gemein ist, dass für ihr Erreichen eine grundlegende Transformation erforderlich ist.

Bei diesem Wandel ist das Finanzsystem von zentraler Bedeutung, denn wenn Entwicklungsziele erreicht werden sollen, können Kapitalströme eine besondere Hebel- und Lenkungswirkung entfalten. In Europa hat die EU-Kommission die Weichen dazu gestellt und eine Sustainable-Finance-Strategie auf den Weg gebracht. Das Ziel: Umwelt-, Sozial- und Governance-Erwägungen (ESG) in Investitionsentscheidungen im Finanzsektor zu integrieren und so langfristige Investitionen in nachhaltige wirtschaftliche Aktivitäten und Projekte zu mobilisieren.

Gestaltungsmöglichkeiten für institutionelle Anleger

Als Anbieter von Kapital besitzen gerade institutionelle Investoren durch ihr Anlagevolumen, ihren langfristigen Anlagehorizont und ihre treuhänderische Pflicht eine besondere Verantwortung. Denn wenn sie ihr Kapital für die ökologische und sozial nachhaltige Wertschöpfung einsetzen, tragen sie mittelbar zum Erreichen der globalen Ziele bei. Immer mehr Investoren integrieren daher ökologische, soziale und Governance-Aspekte in die Entscheidungen im Kapitalanlageprozess.

Einerseits geschieht dies über Ausschlusskriterien. Anleger definieren, in welche kontroversen Branchen und Geschäftsbereiche nicht investiert werden soll. Andererseits berücksichtigen Investoren ESG-Kriterien in der Titelselektion sowie dem Portfolio- und Risikomanagement. Diese überwiegend nichtfinanziellen Kennzahlen geben beispielsweise Aufschluss darüber, wie hoch die Treibhausgasemissionen eines Unternehmens sind, wie energieeffizient die Produktionsprozesse ablaufen oder wie unabhängig etwa der Aufsichtsrat als Kontrollgremium agiert. Auch das aktive Engagement als Eigentümer gewinnt an Bedeutung und auf internationaler Ebene formieren sich zunehmend investorengeführte Initiativen, die insbesondere Klimathemen aktiv beeinflussen wollen.

Verschiebung von Risiken

Befragt man internationale Akteure aus Wirtschaft, Wissenschaft und Zivilgesellschaft, stehen ebenjene umweltbezogenen Risiken – wie Klimawandel, Naturkatastrophen, anhaltende Hitze- oder Dürreperioden – hinsichtlich ihrer Eintrittswahrscheinlichkeit und den drohenden Auswirkungen seit einigen Jahren deutlich vor klassischen Finanzrisiken wie Inflation, Deflation oder Preisblasen in Asset-Klassen. Dies zeigt die jährliche Studie des Weltwirtschaftsforums regelmäßig.

Der Fokus des EU-Vorhabens lag daher zunächst auf Umweltrisiken. Herzstück ist die sogenannte EU-Taxonomie, die als einheitlicher Bezugspunkt zur Identifikation und Klassifizierung nachhaltiger ökonomischer Aktivitäten dienen soll und die Ende 2020 erwartet wird. Ein weiterer Baustein sind Transparenz- und Offenlegungspflichten für ESG-Themen für Unternehmen, denn vielfach mangelt es noch an aktuellen und vergleichbaren Datengrundlagen, die von Finanzmarktteilnehmern genutzt werden können.

ESG-Fonds auf dem Vormarsch

Von den rund 180 Asset-Management-Gesellschaften in Europa, die Publikumsfonds für Aktien der Eurozone anbieten, hat knapp jede dritte eine nachhaltige Strategie im Angebot, die Ausschlusskriterien anwendet oder ESG-Kriterien in die Selektion integriert, wie monatliche Analysen des Absolut Ranking zeigen. Dass Investoren ESG-Aspekte zunehmend nachfragen, zeigt ein Blick auf die geschätzten Mittelflüsse der letzten drei Jahre bis Juli 2020.

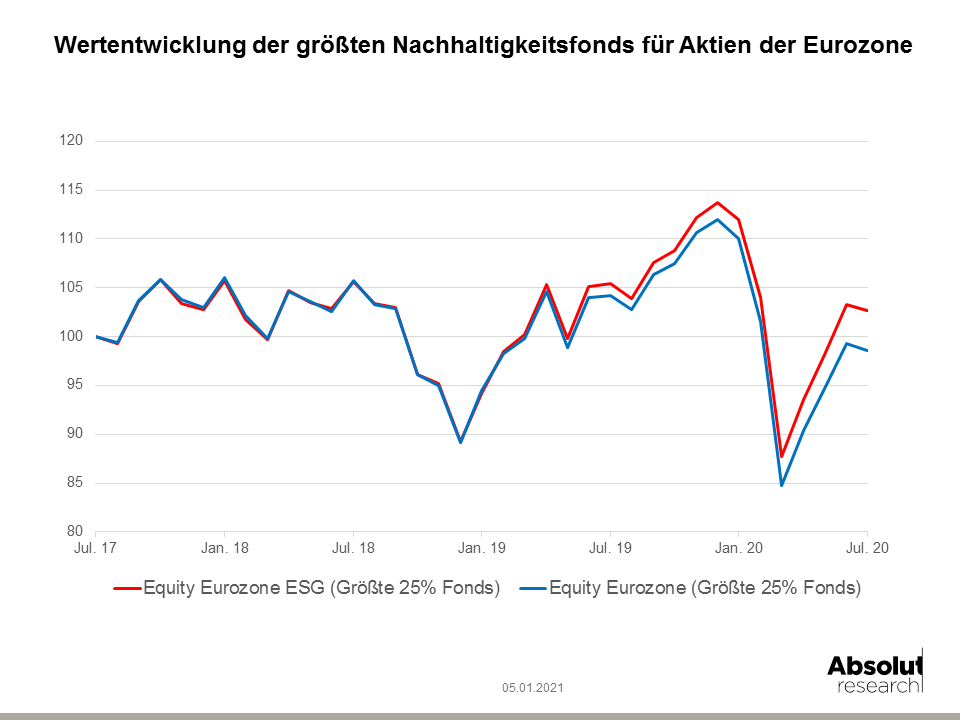

Die Wertentwicklung der größten Nachhaltigkeitsfonds für Aktien der Eurozone.

Während die oberen 25 Prozent der größten herkömmlichen Fonds für Eurozone-Aktien rund 8,9 Milliarden Euro an Abflüssen hinnehmen mussten, flossen in die oberen 25 Prozent der größten Nachhaltigkeitsfonds über 1,5 Milliarden Euro frische Gelder. Der Vergleich zwischen beiden Gruppen zeigt auch, welchen Einfluss ein ESG-Ansatz auf das Rendite-Risiko-Profil haben kann. So konnte das obere Viertel der größten Nachhaltigkeitsfonds im selben Zeitraum im Durchschnitt eine Rendite von 0,9 Prozent pro Jahr erzielen – rund 1,4 Prozentpunkte mehr als die verglichenen traditionellen Fonds. Auch die temporären Wertverluste, etwa in der Corona-Phase in März und April 2020, fielen bei nachhaltig ausgerichteten Strategien rund 1,5 Prozentpunkte geringer aus, wie die Abbildung zeigt.

Auch wenn Aktienfonds in der Regel an Sekundärmärkten aktiv sind und damit der direkte Markteinfluss auf Unternehmen begrenzt ist, leisten Anlagestrategien, die Umwelt-, soziale und Governance-Aspekte von ihren Portfoliounternehmen einfordern und anregen, einen wichtigen qualitativen Beitrag zur Umsetzung der globalen Entwicklungsziele. Am Finanzplatz Hamburg ist hier die Research Group on Sustainable Finance der Universität Hamburg führend, die im Rahmen des FNG-Siegels für nachhaltige Geldanlagen, die qualitative Umsetzung des ESG-Ansatzes prüft und bewertet. In seiner Allokationsfunktion kann das Finanzsystem einen wichtigen Beitrag leisten, den Fokus von einer kurzfristigen Profitausrichtung auf langfristige Wertschöpfung zu verlagern – mit positiver Wirkung auch für Anleger.

Hendrik Schlimper

Hendrik Schlimper ist Redakteur und Analyst bei dem Research-Unternehmen und Fachverlag Absolut Research GmbH. Er hat Volkswirtschaftslehre hat an der Universität Hamburg und der Université Paris 1 Panthéon-Sorbonne studiert.

Der Beitrag erschien ursprünglich als Teil des Jahrbuchs 2020/21 des Vereins Finanzplatz Hamburg e.V.. Das Jahrbuch können Sie hier herunterladen.