Der Wertpapierhandel erlebt, getrieben durch die Corona-Krise und damit verbundene Börsenaktivität im ersten Halbjahr 2020, Rekordwerte. Die Erträge sind aber unter Beschuss. Neue Anbieter („Neobroker“) greifen mit Low-Cost-Angeboten und intuitiver Bedienung die Etablierten an.

Neobroker verändern den Markt im deutschen Online Brokerage.

Der Online-Wertpapierhandel bildet seit Jahrzehnten eine attraktive, provisionsbasierte Ertragssäule für die deutschen Retailbanken und speziell die Direktbanken. Getrieben durch die Corona-Krise erlebt diese Ertragssäule zur Zeit eine Hausse mit Rekordvolatilität an den Börsen und lockt neue Angreifer – sogenannte Neobroker – an, die mit Niedrigpreisangeboten und intuitiver App-Bedienung in den Markt treten und auf die attraktive Zielkundengruppe der jungen Berufstätigen zielen.

Anzahl Wertpapierdepots privater Haushalte steigt wieder

Laut der deutschen Bundesbank gab es Ende 2019 zuletzt 23,5 Millionen Wertpapierdepots, die durch private Haushalte gehalten wurden. Bis 2016 gingen diese auf 22,2 Millionen stetig zurück, sind seither aber wieder steigend. Unter der Annahme, dass eine Person im Schnitt zwei Depots besitzt, gehen wir von circa 10-12 Millionen Wertpapierbesitzern in Deutschland aus.

Im Folgenden konzentrieren wir uns auf selbständige Entscheider, sogenannte „Execution Only“, die Recherche, Auswahl, Kauf und Verkauf über das Internet und meist sogenannte „Online-Broker“ abwickeln. Wir gehen davon aus, dass rund ein Drittel der Wertpapierdepots bei Onlinebanken oder Filialbanken mit Onlinefokus gehalten werden und damit den selbstständigen Entscheidern zuzuordnen ist.

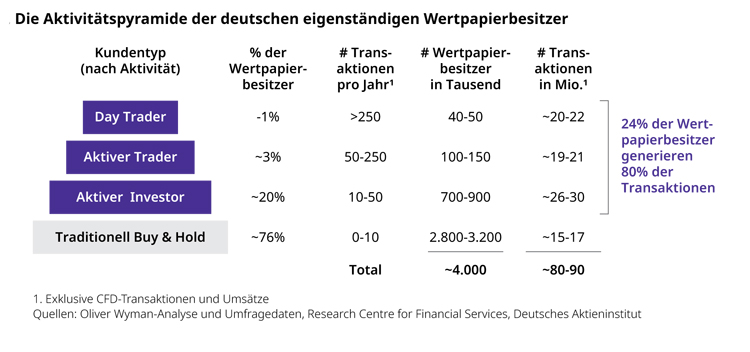

Nicht jeder Wertpapierhalter ist gleichermaßen aktiv

Das Gros der Wertpapierbesitzer zeigt ein sogenanntes „Buy & Hold“-Verhalten, d.h. einzelne Titel werden gekauft und über eine längere Zeit gehalten. Wir schätzen, dass lediglich ein Viertel der deutschen Wertpapierbesitzer sich aktiver verhält und öfter als 10 Mal pro Jahr handelt.

Besonders aktive Wertpapierbesitzer, sogenannte „Day Trader“, machen mit mindestens einer Kauf- und/oder Verkaufsentscheidung je Börsentag nur ein Prozent der Wertpapierbesitzer aus. Durch ihre hohe Aktivität steht diese Gruppe aber gleichzeitig für ein Viertel aller Transaktionen und wird daher als sehr attraktiv gesehen.

Zusammengefasst heißt das, dass circa ein Viertel der Wertpapierbesitzer in Deutschland stellvertretend für vier Fünftel der Wertpapiertransaktionen steht.

Kundensegmente im deutschen Direct Brokerage.

Online-Wertpapiertransaktionen werden nachhaltig weiterwachsen

Wir gehen für 2019 von etwa 80 bis 90 Millionen Online-Wertpapiertransaktionen aus, exklusive „Contracts for Difference (CFDs)“ und erwarten, dass diese Zahl strukturell weiter steigen wird. Zwar stellt 2020 durch die Covid-19-getriebene Volatilität eine Sonderkonjunktur dar, dennoch erwarten wir, dass die Aktivität allmählich auf ein strukturelles Niveau zurückgehen wird, und sich von dort strukturell weiter mit 5 bis 7 Prozent pro Jahr steigern wird.

Dafür sprechen drei Gründe

- Erstens ist die Verlagerung von Kundenaktivität von physischen Kanälen auf digitale Kanäle noch nicht abgeschlossen.

- Zweitens sind mit den „Neobrokern“ mehrere Niedrigpreis-Angebote gestartet, die die Kundenakzeptanz erhöhen werden.

- Drittens senken Produkte wie ETF-Sparpläne oder Micro-Investing-Angebote die Eintrittsbarrieren für Kunden immer weiter ab.

Wie groß ist der Markt?

Jährlich wird mehr als 1 Milliarde Euro „nur“ für Orderprovisionen und sonstige Gebühren der Brokerage-Anbieter generiert. Für den breiten deutschen Wertpapiermarkt für Privathaushalte, also zum Beispiel inklusive den Publikumsfondsvertrieb, Anlageberatung, Finanzportfolioverwaltung, etc., gehen wir von einer jährlichen Ertragskraft von 10 Milliarden Euro aus. Das nachhaltige Wachstum der Brokerage-Anbieter und deren Anteil an den Gesamt-Wertpapier-Erlösen wird weiter steigen und den Kampf um die nächste Milliarde an Erlösen eröffnen.

Wesentliche Wettbewerber im deutschen Markt – und neue Angreifer

Im deutschen „Execution-Only“-Markt haben sich über die letzten 20 Jahre vor allem Direktbanken etabliert. Daneben gibt es eine Reihe weiterer Anbieter, die hauseigenes „Brokerage“ anbieten. Neben den etablierten Anbietern haben sich insbesondere über die letzten zwei Jahre „Start-Up“-Angreifer hervorgetan, die versuchen die etablierten Anbieter mit sehr preisgünstigen Angeboten und Fokus auf möglichst hohe Benutzerfreundlichkeit auf online und mobilen Kanälen unter Druck zu setzen. Viele dieser Anbieter bieten Wertpapiertransaktionen für „Fremdkostenpauschalen“ von €1 oder weniger. Sie finanzieren sich unter anderem durch Rückvergütungen der Börsen an die der Anbieter die Wertpapiertransaktion des Kunden „weiterleitet“.

Wie wichtig ist Kunden der Preis?

Eine Befragung unter mehr als 1.500 Teilnehmern hat ergeben, dass die meisten Kunden bei der Entscheidung für einen Onlineanbieter auf die Depotführungsgebühren achten. Dem folgt das Argument, dass der Broker gleichzeitig die Hausbank ist. Niedrige Handelsgebühren werden an drittwichtigster Stelle genannt; Marke und Reputation an vierter Stelle.

Es zeigt, wie preissensitiv der Markt ist und dass sich Wettbewerber mit einem reinen Brokerage-Angebot nicht leicht differenzieren können. Gleichzeitig gibt es auch Kundengruppen, die Wert auf Vertrauen und Seriosität legen. Somit sehen wir sowohl für Niedrigpreisangebote als auch für potenziell teurere „Rund-Um-Service-Angebote“ auch zukünftig eine Daseinsberechtigung.

Handlungsoptionen für Anbieter

Für Anbieter ist es zwingend notwendig, sich ihrer strategischen Marschroute bewusst zu sein, um die Wettbewerbsposition und ein profitables Geschäftsfeld weiterhin nachhaltig abzusichern.

Wir sehen zwei wesentliche strategische Stoßrichtungen für Anbieter:

- Eine defensive Konsolidierung mit dem Ziel, das Geschäft nicht weiter auszubauen, aber kostenschonend beizubehalten – bis hin zur Ultima Ratio – das Geschäft komplett zu veräußern und das freigesetzte Kapital für wertsteigendere Projekte einzusetzen.

- Eine Transformation mit dem Ziel, eine kritische Masse weiter auszubauen und zu steigern. Dies kann evolutionär von punktuellen Rabatten für Vieltrader über die Verbesserung des Kunden-Front-Ends (UI/UX) zur Steigerung des Benutzerkomforts hin zur Verbreiterung und Schärfung der Kundenschnittstelle gehen. Als disruptive Maßnahmen wäre weiteres anorganisches Wachstum oder internationale (EU-)Expansion denkbar. Auch die Einführung eines eigenen „Null-Euro-Angebots“, aus welchem hochsignifikante Volumina-Anstiege zu erwarten wären, wäre denkbar.

Fazit: Wertpapierhandel gewinnt an Bedeutung

Der Wertpapierhandel gewinnt an Bedeutung. Hierzulande wird der deutsche Online-Brokerage-Markt weiterhin strukturell signifikante Wachstumsraten aufweisen, eine strategische Relevanz beibehalten und Zugang zu Milliarden-Ertragspools sicherstellen.

In diesem Markt kann nur bestehen, wer Skaleneffekte und Größe besitzt und auch den Zugang zur Kundenschnittstelle besetzt. Fokus auf nur eine bestimmte Produktkategorie reicht hierbei nicht; Anbieter sollten eine breite Abdeckung der Kundenschnittstelle über Expansion in verwandte Kundengruppen und -angebote beziehungsweise eine intelligente Verzahnung mit dem restlichen Bankangebot sicherstellen.

Matthias Hübner

Matthias Hübner ist Koautor des Beitrags. Er ist Partner in der Financial Services und der Wealth & Asset Management Practice von Oliver Wyman. Er berät Banken, FinTechs und Asset Manager in Deutschland und EMEA in Strategie-, Transformations- und Wachstumsthemen.

Dr. René Fischer

Dr. René Fischer ist Koautor des Beitrags. Er ist Partner in der Financial Services und der Digital Practice von Oliver Wyman. Er berät Banken, FinTechs und Spezialinstitute in Deutschland und EMEA in Strategie-, Transformations- und Wachstumsthemen.