Die positive Entwicklung bei den weltweiten FinTech-Investitionen hat sich fortgesetzt. Einer aktuellen Studie zufolge wurde im zweiten Quartal 2021 ein neuer Rekord realisiert. Die Anzahl der FinTech-Einhörner hat sich gegenüber dem Vorjahr verdoppelt.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Das Analyseunternehmen CBInsights hat seine Analyse zur globalen Entwicklung der FinTech-Investitionen im zweiten Quartal 2021 vorgelegt. Die Studie analysiert die globalen VC-induzierten FinTech-Finanzierungen, die aktiven Investoren, die Top-Deals, wichtige Investitionstrends sowie die Unternehmensaktivitäten. FinTechs, die ausschließlich von Business Angels, Private Equity-Unternehmen oder über Fremdkapital finanziert werden, sind nicht Teil der Analyse.

Größtes Finanzierungsvolumen in FinTechs

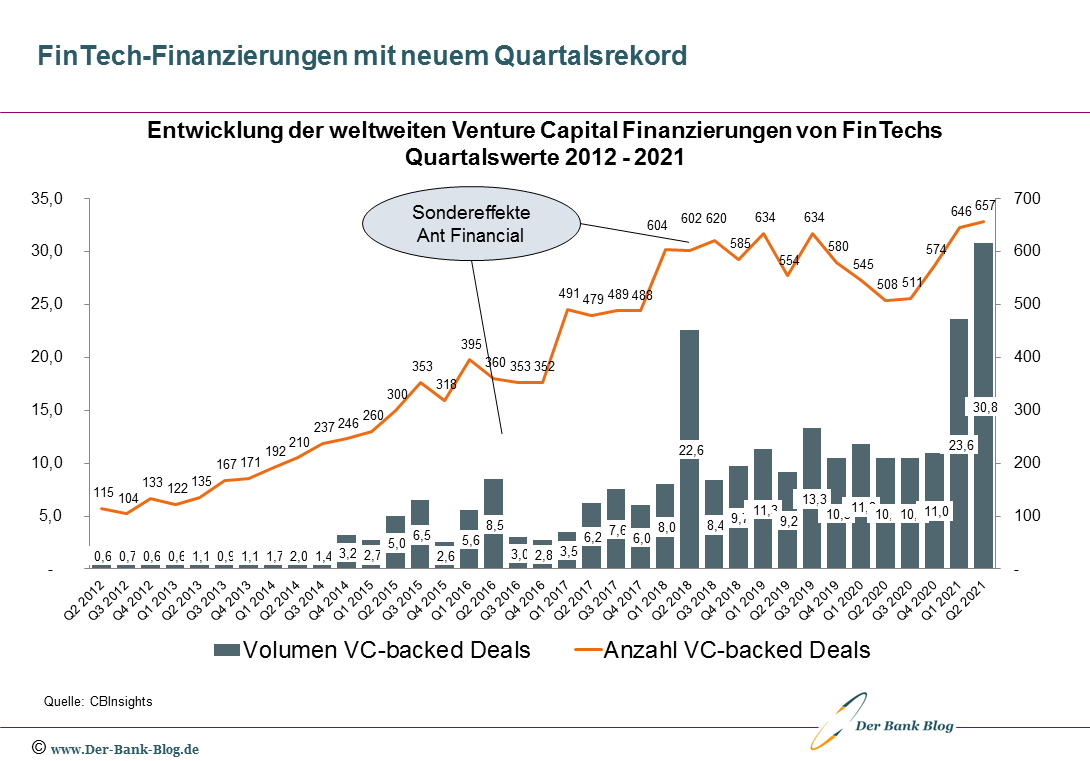

Das zweite Quartal 2021 markierte demnach ein neues Rekordquartal in Bezug auf Deals, Finanzierungen, Exits und Mega-Runden für die globale FinTech-Szene. In 657 Transaktionen haben globale VC-unterstützte FinTech-Unternehmen die 30,8 Milliarden US-Dollar aufgebracht und damit den Finanzierungsrekord des letzten Quartals um 30 Prozent überboten. Dieses beeindruckende Finanzierungswachstum wurde von einem moderaten Wachstum bei den Transaktionen von 2 Prozent gegenüber dem Vorquartal (Q/Q) und einem Anstieg von 29 Prozent gegenüber dem Vorjahr (Y/Y) begleitet.

Entwicklung der weltweiten Venture Capital Finanzierungen von FinTechs.

Die Finanzierungstätigkeit nahm in fast allen FinTech-Sektoren mit Ausnahme von Wealth Tech und Capital Markets Tech zu. Die Sektoren digitale Kreditvergabe, Banking und KMU-FinTech verzeichneten das stärkste Wachstum der Deal-Aktivitäten im Quartals-Vergleich.

Wichtige Trends bei FinTech Investitionen

Vor allem die Explosion bei Mega-Runden trieb den Finanzierungsboom an. In diesem Quartal gab es 88 dieser Deals im Wert von mehr als 100 Millionen US-Dollar. Im ersten Quartal waren es 60. Das Volumen betrug 70 Prozent der Gesamtfinanzierungen. Infolgedessen stieg die durchschnittliche Transaktionsgröße um 28 Prozent von fast 37 Millionen US-Dollar im ersten Quartal 21 auf 47 Millionen US-Dollar.

Weltweit gibt es aktuell 131 von VC unterstützte FinTech-Einhörner (Bewertung mindestens 1 Mrd. US $), die zusammen einen Gesamtwert von 516 Mrd. US $ aufweisen. Vor einem Jahr waren es noch 66 mit einem Gesamtwert von 248 Mrd. US $.

Südamerika führt das Wachstum sowohl bei der Finanzierung als auch bei der Anzahl der Transaktionen an. Die Finanzierung von FinTechs mit Sitz in Südamerika stieg um 153 Prozent im Quartalsvergleich, während die Deal-Aktivität auf dem Kontinent um 52 Prozent anstieg – der größte Anstieg unter den Regionen. Die Deal-Aktivität unterschiedlich: Im Quartalsvergleich verzeichneten Nordamerika, Südamerika und Australien Wachstum, während Asien, Europa und Afrika Deal-Rückgänge verzeichneten. Auf allen Kontinenten wurden jedoch auf breiter Front die Investitionen erhöht.

50 Prozent der Top-Deals gingen an in Europa ansässige Unternehmen, wobei der Bericht die Top-Länder und -Deals hervorhebt, einschließlich Finanzierungen an TradeRepublic, Mollie und Klarna.

Public Exits von FinTechs erreichten neue Höchststände. Im zweiten Quartal 21 gab es 19 Public Exits (einschließlich angekündigter, aber noch nicht abgeschlossener Deals) für VC-unterstützte FinTech-Unternehmen. Neben traditionellen Börsengängen wird ein beachtlicher Teil dieser Transaktionen durch SPACs (Special Purpose Acquisition Companies) repräsentiert, die für FinTechs zu einem immer beliebter werdenden Weg für den Eintritt in öffentliche Märkte geworden sind.

FinTech-Trends nach Bereichen

Payments: Zahlungsunternehmen haben im zweiten Quartal 2021 über 8 Mrd. US-Dollar gesammelt, ein Anstieg von 25 Prozent im Quartalsvergleich. Die Deal-Aktivität ging im gleichen Zeitraum um 5 Prozent auf 114 zurück. Es gab 24 Mega-Runden, die über 80 Prozent der Gesamtfinanzierung ausmachten.

Banking: Neobanken verzeichneten ein Rekordquartal. Die Transaktionsaktivität stieg um 59 Prozent im Q/Q und die Finanzierung um 43 Prozent. Es gab 16 Mega-Runden, die 68 Prozent der Gesamtförderung ausmachten.

Digitale Kreditvergabe: Die Finanzierungs- und Transaktionsaktivität für digitale Kreditunternehmen explodierte bei 126 Deals auf fast 7 Milliarden US-Dollar, was einem Q/Q-Wachstum von 76 Prozent bzw. 19 Prozent entspricht. Die Mega-Runden haben sich in diesem Quartal gegenüber dem Vorquartal auf 16 verdoppelt.

Vermögensverwaltung: Die Finanzierung ging im Quartalsvergleich um 21 Prozent auf 4,4 Mrd. US-Dollar zurück, während die Deal-Aktivität leicht zunahm. Wealth Tech verzeichnete 12 Mega-Runden – ein neuer Rekord – und machten 77 Prozent der Gesamtfinanzierung im Quartal aus.

Versicherungen: InsurTech-Finanzierungen stiegen im Quartal um 79 Prozent, während die Anzahl Deals unverändert blieb, da die Megarunden-Aktivitäten das Finanzierungswachstum unterstützten. Mega-Runden machten 66 Prozent der Gesamtfinanzierung im Quartal aus.

Kapitalmarkt-Tech: Die Transaktionsaktivität an Kapitalmarkt-FinTechs ging im Quartalsvergleich um 10 Prozent zurück, was das dritte Quartal in Folge mit einem Rückgang markiert. Nach einem Rekord-Q1’21 sank die Finanzierung um 82 Prozent auf 5,1 Mrd. USD.

KMU: FinTechs mit Fokus auf KMU hatten ein starkes Quartal. Die Finanzierung stieg um 37 Prozent auf 5,9 Mrd. USD. SMB-Deal-Aktivitäten waren die stärksten seit 5 Quartalen und stiegen um 47 Prozent im Quartalsvergleich auf 85 Deals.

Immobilien: Trotz eines Rückgangs der Transaktionen um 20 Prozent haben Mega-Runden in der Spätphase die Finanzierung auf ein 5-Quartal-Hoch getrieben. Die Finanzierung von Immobilien-FinTechs stieg um 25 Prozent im Quartalsvergleich auf 3,2 Mrd. USD.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.