Der Wandel im Zahlungsverkehr schreitet weiter voran. Einer Studie zufolge haben bargeldlose, digitale Zahlungen einen neuen Höchststand erreicht und werden weiter wachsen. Um ihre Marktposition zu verteidigen, müssen Banken reagieren.

Kaum ein Markt ist so in Bewegung wie der für Payments. Im Bank Blog finden Sie aktuelle Studien zu relevanten Entwicklungen und Trends.

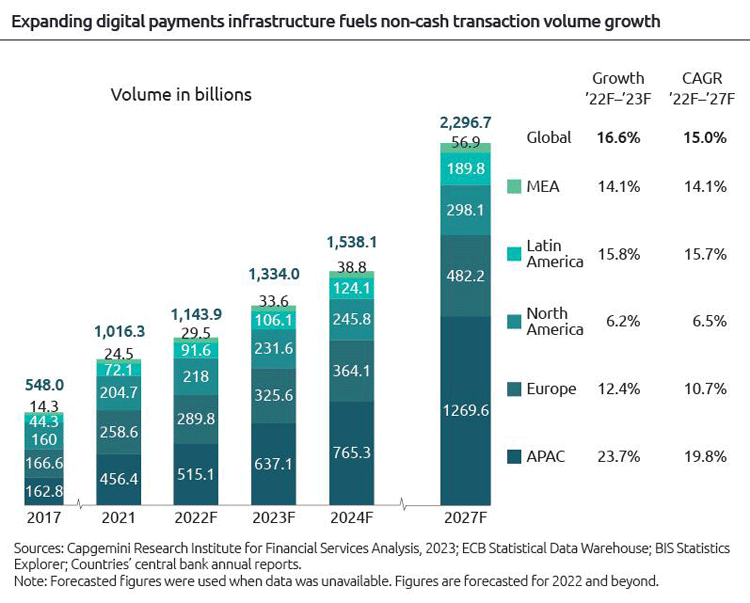

Digitales Bezahlen ist weiterhin auf dem Vormarsch. Das weltweite Volumen bargeldloser Transaktionen wird 2023 weltweit 1,3 Billionen erreichen, wie einer Studie von Capgemini zu entnehmen ist. Bis 2027 könnte dieses Volumen auf 2,3 Billionen wachsen und dabei jährlich um 15 Prozent zunehmen, in Europa um 10,7 Prozent.

Für die Studie wurden 17 Märkte (darunter auch Deutschland) untersucht. Zusätzlich wurde eine Umfrage unter über 350 Finanzführungskräften und über 100 Bankführungskräfte durchgeführt. Erfragt wurden dabei Faktoren, die den Wandel im Zahlungsverkehr vorantreiben, Erwartungen an die Banken, Zufriedenheit und Faktoren, welche die Beziehungen zu Banken beeinflussen, derzeit genutzte bankfremde Dienstleistungen, neu entstehende Zahlungsverkehrsdienstleistungen wie Echtzeit-Zahlungen und Distributed-Ledger-Technologie sowie weitere Themen.

Neue Zahlungsmethoden auf dem Vormarsch

Der Studie zufolge wird bis 2027 der Anteil neuer Zahlungsmethoden wie Sofortzahlungen, E-Geld, digitale Geldbörsen, Konto-zu-Konto-Zahlungen und QR-Code-Zahlungen auf ca. 30 Prozent des Gesamtvolumens ansteigen. Gleichzeitig wird der Anteil traditioneller bargeldloser Zahlungsmethoden wie Lastschriften, Karten und Überweisungen auf etwa 70 Prozent des gesamten bargeldlosen Transaktionsvolumens zurückgehen.

Der Ausbau der Infrastruktur für digitale Zahlungen treibt deren Wachstum.

Die rapide Entwicklung der digitalen Zahlungsinfrastruktur, einschließlich Open Banking und regulatorischer Veränderungen, hat einen signifikanten Einfluss auf die Art und Weise, wie Kunden und Unternehmen ihre Zahlungen für Waren und Dienstleistungen abwickeln.

Corporate Treasurer sind unzufrieden

Die Ergebnisse zeigen, dass über 50 Prozent der Corporate Treasurer der Auffassung sind, dass die zunehmende Globalisierung des Handels und die anhaltenden Störungen in den Lieferketten die Nachfrage nach effektiven und effizienten Cash Management Services (CMS) gesteigert haben. Ein weiteres Drittel gab an, dass die wachsenden Risiken in Geopolitik und Cybersicherheit CMS zu einem kritischen Faktor machen, während fast 30 Prozent die steigende Inflation als Grund für ihren wachsenden Bedarf an verbessertem Cash-Management nennen.

Trotz wirtschaftlicher Herausforderungen finden Unternehmen, die derzeitige CMS-Angebote für multinationale Unternehmen weitgehend unzureichend, obwohl sie im Durchschnitt mehr als 27 Bankbeziehungen pflegen, um ihre Treasury-Anforderungen zu erfüllen. Über 70 Prozent der Führungskräfte berichten von Problemen bei der Klärung von Streitigkeiten, einer unzureichenden Bewertung des Kreditrisikos und Verzögerungen oder mehrfachen Zahlungsabwicklungen.

63 Prozent der Führungskräfte geben infrastrukturelle Hürden im Zahlungsverkehr aufgrund von veralteten Systemen als größtes Hindernis für die effiziente Bereitstellung von CMS an.

Erträge im Zahlungsverkehr unter Druck

Laut Umfrage stehen nahezu 80 Prozent der traditionellen Einnahmequellen im Zahlungsverkehr unter Druck. Weltweit sind mehr als 50 Prozent der Führungskräfte im Zahlungsverkehr der Überzeugung, dass die Abwicklung von B2B-Transaktionen (Unternehmenszahlungen) höhere Margen erzielt als der private Zahlungsverkehr. Die Dienstleister müssen ihren Fokus zwischen Privat- und Geschäftszahlungen daher neu ausrichten.

Firmenkunden verlangen besseres Zahlungserlebnis

Obwohl der Zahlungsverkehr eine führende Rolle in der Digitalisierung spielt, bringt die Einhaltung lokaler, regionaler und internationaler Vorschriften, einschließlich ISO20022 und SWIFT-Initiativen für den globalen Zahlungsverkehr, finanzielle Belastungen mit sich und lässt nur begrenzten Spielraum für Investitionen in zukünftige Innovationen.

Das Wachstum des digitalen Zahlungsverkehrs in Unternehmen wird durch neue Zahlungslösungen und bedeutende Brancheninitiativen vorangetrieben. Gleichzeitig ändern sich die Erwartungen der Firmenkunden. Die Anforderungen an ein verbessertes Zahlungserlebnis werden immer lauter. 63 erwarten Prozent von ihren Banken ein Zahlungserlebnis, das dem im Einzelhandel entspricht.

Strategische Partnerschaften zwischen Banken und Unternehmen

Die umfassende digitale Transformation im Transaction Banking setzt beim Unternehmensmanagement an, wobei eine durchdachte Planung und ein gemeinsames Ziel für strukturelle Reformen von entscheidender Bedeutung sind. 67 Prozent der Bankenführungskräfte bestätigen, dass strategische Partnerschaften mit Firmenkunden das Risiko der Disintermediation, also des Herauslösens von Zahlungsdienstleistungen entlang der Wertschöpfungskette durch FinTechs und PayTechs, verringern.

57 Prozent der Führungskräfte im Zahlungsverkehr geben an, dass strategische Bankpartner aufgrund solcher Beziehungen mehr Cross- und Up-Selling-Möglichkeiten haben.

Die Studie empfiehlt Banken und Zahlungsverkehrsdienstleistern eine dreistufige Strategie zur Pflege strategischer Cash-Management-Beziehungen mit Firmenkunden:

- Die Vereinfachung des Back Office, um Innovation und Agilität zu ermöglichen,

- Die Steigerung der Effizienz der Cash-Management-Plattformen und

- Die Zusammenarbeit mit Firmenkunden auf gleicher Augenhöhe wie strategische Partner, anstatt sie wie Dienstleister zu behandeln.

Zunehmende Bedeutung von KI

Den Bankkunden ist wichtig, dass Cash-Management-Lösungen ihrer Bank steigende geopolitische und Cybersecurity-Risiken selbständig erkennen und reagieren. Zudem sollte sie künftig in der Lage sein, Risiken aus höheren Zinssätzen und Inflation so zu steuern, dass sie den Einfluss auf Gewinn und Verlust der Unternehmen so weit wie möglich reduziert.

Das steigert die Notwendigkeit robuster, digitaler Plattformen für Banken zur Optimierung ihrer Wertschöpfungskette, insbesondere im Hinblick auf Produkte und den Einsatz von Generativer KI. Nur so könnten Banken neue Ansätze, wie reifere Open-Finance- oder Robo-Treasury-Modelle für mehr Produktivität, Leistung und Rentabilität einsetzen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.