In regulierten Märkten, wie der Finanzbranche, müssen für Relevanz im Wettbewerb, kundenorientierte Lösungen angeboten werden. Kunden erwarten digitale und nutzerfreundliche Onboarding-Prozesse – neue Identifizierungslösungen müssen konventionelle dringend ablösen.

Bankkunden erwarten ein einfaches und bequemes Onboarding.

Der Finanzsektor braucht innovative Lösungen, um dem digitalen Wandel gerecht zu werden oder ihn gar mit zu gestalten. Ein großes Ziel, das bei der Suche nach neuen Kooperationen im Vordergrund steht, sind solche innovativen Lösungen, die das Serviceangebot von Banken strategisch sinnvoll ergänzen.

Nutzer von Finanzdienstleistungen, erwarten ein sicheres und flexibles Banking, das ihnen zu jeder Tages- und Nachtzeit überall zur Verfügung steht. Für Banken führt also kein Weg daran vorbei, an der Customer Experience zu feilen, um mehrwertstiftende Produkte, transparent und nutzerfreundlich, anzubieten. Die Zeit für disruptive Finanzlösungen ist reif und Deutschlands FinTechs haben sie im Gepäck.

Die Zeit für zukunftsweisende digitale Lösungen ist gekommen

Die erste, und zugleich größte Hürde, stellt der KYC-Prozess dar. In regulierten Märkten, wie etwa der Finanzbranche, müssen potentielle Kunden identifiziert werden. Und wer nicht bereit ist, konventionelle Wege der Identifizierung abzulösen und den Weg für zukunftsweisende digitale Lösungen für ein rechtssicheres Ausweisen in Echtzeit zu gehen, wird an Relevanz im Neukundengeschäft verlieren. Die Verbraucher erwarten heute von ihrer Bank einen digitalen Customer-Onboarding-Prozess, da für sie die digitale Welt die Alltagswelt darstellt. Die Vorteile liegen auf der Hand: schnelle und einfache Bedienung vom Computer oder mobilen Endgeräten aus, ohne lästige Wartezeiten oder Zeitverlust.

Zu diesem Ergebnis kommt auch die Studie „Next-Generation Client Onboarding“ der Digitalisierungsexperten von PwC. In der Studie wird die Digitalisierung des Onboarding-Prozesses bei deutschen Privat- und Geschäftskunden genauer betrachtet. Dafür hat PwC 41 Experten aus 26 Finanzinstituten gebeten, ihr Client Onboarding zu bewerten. Die größten Herausforderungen bestehen für die Studienteilnehmer darin, eine positive Customer Experience sicherzustellen – 70 Prozent der Befragten führten dies an: „Unzufriedene Kunden brechen den Anmeldeprozess ab und entscheiden sich für das Produkt eines Wettbewerbers. Die Customer Experience hat daher großen Einfluss auf die Conversion Rate.“ Als einer der größten Erfolgsfaktoren in der digitalen Onboarding Journey wird deshalb die Kontoeröffnung vom PC oder mobilen Endgerät aus, genannt. Diese muss zu jeder Zeit, sowohl zeitsparend, als auch unkompliziert für den Neukunden ablaufen.

Als eine weitere Herausforderung benennen 58 Prozent der Studienteilnehmer strenge gesetzliche Vorschriften und Regularien, die zu erfüllen seien. Neben einer nutzerfreundlichen digitalen Lösung ist die Rechtssicherheit im Bankensektor ebenfalls extrem wichtig, genauso wie die Datenqualität. Gerade in einer Branche, in der Vertrauen und Sicherheit eine der größten Faktoren für die Verbraucher spielen, darf ein hoher Digitalisierungsgrad eben nicht zu Vertrauensverlust führen.

Die nächste Ausbaustufe: Next-Generation-Onboarding

Die Herausforderung ist klar formuliert: Alle Online- und Offlinekanäle sowie Apps müssen für den Kunden zu einem Kanal verschmelzen, der von allen Endgeräten aus zugänglich ist. Die PwC-Studie hält entsprechend fest: „Sind die Onboarding-Systeme von einander getrennt, können die vorhandenen IT-Infrastruktur und die bestehenden IT-Prozesse nicht kosteneffizient angepasst werden, da die Skalierbarkeit schnell an ihre Grenzen stößt.“

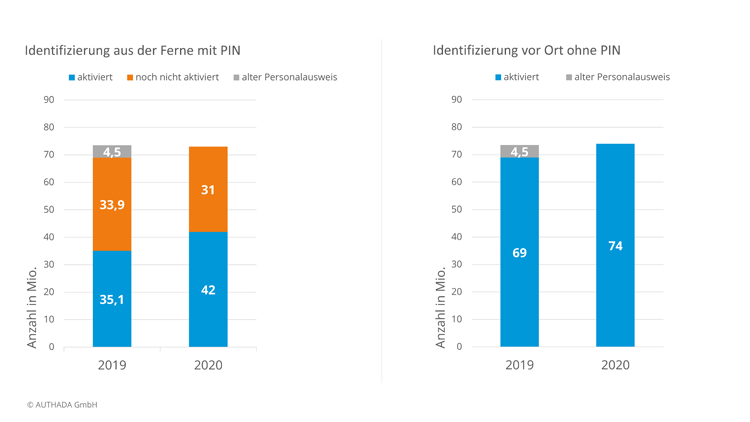

Mit dem elektronischen Personalausweis, der bereits im November 2010 eingeführt wurde, gibt es durch die Online-Ausweisfunktion bereits die perfekte Lösung für ein volldigitales, schnelles und sicheres Customer-Onboarding , das zudem eine sehr hohe Nutzerfreundlichkeit mit sich bringt: Mithilfe einer App-Lösung und einem NFC-fähigen Smartphone kann die Technologie der Ausweise genutzt werden, um die genannten Herausforderungen des Next-Generation-Onboardings zu lösen. Und zwar sowohl in der Fernidentifizierung als auch beim digitalen Identifizieren vor Ort: Direkt in einer Bankfiliale kann der Ausweis ohne PIN ausgelesen werden. Der Zeitgewinn für Verkäufer oder Berater vor Ort ist enorm und zudem ist die Datenqualität der ausgelesenen Daten sehr hoch. Schon heute bauen unter anderem die Sparkassen-Finanzgruppe und die comdirect Bank AG auf eID-Lösungen.

Nutzung des elektronischen Personalausweises als Identifizierungstool.

Die Technik dahinter ist genauso einfach wie sicher: Das Smartphone, mit seiner NFC-Schnittstelle (Near Field Communication), ist das Werkzeug zum Auslesen. Mit Hilfe von NFC wird eine Verbindung zum RFID-Chip im elektronischen Personalausweis hergestellt. Das eigentliche Auslesen des Ausweises geschieht dann durch eine App-Lösung.

Das Smartphone wird zum Kartenlesegerät und die Identifizierung mit dem Personalausweis dauert nur wenige Sekunden.

So ist ein digitaler Onboarding-Prozess umsetzbar, der für den Kunden über alle Touchpoints hinweg, medienbruchfrei funktioniert und somit sowohl die Conversion Rate maßgeblich positiv beeinflusst als auch die Customer Experience. AUTHADA bietet diese Lösungen an: digitales Identifizieren aus der Ferne und vor Ort. Beliebig integrierbar – als SDK in einer bereits bestehenden App-Lösung im Corporate Design des jeweiligen Finanzinstituts oder noch schneller integrierbar als Standalone-Variante. Zu keinem Zeitpunkt werden ausgelesene Daten auf dem Smartphone oder in der App gespeichert und sind aufgrund der Verschlüsselung auch nicht lesbar. So wird mit der App-Lösung das Identifizieren ein Prozess von wenigen Sekunden – auf höchsten Sicherheitsstandards und vollkommen rechtskonform.