Digitale Ökosysteme und Plattform-Banking gelten als wichtige strategische Option für Banken und Sparkassen, um den Zugang zum Kunden zu sichern. Die zu lösenden Herausforderungen sind beträchtlich. Die Chancen aber auch.

Offene digitale Ökosysteme für Banken und Sparkassen bergen vielfältige Chancen, sind aber auch mit Herausforderungen verbunden.

Vor drei Jahren redeten alle vom Angriff der FinTechs auf die Banken, zwei Jahre später spricht jeder über die natürliche Symbiose von FinTechs und Banken, aktuell redet jeder über Ökosysteme und Plattform-Banking. Doch was heißt das und was bedeutet es konkret in der operativen Umsetzung?

Ökosystem in der Finanzbranche – mehr als ein vernetzter Kapitalmarkt

Definiert ist ein Ökosystem laut Wikipedia durch das „Verbundene“. Es ist charakterisiert durch eine Gemeinschaft unterschiedlicher Arten, die in einem gemeinsamen Lebensraum zusammenleben. Auch wenn dies zunächst eine eher biologische Betrachtungsweise ist, beschreibt es im Grunde auch die Weiterentwicklung der Wirtschaft hin zu einer vernetzten, interdependenten Welt, getrieben durch die Digitalisierung.

In einem Ökosystem sind einzelne Ereignisse nicht trennscharf voneinander abzugrenzen. Die Entscheidung eines Subjektes in diesem Ökosystem kann Auswirkungen auf viele andere haben. Und da Entscheidungen auf Informationen basieren, ist die jederzeitige, sofortige und überall verfügbare Bereitstellung von Informationen der Nährboden für ein Ökosystem.

Diese Herleitung gilt insbesondere für den globalen Kapitalmarkt. Daher ist die Frage natürlich berechtigt, ob die Banken nicht schon immer in einem Ökosystem agiert haben. Nein, erstens sind meistens nur die Kapitalmarktabteilungen national und international vernetzt. Will man aber ein Ferienhaus in Spanien bei einer deutschen Bank finanzieren, wird es schwierig. Und zweitens war der Begriff Ökosystem bisher viel zu eng gefasst, denn ein vernetztes Ökosystem ist branchenübergreifend. Es unterscheidet nicht zwischen Kapital- und Gütermarkt. Der Kapitalmarkt ist als Enabler anderer Märkte ein Teil eines größeren Ökosystems.

Ökosystem als Kundenakquise-Strategie

Dieser Anspruch an eine digitale, verbundene Welt stellt viele Banken vor große Herausforderungen. Denn es geht nicht mehr darum, sich selbst als Spieler auf dem Finanzmarkt zu managen, sondern seine Finanzdienstleistungen möglichst komplementär in ein funktionierendes Ökosystem einzubringen. Und es steht nicht weniger auf dem Spiel als der Kontakt zum Kunden.

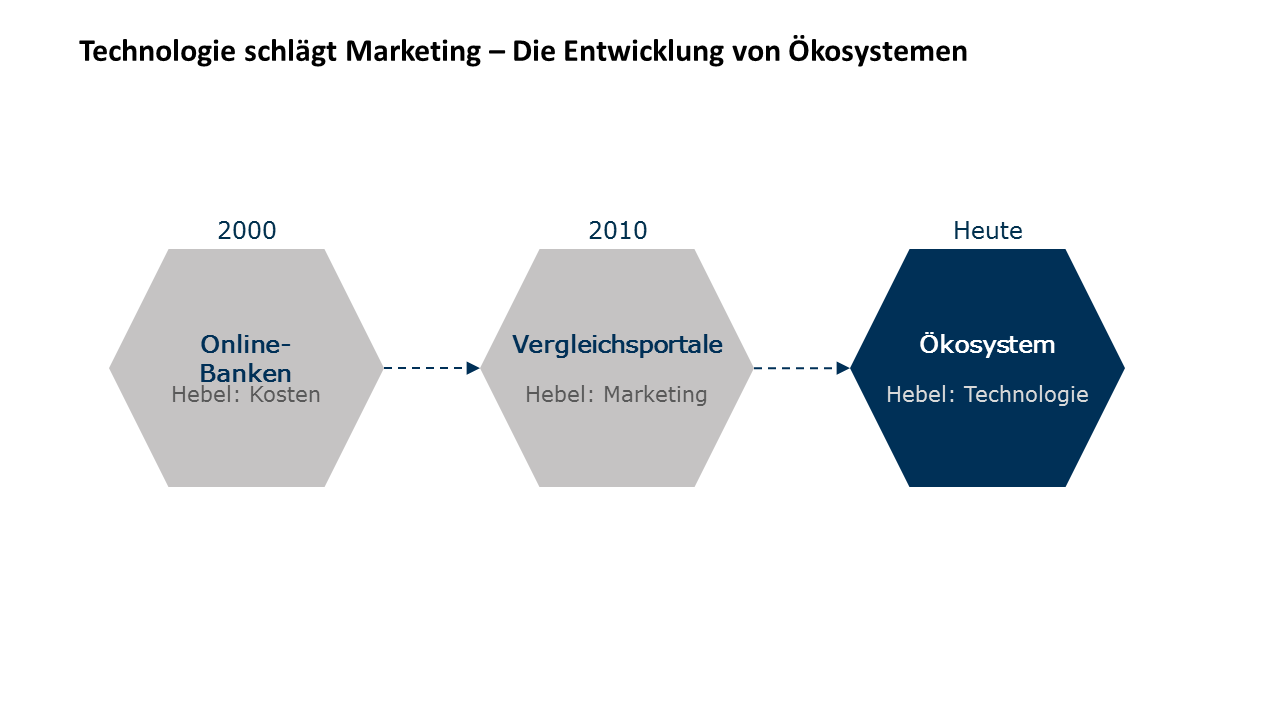

Technologie schlägt Marketing – Die Entwicklung von Ökosystemen.

Ein kleines Beispiel: Wenn Sie sich ein neues E-Bike online kaufen wollen, dann wollen Sie sich mit Akkuleistungen, Ladezeiten und Bremssystemen auseinandersetzen, aber nicht unbedingt mit einer Finanzierung, wenn Sie die EUR 3.000 nicht sofort bezahlen wollen. Diejenige Bank, die als erstes weiß, dass Sie sich ein E-Bike kaufen möchten und Ihnen ein vernünftiges Angebot zur Finanzierung ohne Aufwand für Sie macht, wird Sie höchstwahrscheinlich als Neukunden gewinnen. Doch in einem funktionierendem Ökosystem wartet man nicht mehr, bis der potentielle Neukunde einen Kreditvergleich startet oder sogar in eine Filiale kommt. In einem funktionierenden Ökosystem sollte die Finanzierung nur einen Klick weit weg vom Kauf des E-Bikes sein. Zum neuen Selbstverständnis eines Ökosystems gehört, dass die Bankdienstleistung keine ausschließliche Holschuld mehr ist, sondern eher eine Bringschuld der Bank, wenn diese Ihre Produkte weiterhin platzieren möchte. Um das zu gewährleisten, müssen sich Banken vor allem technisch in das Ökosystem integrieren, Schnittstellen zu webshops, zu Händlern und Payment Service Providern aufbauen. Andere Anbieter wie Klarna haben vorgemacht wie das funktionieren kann. Wir bezeichnen es als Aufbau eines digitalen Filialnetzes.

Diese technische Vernetzung ist zwingend notwendig, um den Erstkontakt zu potentiellen Neukunden nicht zu verlieren und die Akquisitionskosten für Neukunden gering zu halten. Nur wer seine Kunden auf Ihrer emotionalen Reise abholt, also genau dann, wenn der Kunde ein Bankprodukt benötigt, wird zukünftig mehr als nur ein Produktlieferant mit geringer Marge sein. Wer wartet, bis der potentielle Neukunde in eine rationale Suche nach einem Bankprodukt einsteigt, wird langfristig Abstriche bei der Profitabilität und Wettbewerbsfähigkeit machen müssen.

Aufbau eines digitalen Filialnetzes – allein oder mit Partnern?

Für diesen Schritt hin zu einem digitalen Filialnetz, welches am Point of Sale technisch integriert ist, benötigen die Banken eine agile und offene IT-Architektur, die modular einsetzbar ist und mit jedem Business-Case individuell implementiert werden kann.

Die Zeit für die operative Umsetzung dieser Anforderungen ist begrenzt, da es mittlerweile andere Marktteilnehmer gibt, die diese Voraussetzungen bereits mitbringen und deutlich näher an den Kunden sind als es die Banken derzeit sind. Vielen Finanzdienstleistern fällt es jedoch schwer, die parallelen Anforderungen an „run the bank“ und „change the bank“ gleichzeitig mit dem gebotenem Qualitätsanspruch umzusetzen. Deshalb gibt es zahlreiche junge FinTechs, die Ihre IT auf der grünen Wiese aufgebaut haben und eine agile und digitale DNA mitbringen, und die den Banken genau diese Innovation an der Schnittstelle zum Kunden in einem integrierten Ökosystems abnehmen.

Diesen Trend hin zum Outsourcing gewisser Teile der Wertschöpfungskette hat auch Giromatch erkannt, ein Anbieter, der einen vollautomatisierten end-to-end Prozess für die digitale Kreditvergabe am Point of Sale anbietet. Banken können mit dieser Dienstleistung neue digitale Vertriebskanäle ausprobieren und Ihren Innovationsprozess am Point of Sale außerhalb ihrer IT-legacy in einem schlanken Format umsetzen. Eine aktuelle Studie der Wirtschaftsprüfungsgesellschaft PricewaterhouseCoopers bestätigt diesen Trend und sagt sogar voraus, dass zukünftig immer mehr komplexe Geschäftsprozesse von solchen Auslagerungen betroffen sein werden. Auch der Bundesverband deutscher Banken hat zu diesem Trend bereits ein Positionspapier, an dem der Lösungsanbieter Giromatch mit einer Gruppe von FinTechs und Banken mitgewirkt hat, formuliert und fordert einheitliche Leitlinien für die Zusammenarbeit von FinTechs und Banken.

Strategische Positionierung außerhalb der eigenen Produktpalette

Zu einem für die Banken optimal ausgeschöpftem und profitablem Ökosystem gehört aber nicht nur die technische Integration ihrer originären Finanzdienstleistungen. Dies ist nur der erste Schritt, um den Zugang zu Neukunden zu erleichtern und die Akquisitionskosten zu minimieren.

Ein zweiter wichtiger Schritt beinhaltet eine strategische Komponente. Dabei geht es um nicht weniger als die Öffnung der Monetarisierungsstrategie hin zur Bedürfnisorientierung und weg von der reinen Vertriebsorientierung der hauseigenen Bankprodukte. Hierzu zählt nicht nur, im Zweifel ein Konkurrenzprodukt zu vermitteln, wenn das eigene Produkt nicht wettbewerbsfähig ist, sondern vor allem auch der Blick über den Tellerrand hinaus. Wenn ich als Bank einen Kunden gewonnen habe, muss ich dem Kunden möglichst das anbieten, was er gerade braucht.

Die Informationen hierzu erhalten Banken zu Genüge in Form von Transaktionen oder Stammdaten. Wer zum Beispiel seine Adresse ändert, braucht eine Hausratversicherung, eventuell eine Altersvorsorge für den neuen Nachwuchs, ein Umzugsunternehmen, neue Möbel, einen Sportverein, eine Kindertagesstätte. Wir wollen hier nicht darauf eingehen, inwieweit eine Bank bei der Erfüllung dieser Bedürfnisse sofort monetarisieren kann, aber vermuten, dass die öfters der Fall ist, als die Bank heute glaubt. Vor allem aber schafft die Bank mit einer breiteren strategischen Positionierung mehr Kundennähe, Vertrauen und Loyalität.

Solch eine radikale Umsetzung der Idee eines funktionierenden Ökosystems kann sich langfristig bezahlt machen und auch als fruchtbarer Nährboden dafür dienen, ebenfalls originäre Finanzprodukte anzubieten. Langfristig steigert das die Wettbewerbsfähigkeit an sichert die Nähe zum Kunden über dessen gesamten Lebenszyklus mit den unterschiedlichsten Bedürfnissen.