Plattformen versprechen Bankkunden alles aus einer Hand und damit mehr Transparenz und eine umfassendere Auswahl. Open Banking ist nicht nur eine Bedrohung für Retailbanken sondern ermöglicht auch Wettbewerbsvorteile und Wachstum. Drei Strategien bieten sich an.

Open Banking bietet im Retail Banking neue Chancen und Perspektiven.

Alles aus einer Hand. Das versprechen Retailbanken ihren Kunden. Was sich gut anhört, war bis vor wenigen Jahren auch ein Ausdruck mangelnder Wahlmöglichkeiten. Heute beziehen immer mehr Kunden Finanzdienstleistungen nicht nur von klassischen Banken, sondern auch von neuen Wettbewerbern. Das können Produktlösungen wie Geldtransfers an Freunde oder Services wie Finanzplanungswerkzeuge sein.

Mit Open Banking können Leistungen verschiedener Anbieter zum Vorteil des Kunden technisch verknüpft werden. Diese Verknüpfung kann freiwillig und Teil einer Strategie sein, wird aber beispielsweise durch PSD2 auch erzwungen.

Zu viele Retailbanken sehen Open Banking derzeit noch als notwendiges Übel und fokussieren sich auf die Erfüllung der gesetzlich erforderlichen Mindeststandards. Einige Banken jedoch erkennen Open Banking auch als Chance: Sie sehen Partnerschaften als Wettbewerbsvorteil und die damit verbundene Angebotserweiterung als Hebel, die Zufriedenheit ihrer Kunden zu verbessern.

Untersuchungen von BCG zeigen, dass Open Banking das Potenzial hat, die Kundenerträge um 15 Prozent bis 25 Prozent zu reduzieren – oder zu steigern. FinTechs werden dazu beitragen, dass traditionelle Banken Erträge verlieren. Die größte Bedrohung könnte jedoch von den etablierten Banken ausgehen, die als Erste die Chance ergreifen, mit Open Banking differenziertere Angebote zu schaffen und Marktanteile zu gewinnen.

Diejenigen Banken, die es versäumen, die Zeichen der Zeit zu erkennen, werden im Wettbewerb nicht dauerhaft bestehen können oder sich auf die Rolle eines Produktgebers zurückgedrängt sehen – wofür jedoch wettbewerbsfähige Produkte zu marktführenden Produktionskosten Voraussetzung wären.

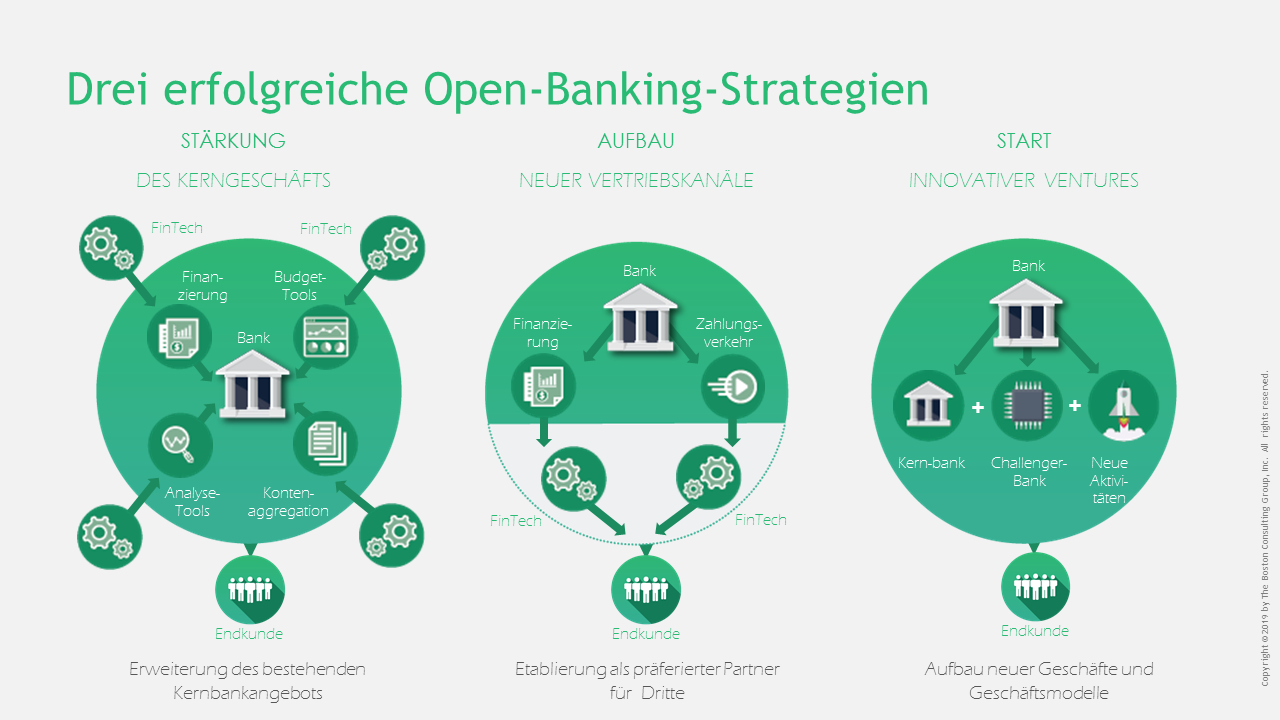

Drei Open-Banking-Strategien

Noch haben Retailbanken die Chance, ihren Kundenzugang und den in den meisten Fällen noch vorhandenen Vertrauensvorsprung zu nutzen. Sie können neue Angebote entwickeln und sich neue Märkte oder Kundengruppen erschließen. Dazu sehen wir im Wesentlichen drei Strategien:

- Stärkung des Kerngeschäfts,

- Aufbau neuer Vertriebskanäle und

- Start innovativer Ventures.

Die Boston Consulting Group hat drei erfolgreiche Open-Banking-Strategien identifiziert.

1. Stärkung des Kerngeschäfts

Mit der Fähigkeit, Lösungen Dritter effektiv in das eigene Angebot zu integrieren, verschaffen sich Retailbanken Vorteile im Wettbewerb um Neukunden und erhöhen die Kundenbindung. Zusätzlich können sie schneller und flexibler auf sich ändernde Kundenwünsche und Marktentwicklungen reagieren.

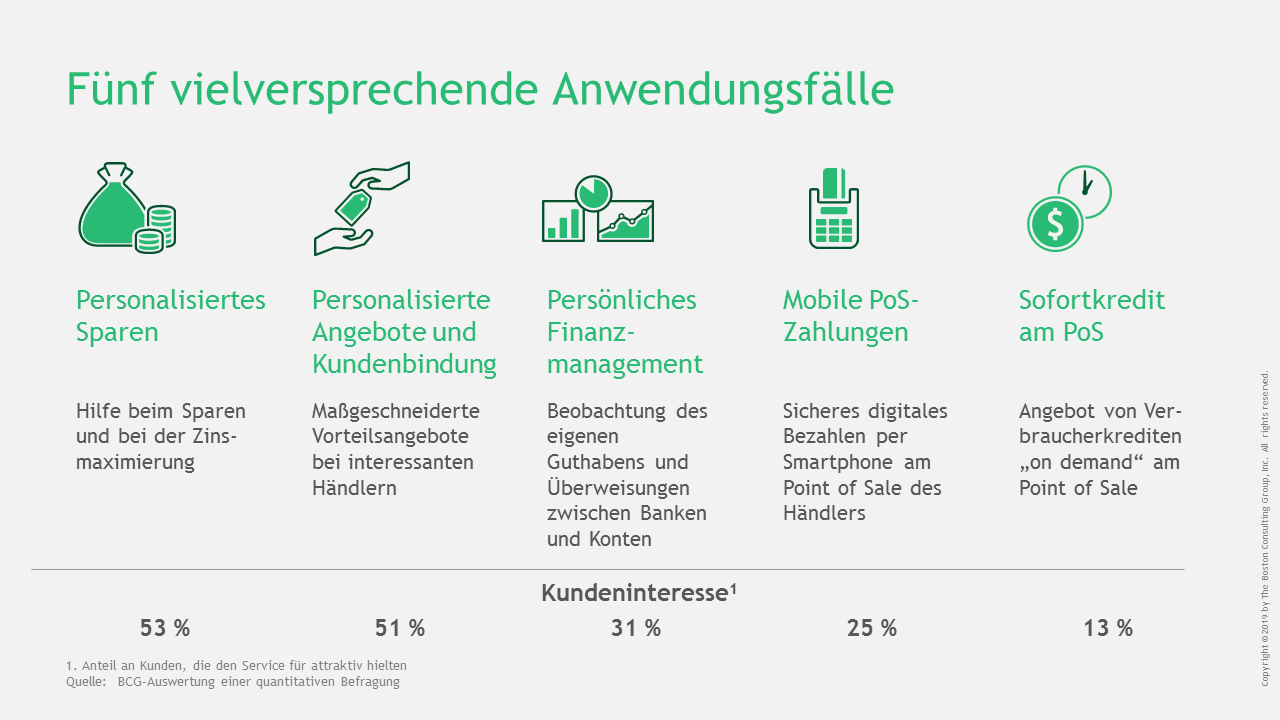

Besonders eignen sich Services auf Basis von Datenanalysen, die Kunden wertvolle Zusatzinformationen oder schnelleren Zugang zu Produkten bieten. Dies sind beispielsweise Analysen von Transaktionsdaten, auch über Konten verschiedener Banken hinweg, oder einfach zu nutzende Werkzeuge für die persönliche Finanzplanung bis hin zu Sofortkrediten am Point of Sale.

Beispielsweise arbeitet ABN Amro mit dem schwedischen FinTech Tink zusammen, um Finanzplanungslösungen in das eigene Angebot zu integrieren.

Aus Kundensicht ergeben sich fünf vielversprechende Anwendungsfälle für Open Banking.

2. Aufbau neuer Vertriebskanäle

Mit zunehmendem Wachstum werden FinTechs oder neue digitale Banken wie Revolut oder N26 zu einer Bedrohung für etablierte Banken. Gleichzeitig basieren diese Geschäftsmodelle oftmals auch darauf, Produkte von Partnern zu integrieren und nicht die volle Bandbreite an möglichen Leistungen selbst zu erbringen.

Dies bietet Raum für Geschäftsmodelle wie die der Fidor Bank oder von solarisBank, die sich auf B2B spezialisieren. Aber auch traditionelle Banken können sich diesen Markt erschließen. Wells Fargo war eine der ersten Banken, die Open Banking als neuen Vertriebskanal systematisch in einer eigens dafür geschaffenen Einheit aufgebaut hat.

3. Start innovativer Ventures

Bislang war die Schaffung innovativer Geschäftsmodelle wie separater Digitalbanken bereits eine Option auch für traditionelle Retailbanken. Mit Open Banking wird dies jedoch vereinfacht: Banken müssen nicht mehr alle erforderlichen Komponenten der Wertschöpfungskette selbst erbringen, sondern können am Markt vorhandene Services und Funktionalitäten nutzen.

Ein Beispiel hierfür ist die Kombination von eigenen Lösungen mit Komponenten von Partnern im Rahmen der Neuerfindung der Onlinebank Openbank durch Santander. ING hat mit dieser Strategie einige fokussierte Geschäftsmodelle wie Yolt oder Payconic auf den Markt gebracht.

Open Banking nicht wie klassische Geschäftsbereiche behandeln

Die erfolgreiche Etablierung von Open Banking erfordert zunächst eine klare Strategie, die auf die Umsetzung von klar priorisierten Lösungen mit konkretem Kundennutzen ausgerichtet ist. Banken müssen darüber hinaus erkennen, dass Open-Banking-basierte Geschäftsmodelle nicht mit bisherigen Arbeitsweisen zum Erfolg geführt werden können. Vier zentrale Empfehlungen gilt es zu beachten.

Auf Kundennutzen fokussieren

Banken müssen tief in die wesentlichen Customer-Journeys einsteigen und verstehen, was aus Kundensicht nicht oder nicht ausreichend gut funktioniert. Nur wenn die Frustration für Kunden groß genug ist, lassen sich neue Lösungen erfolgreich in den Markt bringen sowie schnell hohe Nutzerzahlen realisieren und mithin die Investitionen in Partnerschaften, Technologie, APIs und interne Ressourcen rechtfertigen.

Die Anzahl der potenziell wertschaffenden Lösungen bewegt sich typischerweise im niedrigen bis mittleren zweistelligen Bereich. Mithilfe einer Priorisierung auf Basis von Kundennutzen und Implementierungskosten lassen sich schnell die vielversprechendsten neuen Angebote identifizieren.

Wie ein Venture-Capitalist denken

Retailbanken sollten dann nicht auf nur eine Lösung setzen, sondern ein Portfolio von Initiativen vorantreiben, deren Umsetzungsfortschritt konsequent gemessen wird. Nur wenn eine Initiative die jeweils nächste Hürde der Marktreife genommen hat, wird die nächste Runde Funding freigegeben. Entsprechend der Vorgehensweise von Venture-Capitalists werden so knappe Ressourcen auf die erfolgversprechendsten Initiativen (re)allokiert.

Dies muss mit agilen Arbeitsweisen, regelmäßigen Kundentests und der Logik, Minimum Viable Products (MVPs) an den Markt zu bringen und kontinuierlich weiterzuentwickeln, kombiniert werden.

Partner wie Kunden behandeln

Vertriebspartner und insbesondere auch die Softwareentwickler werden zunehmend zu eigenständigen Kundengruppen. Diese suchen vor allem nach Zugang zu einer möglichst großen Kundenbasis sowie nach einfachen und auf sie zugeschnittenen Zusammenarbeitsmodellen.

Banken müssen die Bedürfnisse und Customer-Journeys dieser Kundengruppen verstehen und wettbewerbsfähige Lösungen schaffen, um ihrerseits über Partner Zugang zu bisher nicht erreichten Kundengruppen zu erlangen. BBVA API Market wurde spezifisch auf die Bedürfnisse externer Partner und Softwareentwickler ausgerichtet.

Wettbewerb mit klassischen Kanälen zulassen

Die erfolgreichsten Open-Banking-Strategien beinhalten eine Mischung aus Partnerschaften und eigenen Lösungen – unter der Kernmarke oder mit neuen Marken –, die sowohl untereinander als auch mit der Kernmarke selber im Wettbewerb stehen können. Ein effektives Management dieses Portfolios erfordert eine intelligente Steuerungslogik und Governance-Struktur.

Lösungen, die das Kernangebot stärken, können grundsätzlich im Rahmen der entsprechenden Linienfunktion und der zugehörigen Technologie abgebildet werden. Erfolgversprechender ist es jedoch, Open Banking als separate Einheit mit separater Erfolgsrechnung und auf einem eigenen Technologie-Stack abzubilden.

Nur so kann sichergestellt werden, dass neue Angebote schnell entwickelt werden, dass diese wirklich wettbewerbsfähig sind – also die besten Komponenten nutzen können, nicht nur die intern verfügbaren – und dass sie nicht mit auf etablierte Geschäftsmodelle ausgerichteten KPIs gemessen werden.

Open-Banking-Strategie jetzt umsetzen

Open Banking ist nicht nur eine Bedrohung. Retailbanken, die nach einer umfassenden und weitsichtigen Open-Banking-Strategie handeln, schaffen Wettbewerbsvorteile und neue Wachstumspotenziale. Banken, die diese Chance verstreichen lassen, werden ihre Kunden nicht nur an neue Wettbewerber, sondern auch an innovativere klassische Wettbewerber verlieren.