Viele Diskussionen über Open Banking greifen zu kurz. Standardschnittstellen werden zukünftig völlig neue Dienstleistungen auch abseits von Zahlungen und anderen Bankgeschäften ermöglichen. Nach dem App Store fürs Handy kommt der fürs Banking.

Open Banking ermöglicht neue Banking App Stores für neue Möglichkeiten jenseits des klassischen Bankgeschäfts.

Heute bewegt sich die Diskussion um Open Banking darum, wie man neue „Zahlungsauslösedienste“ oder neue „Kontoinformationsdienste“ erstellen kann. Aber wird ein neuer Payment-Button die Zahlungswelt wirklich verändern? Oder wird die Möglichkeit, mein Gesamtvermögen über alle Konten hinweg zu sehen, wirklich ein signifikantes Problem lösen?

Die meisten Diskussionen sind auf diese sehr kurzfristigen Ziele fokussiert. Manche sogar nur auf die Technik, wie man einheitliche APIs schafft und die EBA SCA Authentifizierung löst.

Vielleicht sollte man aber etwas strategischer sehen, wozu dieser enorme Aufwand (mit all seinen Kosten, Umwälzungen und Risiken) überhaupt eingegangen wird.

Vom alten Banking zu App-Banking

Wir meinen, dass Open Banking der größte Quantensprung in der Geschichte des Zahlungsverkehrs und innovativer Bankdienstleistungen sein wird. Es ist der Sprung vom „Nokia-Knochen“ zum modernen Smartphone.

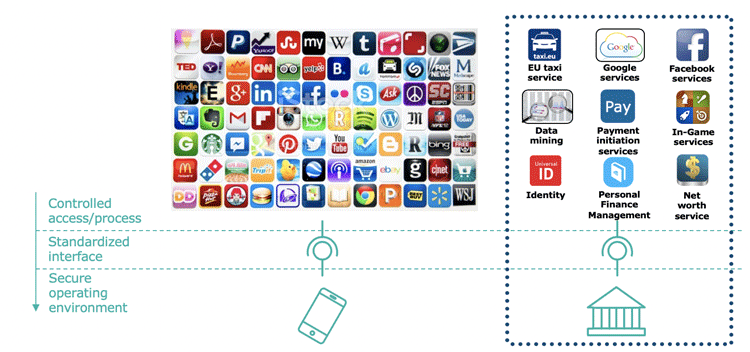

Bisher gab es Apps nur auf dem Smartphone. Dank Open Banking nun auch auf dem Bankkonto.

Wie auch damals in der Telekommunikation, hat die Einführung von standardisierten Schnittstellen (APIs) auf einer sicheren Plattform (Handy) zu einer Explosion an Kreativität geführt. Die „Apps“ die entwickelt wurden, haben sich auch nicht auf Telekommunikationsdienste beschränkt (z.B. das managen der Telefonrechnung, wie viele damals meinten), sondern hat zu Facebook, Candy Crush, Angry Birds, Twitter, Tinder, Shazam und hunderttausenden ganz neuen Möglichkeiten geführt.

Neue Dienste wurden nicht mehr nur von der alten Telko-Industrie angeboten, sondern von kreativen Neuen aus ganz anderen Branchen.

Genauso werden die Standardschnittstellen auf Banken/Konten/Accounts zu ganz neuen Dienstleistungen führen, die nicht nur Zahlungen bequem initiieren, nicht nur neue Bankdienstleistungen hervorbringen, sondern auch ganz neue bankfremde Produkte auf Basis der Kontodaten entstehen lassen.

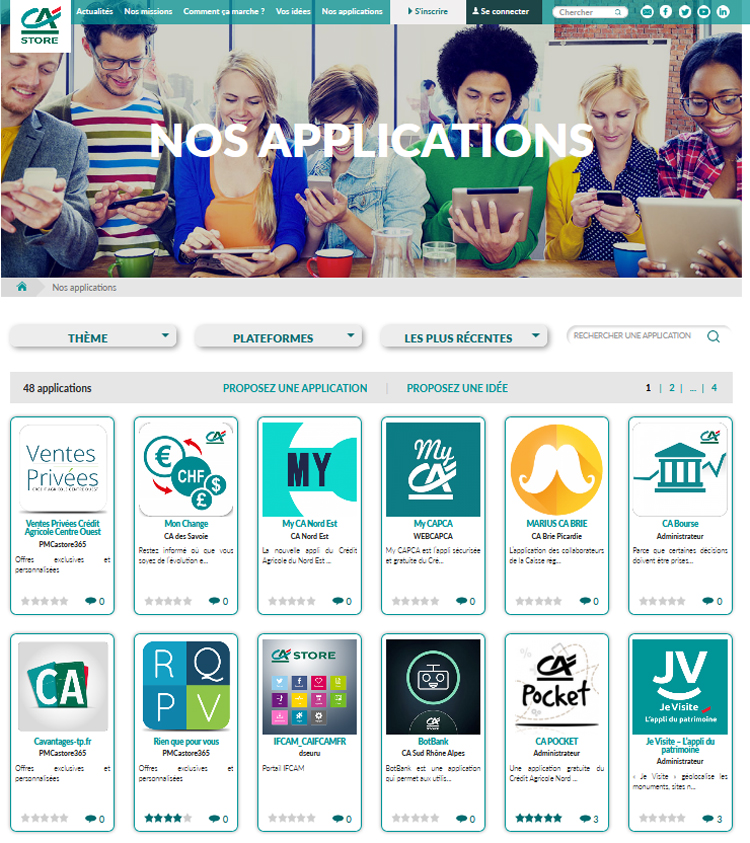

Crédit Agricole bietet einen Banking App Store.

Beispiele – von recht konservativ bis höchst spekulativ

Als die Telekommunikation geöffnet wurde, hat auch keiner das Internet und das Smartphone vorhersagen können. Daher ist auch hier mit Vorhersagen vorsichtig umzugehen. Wir können aber erwarten:

- Neue Payment-Dienstleistungen,

- Neue Bankdienstleistungen sowie

- Neue Dienstleistung über Banking und Payment hinaus.

Neue Payment-Dienstleistungen

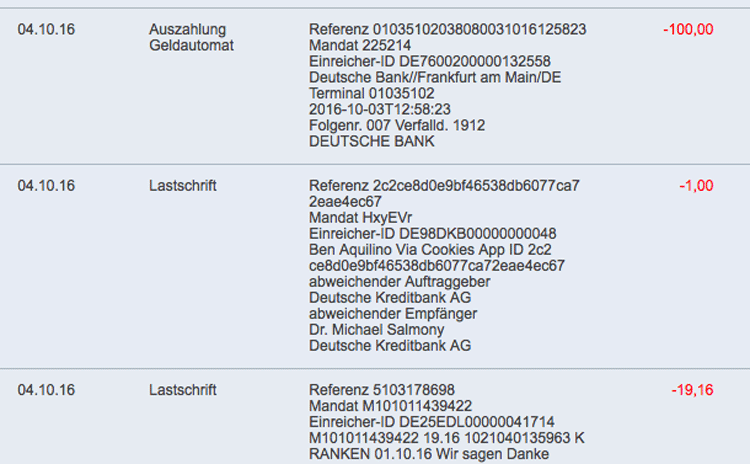

- Umsetzung der heutigen obskuren „Freitextfelder“ und Transaktionscodes in Informationen, die für den Menschen tatsächlich sinnvoll sind (z.B. was wo gekauft wurde, welche Versicherung bezahlt wurde …)

Heute finden wir noch immer nicht sprechende Freitextfelder und obskure Transaktionscodes auf dem Kontoauszug. Neue FinTechs werden in Zukunft diese Rohdaten für den Nutzer sinnvoll interpretieren und kategorisieren.

- „Rich POS“ – im physischen Laden und im e/mCommerce: nicht nur tumbe Plastikkarte in tumbes Lesegerät stecken, sondern mit App in der Tasche zahlen, Ausgaben kategorisieren, Loyaltyboni erhalten, das Zahlkonto vorher auswählen (z.B. bei größeren Einkäufen lieber vom Sparkonto), Finanzierung (zB Ratenkauf beim FlatscreenTV) usw

- Bank-basierte Identity – zB Bank-verifizierte Lieferadresse; Bank-verifiziertes Alter; Verifizierung, dass man BBC-Lizenzgebühr bezahlt hat vor Download von Blue Planet II Film, u.v.m.

Neue Bankdienstleistungen

- Kontenoptimierung – KI-gestütztes „umschaufeln“ von Guthaben oder Verbindlichkeiten zwischen meinen Konten, um die höchsten Erträge zu erzielen bzw. Überziehungskosten zu vermeiden. Evtl. inkl. Empfehlung für Bankwechsel durch Vergleichsportale

- Bessere Kreditvergabe – nur das, was man sich wirklich, anhand des realen verfügbaren Einkommens, auch leisten kann. Vorteil für Kunden (z.B. „affordability passport“) und für Bank (weniger loan failures)

- Bessere Kreditverfolgung – laufendes Monitoring der Financial Health (z.B. Alerts bei Stresssituationen z.B. Kunde fängt an seine Spendenbeiträge zu kündigen) um der Bank rechtzeitig Signale zu geben

- Besser Versicherung – Übersicht über alle Versicherungen, Eliminierung Dupikate (z.B. Versicherungsleistung bereits auf Kreditkarte), Schließung von Versicherungs-Lücken, Erinnerung an Verlängerungen/Kündigungsmöglichkeiten

- Benchmarking – man vergleicht seine Ausgaben/Verhalten anonym mit seinen Peers. Eventuell auch Verbesserung des Verhaltes mittels Gamification (z.B. Wettbewerbe um Raucherentwöhnung, mehr Sport, gesundes Essen) – oder, leider wahrscheinlicher, im Gegenteil der gamifizierte Wettbewerb mit anderen um noch mehr Shopping, Reisen, Restaurantbesuche

- B2B Angebote – evtl. der Hidden Champion in Open Banking, insbesondere für die heute nicht immer gut versorgten KMUs. Als größter Anteil der Wirtschaft haben sie viel Bedarf an digitalen Bankdienstleistungen von eInvoicing, eSteuer, eMahnwesen, cash forecasting bis Digital Treasury, die mit Transaktionsdaten bestens realisiert werden können. Auch hier entstehen die ersten B2B Banking App Stores.

- Und vieles mehr.

Neue Dienstleistung über Banking und Payment hinaus

- „Hotel IoT“ – man bezahlt nur das, was man nutzt (Minibar, Pool, Sauna, Restaurant, …)

- futuristische Beispiele z.B. „Dating Scientist“ – Zusammenführung von Partnern anhand wirklicher Präferenzen (lt. realer Zeitschriftabonnements, Sozialen Engagements, …), Hobbys, Einkommen, Anzahl Kinder/Alimenten Zahlungen, Lieblings-Restaurants, Reisezielen usw., die auf dem Konto ja oft eindeutig zu erkennen sind

- „Social ATM“ – der Reisende leiht sich Bargeld bei jemand aus, der in der Nähe ist (identifiziert durch Geolocation, hat gerade Bargeld abgeholt, Rückzahlung per Instant)

- Selbstverständlich werden die BigTechs (Google, Facebook, Amazon, PayPal, usw.) sich weitere sehr kreative Nutzungen ausdenken, so bald die Kinderkrankheiten von PSD2 gelöst sind, und sie unbeschwert über alle Kontendaten herfallen können.

Manche dieser Dienstleitungen werden kommen, manche nicht, manche andere dafür doch – die Zukunft lässt sich nicht vorhersagen. Sicher ist, dass viele neue Dienstleistung entstehen werden, über die wir uns heute nur wundern können. Manche gilt es natürlich kritisch zu verfolgen und evtl. zu unterbinden. Glücklicherweise hat ja immer der Kunde die Wahl welche Bank-Apps er wirklich nutzen will, und das Recht jeden Zugriff auf seine Daten zu steuern und ggfls. zu verweigern, wenn ihm etwas nicht gefällt. Aber angesichts der vielen Möglichkeiten ist es ist doch sehr berechtigt zu hoffen, dass Open Banking insgesamt viele Vorteile und neue Möglichkeiten für Kunden und für die Banken selbst eröffnen wird.

Fazit/Ausblick: Revolution der Open Economy

Öffnen wir die Augen. Die aktuellen kurzfristigen Probleme mit der Schaffung von APIs, SCA usw. dürfen uns nicht den Blick für das größere Potential versperren. Der Aufwand lohnt sich. Wir schaffen gerade eine Revolution – nicht nur im Zahlungsverkehr, nicht nur im Banking. Und Europa ist hier vorneweg auf der Welt. The Open Economy will change the world.