Der Wettbewerb im Kreditgeschäft der Banken und Sparkassen wird zunehmen. Geschwindigkeit und Effizienz werden zu wichtigen Erfolgsfaktoren. Dabei sind Prozessgestaltung und Digitalisierung wichtige Hebel.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Die meisten Institute planen in den kommenden Jahren mit einem weiteren Wachstum im Kreditgeschäft, bauen ihre Kapazitäten aus und erhöhen mit Investitionen ihre Leistungsfähigkeit. Allerdings wird auch der Wettbewerb im Kreditgeschäft in den kommenden Monaten weiter zunehmen.

FinTechs im Kreditgeschäft setzen auf End-to-End-digitalisierte Kreditstrecken und damit neue Marktstandards in Effizienz und Geschwindigkeit und werben mit Zusagen sowie Auszahlungen in kürzester Zeit.

Zudem wird eine Abkühlung der konjunkturellen Situation erwartet, was mit einer steigenden Investitionsunsicherheit verbunden ist. Somit treffen die ambitionierten Ziele der Banken auf eine abnehmende Kreditnachfrage.

Geschwindigkeit und Effizienz im Kreditgeschäft

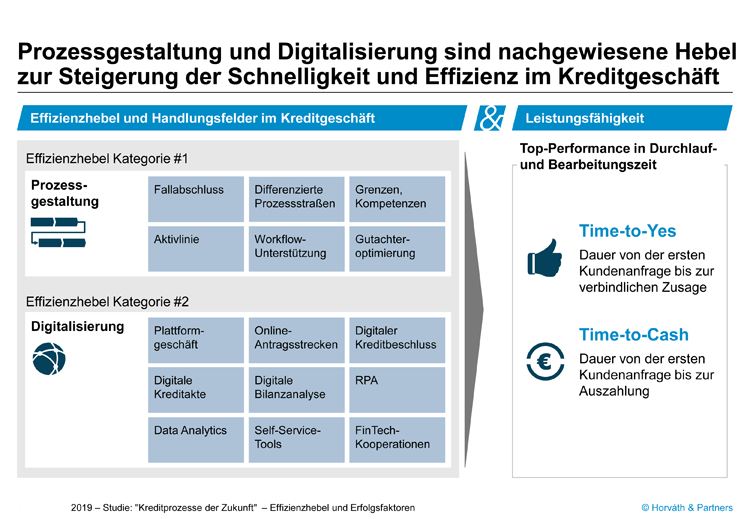

Für Banken und Sparkassen werden Geschwindigkeit und Effizienz im Kreditgeschäft entscheidend. Im Rahmen der Studie „Kreditprozesse der Zukunft“ hat die Unternehmensberatung Horváth & Partners Experten aus Banken, Sparkassen und Spezialinstituten zu den Effizienzhebeln und Erfolgsfaktoren im Kreditgeschäft befragt. Die Ergebnisse sind in die Schwerpunkte Effizienz im Kreditgeschäft, Effizienzhebel Prozessgestaltung und Digitalisierung im Kreditgeschäft gegliedert.

Kreditprozesse der Zukunft

Nachfolgend einige Kernergebnisse der Studie im Überblick:

- Institute mit einer hohen Anzahl umgesetzter Effizienzhebel im Kreditgeschäft schneiden über sämtliche Kreditarten (Ratenkredit, Baufinanzierung, gewerbliches Kreditgeschäft) hinweg überdurchschnittlich ab

- Die meisten Teilnehmer nutzen Ratenkredit-Spezialisten, die einen End-to-End-digitalen Kreditprozess anbieten

- Die Effizienz im Ratenkreditgeschäft ist bei 58 Prozent der teilnehmenden Institute auf einem hohen Niveau. Ratenkredite werden dort direkt oder in weniger als 15 Minuten fallabschließend bearbeitet

- Die Bearbeitungszeit für Baufinanzierungen beträgt bei knapp zwei Drittel der Institute (62 Prozent) weniger als einen halben Tag und befindet sich somit auf einem hohen Niveau

- Durchlaufzeiten bei gewerblichen Krediten sind im Durchschnitt am längsten. Bei 53 Prozent der Institute beträgt diese mehr als 5 Arbeitstage

- Bei Konsumentenkrediten nutzt rund die Hälfte der Teilnehmer die Möglichkeit, zusätzliches Geschäft über digitale Plattformen zu generieren, im gewerblichen Kreditgeschäft hingegen nur ein Viertel der Befragten

- In den befragten Instituten ist die Digitalisierung insbesondere bei dem Kreditbeschluss, der Bilanzanalyse und der elektronischen Kreditakte weit verbreitet. Kaum eingesetzt werden hingegen RPA-Lösungen

- Die Nutzung von Data Analytics im Kreditgeschäft ist wenig verbreitet und findet nur bei rund einem Viertel der befragten Institute statt

Handlungsempfehlungen für das Kreditgeschäft der Zukunft

Kreditinstitute sollten in drei Bereichen aktiv werden, um ihre Schnelligkeit und Effizienz im Kreditgeschäft zu steigern:

- Performance-Management, (Zielsetzung, Messung und Benchmarking) von Bearbeitungs- und Durchlaufzeiten in allen Kreditarten.

- Umsetzung der wesentlichen nachgewiesenen Effizienzhebeln in Prozessgestaltung und Digitalisierung.

- Öffnung für Kooperationen mit Dritten wie FinTechs, Plattformen und weiteren Kooperationspartnern zur Erhöhung der Umsetzungsgeschwindigkeit.

Prozessgestaltung und Digitalisierung sind nachgewiesene Hebel zur Steigerung der Schnelligkeit und Effizienz im Kreditgeschäft.

Die Studie „Kreditprozesse der Zukunft“ können Sie hier beziehen.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.