Der Bankensektor sieht sich seit längerem großen Herausforderungen gegenüber, die häufig fundamentale Anpassungen in den Geschäftsmodellen erfordern. Das hat Auswirkungen auch auf die Innovationstätigkeit.

Geschäftsmodellinnovationen bedingen das Ausbrechen aus gewohnten Verhaltensmustern.

Zu den ohnehin schon vielfältigen Herausforderungen denen sich Banken gegenübersehen kam 2020 die Covid-19-Pandemie hinzu. Mit der einhergehenden allgemeinen Wirtschaftskrise waren und sind aber nicht nur Risiken, sondern wegen des erzwungenen Trends zur Digitalisierung auch Chancen für den Bankensektor entstanden.

Inwieweit die Banken für den anstehenden Wandel gerüstet sind, wird im Folgenden auf Basis der neuesten Ergebnisse aus der Deutschen Innovationserhebung 2020 analysiert.

Banken schwach bei klassischen Innovationen

Die Deutsche Innovationserhebung ist eine im Auftrag des BMBF jährlich vom Zentrum für Europäische Wirtschaftsforschung (ZEW), dem Fraunhofer-Institut für System- und Innovationsforschung ISI sowie infas Institut für angewandte Sozialwissenschaft GmbH durchgeführte repräsentative der deutschen Unternehmen ihren Innovationsaktivitäten. In diesem Jahr wurden erstmals Fragen zu Geschäftsmodellinnovationen aufgenommen, die über eng definierte Produkt- und Prozessinnovationen hinausgehen.

Dabei bestätigt ein Blick auf die Zahlen aus der Deutschen Erhebung 2020 (Bezugsjahr 2019) zunächst die Ergebnisse zu den Innovationsaktivitäten der Banken aus dem Vorjahr (vgl. hierzu Aktuelle Innovationsstrategien gefährden Zukunft der Banken): Der Bankensektor verfügte über eine im Branchendurchschnitt liegende Innovatorenquote (Unternehmen, die zwischen 2017 und 2019 Produkt- oder Prozessinnovationen eingeführt haben) von 54 Prozent.

Allerdings war der Umsatzanteil mit Markneuheiten erneut deutlich unterdurchschnittlich (1,5 Prozent bei den Banken gegenüber 2,9 Prozent insgesamt), während vor allen Dingen die Umsatzanteile mit Nachahmer-Innovationen, also „me too“-Innovationen, über die letzten Jahre stark gestiegen sind (3,5 Prozent in 2013 gegenüber 8,9 Prozent in 2019). Diese Entwicklung wirft dabei die Frage auf, ob die deutschen Banken in Anbetracht der gewaltigen Herausforderungen zu passive Innovationsstrategien verfolgen.

Banken überdurchschnittlich bei Geschäftsmodellinnovationen

Die Innovationserhebung 2020 hat, wie bereits angedeutet, neben den traditionellen Indikatoren zu Produkt- und Prozessinnovationen erstmals breiter gefasste Innovationen im Bereich der Geschäftsmodelle erfasst. Geschäftsmodellinnovationen (GMI) umfassen dabei Neuerungen im Unternehmen, die sich eher auf die Architektur der Gewinnererzielung, also auf das Geschäftsmodell selbst, als auf rein produkt- oder prozessbezogene Neuerungen beziehen. Aufbauend auf Chesbrough (2010) wurden in der Deutschen Innovationserhebung 2020 folgende Dimensionen definiert:

- Veränderung des „Kundenwerts“ (z.B. Erhöhung der Verfügbarkeit des Serviceangebots durch Digitalisierung),

- Veränderung der Umsatzmechanismen (z.B. Gebühren für Mobile Payment),

- Adressierung neuer geographischer Märkte/Kundengruppen oder Reorganisation der Beziehungen zu ihnen sowie neue Beziehung zu oder Reorganisation bestehender Beziehungen zu Lieferanten/Partnern.

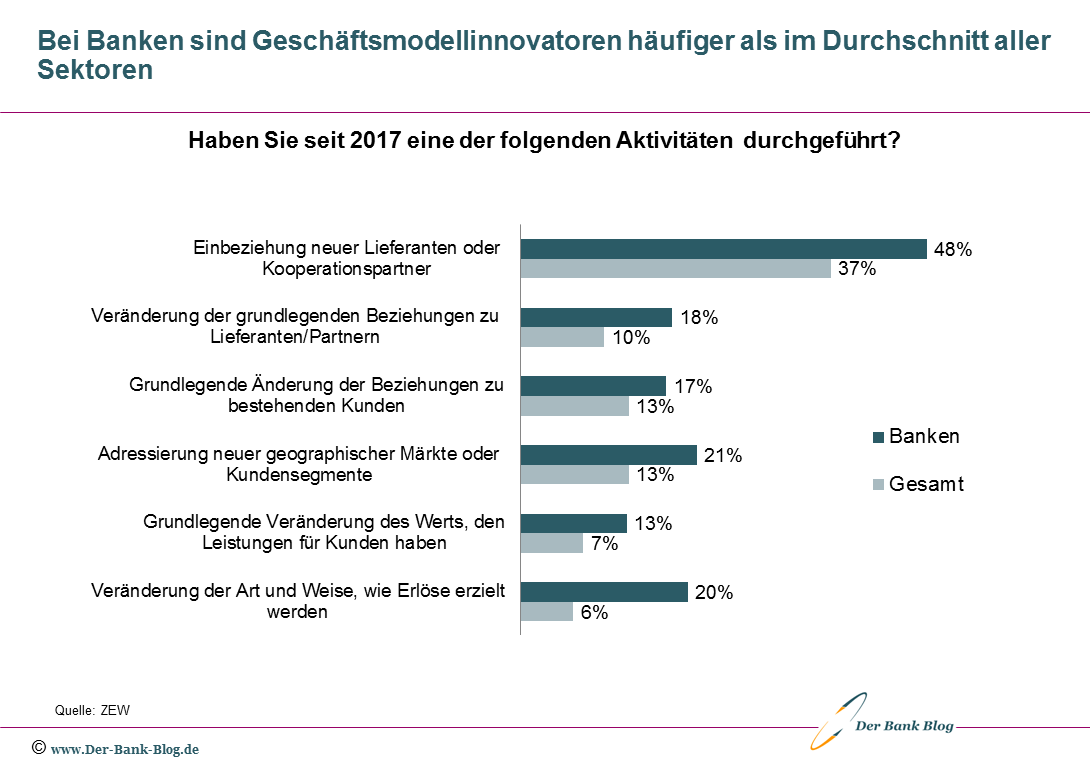

Die Anteile an Unternehmen, die diese Elemente von GMI aufweisen, sind im Folgenden dargestellt.

Häufigkeit von GMI-bezogenen Aktivitäten im Bankensektor im Vergleich zur Gesamtwirtschaft in Prozent.

Darin zeigt sich ein grundlegend anderes Bild als bezüglich der traditionellen Innovationsindikatoren, wo die Banken eher unterdurchschnittliche Innovationsraten aufwiesen. Elemente von GMI kommen im Bankensektor hingegen überdurchschnittlich häufig vor. So haben 19,7 Prozent der Banken Veränderungen an den Mechanismen der Erlöserzielung vorgenommen. Im Durchschnitt der deutschen Wirtschaft waren es nur 6,2 Prozent. 12,5 Prozent haben den Kundenwert ihrer Produkte und Dienstleistungen fundamental verändert, während der Gesamtdurchschnitt bei 7,4 Prozent lag. Mit 48,0 Prozent hat sogar jedes zweite Unternehmen im Bankensektor Beziehungen zu neuen Lieferanten oder Kooperationspartnern aufgenommen. Auch hier lag der Wert im Gesamtdurchschnitt mit 36,7 Prozent um mehr als 10 Prozentpunkte niedriger.

Dieses Bild bleibt auch erhalten, wenn man berücksichtig, dass nicht alle aufgeführten Elemente von GMI tatsächlich mit grundlegenden Veränderungen in den fundamentalen Eigenschaften des Geschäftsmodells einhergehen müssen. Wenn beispielsweise ein Unternehmen einen Lieferanten durch einen anderen ersetzt, wird dies nur selten auf eine bedeutsame Änderung am Geschäftsmodell hinweisen. Ändert das Unternehmen hingegen seinen Kundenwert oder führt neue Erlösmechanismen ein, stellt dies mit einiger Sicherheit eine bedeutsamere Änderung im Sinne von GMI dar.

Dreistufiges Messkonzept für Geschäftsmodellinnovatoren

Wir definieren daher ein dreistufiges Messkonzept für GMI:

- Als Geschäftsmodellinnovatoren auf der Stufe 1 verstehen wir alle Unternehmen, die entweder ihre Erlösmodelle verändert oder Änderungen am Kundenwert vorgenommen haben.

- Auf der Stufe 2 erfordern wir zusätzlich, dass die Unternehmen ihre Lieferantenbeziehungen verändert haben oder aber neue Lieferanten in ihre Lieferketten aufgenommen haben.

- Auf Stufe 3 kommt zusätzlich zur Stufe 2 hinzu, dass die Unternehmen ihre Beziehung zu ihren Kunden verändert haben oder neue Kunden bzw. Märkte adressieren.

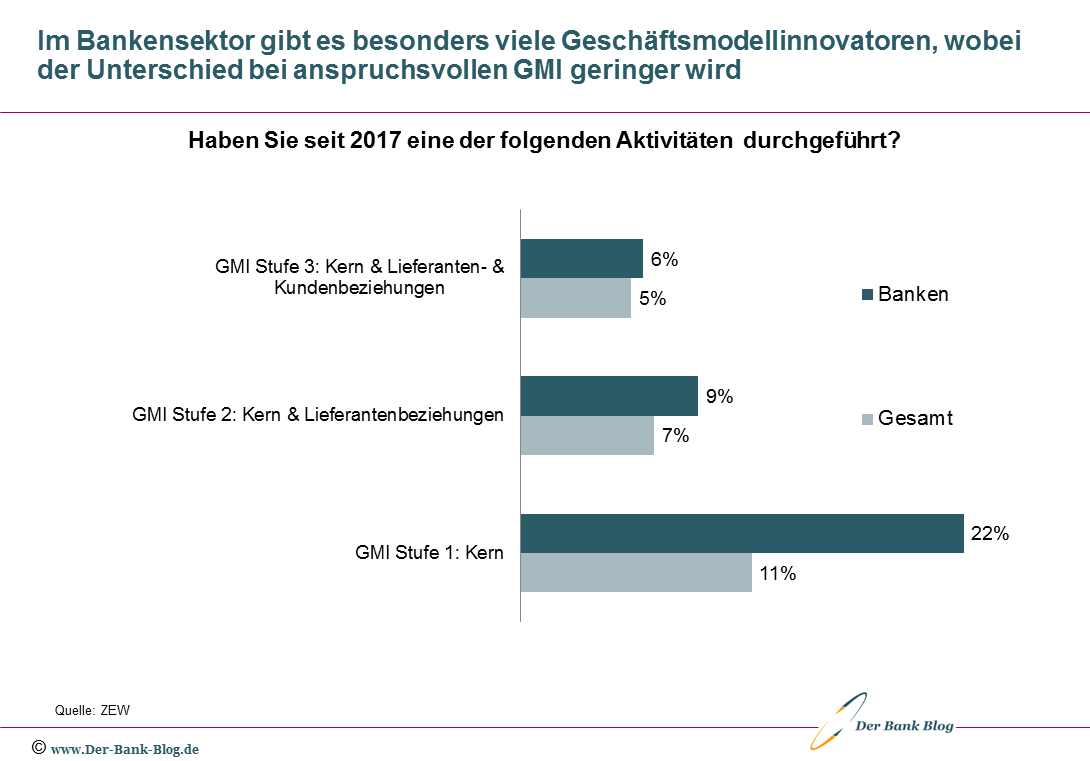

Auf diese Weise entsteht ein hierarchisches Modell von GMI, das von einem Kernbereich (Stufe 1) ausgehend sukzessive größere Anforderungen an GMI stellt. Die deskriptiven Ergebnisse finden sich dabei in folgender Grafik:

Geschäftsmodellinnovatoren im Bankensektor im Vergleich zur Gesamtwirtschaft in Prozent.

Auch hier zeigt sich, dass die Banken deutlich die Nase vorn haben. Mit 21,8 Prozent hat mehr als jedes fünfte Unternehmen eine Geschäftsmodellinnovation der Stufe 1 eingeführt. In der Gesamtwirtschaft waren es mit 11,4 Prozent nur gut halb so viele.

Auf der Stufe 2 (zusätzliche Einbeziehung von Lieferanten) waren es 8,7 Prozent bei den Banken gegenüber 6,6 Prozent insgesamt.

Auf der anspruchsvollsten Stufe 3, auf der neben den Kern-GMI und neuen Lieferanten- auch neue Kundenbeziehungen eine Rolle spielen, war der Abstand mit 6,0 Prozent gegenüber 5,4 Prozent zwar geringer aber immer noch vorhanden.

Ausblick: Chancen und Risiken

Das letzte Jahrzehnt war für den deutschen Bankensektor wirtschaftlich kein leichtes. Auch war es gekennzeichnet von eher passiven Innovationstrategien bezüglich der Einführung neuer Produkte. Allerdings machen die neuen Zahlen der Deutschen Innovationserhebung bezüglich der GMI auch Hoffnung.

Auch wenn nach wie vor disruptive Innovationen gemessen durch Marktneuheiten eine untergeordnete Rolle spielen, sind die Banken in Bezug auf die Erneuerung ihrer Geschäftsmodelle im Branchenvergleich weit vorne. Sie sind also sehr wohl bereit, die grundlegende Basis ihrer Geschäftsmodelle zu überdenken.

Ob dies schon Anlass zu Entwarnung ist, darf allerdings in Frage gestellt werden. Dies gilt, insbesondere, da der Anteil der Nachahmer-Iinnovationen seit mehreren Jahren zunimmt. Das deutet darauf hin, dass viele Banken dem Wandel, der ihre Branche erfasst hat, immer noch hinterherlaufen statt ihn zu gestalten.

Dennoch: mit ausreichendem Mut zu radikalen Neuerungen – z.B. in Bezug auf die Chancen, die Open Banking bietet – schafft die durch die Pandemie hervorgerufene Wirtschaftskrise auch neue Möglichkeiten. Ob diese genutzt werden können, bleibt abzuwarten. Die Ergebnisse der in Kürze startenden Deutschen Innovationserhebung 2021 können möglicherweise erste Hinweise liefern.