Personalisierung ist das „next big thing“ im Marketing. Banken und Sparkassen haben die Notwendigkeit personalisierter Angebote für Kunden erkannt. Allerdings tun sie sich mit der Umsetzung noch schwer. Vor allem die Möglichkeiten Künstlicher Intelligenz werden noch unzureichend genutzt.

Personalisierung im Marketing wird zum Erfolgsfaktor von Banken und Sparkassen.

Der Wettbewerb in der Finanzbranche verschärft sich. Neue Player wie BigTechs (GAFAs) oder FinTechs fordern die etablierten Banken und Sparkassen. Gleichzeitig melden die Kunden höhere Ansprüche an und erwarten Services, die sie bereits aus anderen Branchen gewohnt sind.

Banken und Sparkassen müssen sich daher verändern, um – aus Sicht der Kunden – relevant zu bleiben. Kundenzentrierung muss zum Kern der Strategie werden: Der Kunde und sein Bedarf müssen in den Mittelpunkt des Denkens und Handelns gestellt werden – operativ und strategisch.

Das hat unter anderem Auswirkungen auf die Kundenansprache. Das „Warten“ bis ein Kunde kommt und seinen Bedarf „anmeldet“ gehört der Vergangenheit an. Finanzinstitute müssen proaktiv werden, d.h. Kunden spätestens im Moment der Bedarfsentstehung mit einem passenden Angebot „abholen“.

Personalisierung: „The next big thing“

Personalisierung ist daher das „next big thing“ im Marketing. Kunden fordern verstärkt Lösungen ein, die auf ihre individuellen Bedürfnisse zugeschnitten sind. Hierzu gibt es zahlreiche Ansätze, wie z.B.:

- Der automatische Hinweis auf eine mögliche Kontoüberziehung, damit diese durch Überweisung von einem anderen Konto gar nicht erst entsteht.

- Der Hinweis auf ein Erklärvideo, das dem Kunden bei einer anstehenden Immobilienmodernisierung die Vorteile einer Finanzierungslösung erläutert.

- Eine nach Neukunden und Bestandskunden differenzierte Webseite.

- Das Angebot alternativer Fremdleistungen abgestellt auf den persönlichen Bedarf, z.B. Strom- und Gasversorger oder Handyverträge.

Für 60 Prozent der Konsumenten ist Personalisierung bereits heute der wichtigste oder zumindest ein sehr wichtiger Faktor, Kunde einer bestimmten Bank zu werden. Vierzig Prozent verlassen ihre aktuelle Bank, weil sie das Serviceangebot und die Kommunikation als nicht hinreichend personalisiert empfinden.

Zudem sind Kunden, die auf sie zugeschnittene Dienstleistungen erhalten, eher bereit, persönliche Daten zur Verfügung zu stellen, aus denen sich wiederum noch bessere personalisierte Angebote und damit Geschäftsansätze entwickeln lassen.

Daten und Datenanalyse als Erfolgsfaktoren

Vor diesem Hintergrund gewinnen Daten und deren Analyse an Bedeutung, um Kundenbedarf frühzeitig erkennen und richtig bedienen zu können. Keine einfache Aufgabe. Doch Kreditinstitute haben eine Vielzahl (und Vielfalt) an Daten bereits im Haus, um die sie selbst die großen Technologiekonzerne beneiden. Werden diese mit extern verfügbaren Daten kombiniert, können daraus wertvolle Informationen entstehen.

In der Vergangenheit waren unzureichende Technologien und der Hinweis auf Datenschutz stets Argumente, warum Banken und Sparkassen nicht mehr aus ihren Daten herausholen konnten. Diese Gründe sollten inzwischen – aufgrund der geänderten Rahmenbedingungen – obsolet sein.

Finanzinstitute nicht ausreichend gerüstet

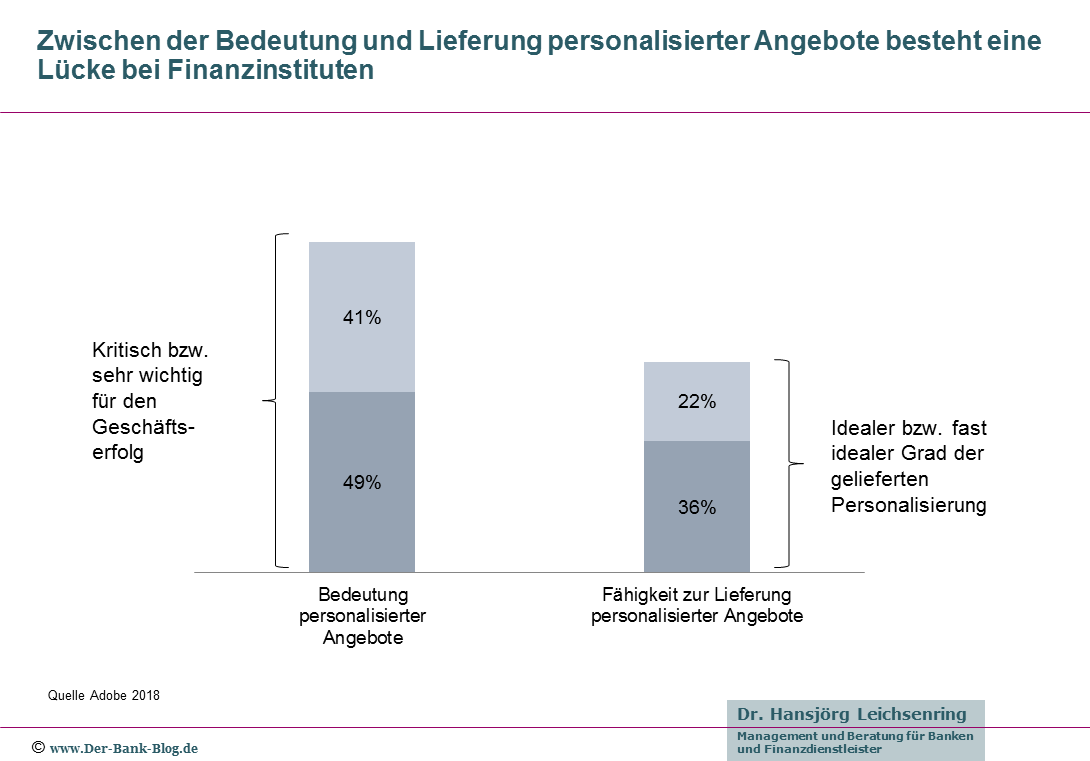

Adobe hat in einer aktuellen Studie untersucht, wie Unternehmen mit dem Thema Personalisierung umgehen. Die Analyse für den Bereich Finanzdienstleistung lag dem Bank Blog exklusiv vor. Darin wird deutlich, dass Finanzinstitute die Herausforderung erkannt haben. 90 Prozent der befragten Institute in Europa schätzen die Bedeutung personalisierter Angebote als wichtig oder sogar erfolgskritisch ein.

Allerdings zeigt die Untersuchung auch, dass die Institute sich derzeit noch nicht in der Lage sehen, diese Herausforderung zufriedenstellend bewältigen zu können. Lediglich 58 Prozent sehen sich ausreichend oder annähernd ausreichend gerüstet.

Lücke zwischen Einschätzung der Bedeutung und der Realisierung von personalisierten Angeboten.

Damit liegt die Finanzbranche deutlich hinter anderen Branchen zurück. Dies kann insbesondere dann zu einem Problem werden, wenn neue Wettbewerber versuchen, in diese Lücke einzudringen. Und Regulierungen wie PSD2 und DSGVO machen es solchen neuen Angreifern einfacher als früher.

Anbieter wie HypoVereinsbank, Deutsche Bank oder die Comdirect versuchen hier bereits mit entsprechenden Angeboten von erweiterten banknahen und bankfremden Leistungen Paroli zu bieten. Und auch die Sparkassen planen eine Öffnung der Angebotspalette. Entscheidend dabei wird es für die Institute sein, die Hoheit über die Kundenbeziehung zu erhalten.

Künstliche Intelligenz für Personalisierung nutzen

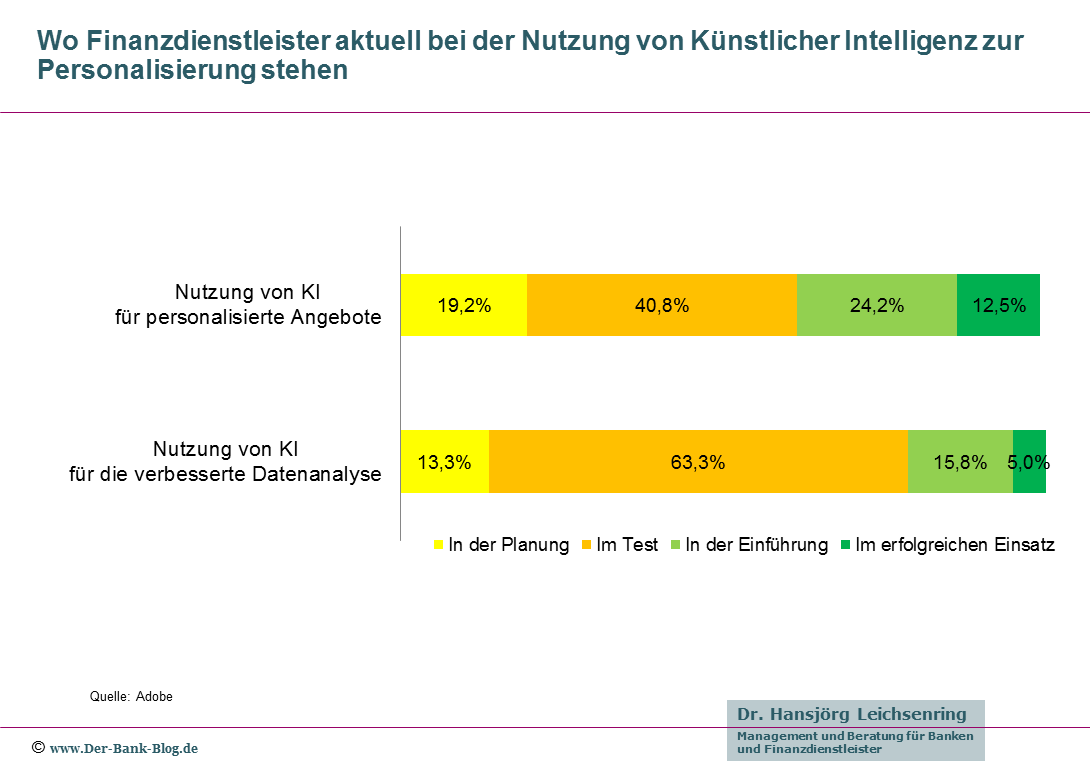

Technologien aus dem Bereich Künstliche Intelligenz könnten Finanzunternehmen wirksam dabei unterstützen, Datenanalysen zu verbessern. Dies führt zu einer Verbesserung von Prozessen, einem besseren Kundenverständnis und damit auch zu der Möglichkeit, Kunden passgenauer zu kontaktieren.

Allerdings nutzen erst fünf Prozent der befragten Finanzinstitute diese Möglichkeiten. 16 Prozent sind dabei, entsprechende Möglichkeiten einzuführen, 63 Prozent geben an, sie zu testen.

Geht es darum, KI zu nutzen, um personalisierte Angebote zu kreieren, sieht es nicht besser aus: Nur 12,5 Prozent nutzen derartige Tools bereits erfolgreich. 24 Prozent geben an, in der Einführung zu stecken und 41 Prozent sagen, dass sie entsprechende Optionen testen.

Finanzdienstleister nutzen Künstliche Intelligenz zur Personalisierung noch stark zurückhaltend.

Barrieren für KI-gestützte personalisierte Angebote

Befragt nach den Gründen, die Finanzinstitute davon abhalten, Künstliche Intelligenz zur Verbesserung personalisierter Angebote zu nutzen, werden vor allen die folgenden vier Faktoren genannt:

- Zu hohe Kosten (72,5 Prozent),

- Komplexität der Datenintegration (62,5 Prozent),

- fehlendes Know-how (60,8 Prozent) und

- die Datenschutzgrundverordnung (49,2 Prozent).

Banken müssen sich allerdings fragen lassen,

- wie hoch die Opportunitätskosten bei einer Unterlassung sind?

- wie sie das aus der Alt-IT resultierende Problem der Integrationskomplexität grundsätzlich in den Griff bekommen wollen?

- warum sie die DSGVO (und PSD2) nicht genauso offensiv nutzen, wie es Wettbewerber tun?

Lediglich das Argument des fehlenden Know-hows erscheint einleuchtend. Mittelfristig ist hier Qualifizierung und die Anwerbung geeigneter Mitarbeiter zielführend. Kurzfristig lässt sich der Engpass durch Kooperationen, Zukauf externer Dienstleistungen oder Einschaltung von Beratern lösen.

KI? Jetzt handeln!

Immerhin wollen 12,5 Prozent der befragten Institute bis Ende 2018 Künstliche Intelligenz zur erweiterten Kunden- und Geschäftsanalyse einsatzbereit haben. Mehr als die Hälfte planen dies bis Ende 2019 und ein weiteres Viertel will bis Ende 2020 so weit sein.

Ob Banken im aktuellen Wettbewerbsumfeld tatsächlich so viel Zeit haben, erscheint fraglich, zumal sich KI nicht „über Nacht“ einführen lässt. Adobe empfiehlt in seiner Studie fünf Schritte:

- Die Einrichtung eines dedizierten KI-Teams das nicht nur die technische Umsetzung betreut, sondern auch strategische und ethische Fragen bearbeitet.

- Die Beseitigung des Datenchaos und die Erkennung und Einhaltung von Compliance-Vorschriften.

- Die Definition von Kontext-Ankerpunkten im Kundenleben.

- Die Sicherstellung einer permanenten Anpassungsfähigkeit, um Veränderungen im Kundenbedarf zu erkennen und zu verstehen.

- Der schnelle Start von Pilotprojekten, um Erfahrungen zu sammeln und Know-how aufzubauen.

Um das volle Potential Künstlicher Intelligenz erfolgreich zu nutzen, komme es nicht nur auf die Technologie sondern vor allem auf die Entwicklung geeigneter Skills und Kultur an. Es könnte also noch eine Weile dauern, bis Kunden in den Genuss personalisierter Angebote ihrer Bank kommen.