Finanzdienstleister von Autokonzernen zeigen, wie skalier- und replizierbare Produktentwicklung geht. Auf API-Plattformen basierende Ökosysteme ermöglichen Ihnen eine industrie-übergreifende Kombination verschiedener Angebote für zahlreiche Kundengruppen.

Wie man die Entwicklung von Finanzprodukten auf Basis von API-Plattformen vorantreiben kann.

Inspektionsintervalle, Garantiefälle, Leasing-Rückgaben aber auch Versicherungsschäden sind wichtige, aber leider viel zu oft negative Erlebnisse für Autofahrer. Finanzdienstleister von Autokonzernen begegnen diesen Erlebnissen mittlerweile mit einer Vielzahl von Angeboten rund um den Kundenlebenszyklus des Autobesitzes. Wartungspakete, Garantieanschlussversicherungen oder Leasing-Rückgabe-Schutz, es gibt für nahezu jedes Kundenbedürfnis ein entsprechendes Finanzprodukt.

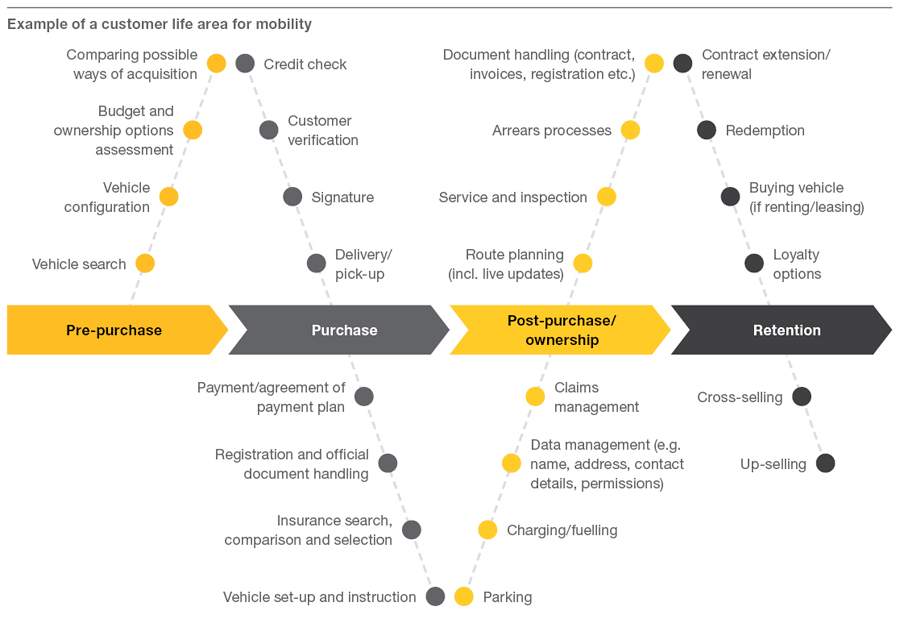

Entlang des Kundenlebenszyklus ergeben sich zahlreiche Kontaktpunkte zwischen Kunde und Captive. Finanzprodukte sind dementsprechend in allen Phasen relevant.Ursprünglich gegründet als reine Absatzfinanzierer und Versicherer der großen Autohersteller, treten Captives verstärkt in den Wettbewerb mit Mobiliätsanbietern und Fahrzeugbörsen. Neben den traditionellen automobilnahen Finanzprodukten, werden die Geschäftsmodelle zunehmend um das Plattformgeschäft mit Auto-Abos, Carsharing-Angeboten oder dem digitalen Direktvertrieb von Neu- und Gebrauchtfahrzeugen erweitert.

Entlang des Kundenlebenszyklus ergeben sich zahlreiche Kontaktpunkte zwischen Kunde und Captive. Finanzprodukte sind dementsprechend in allen Phasen relevant.

Mit einer Kombination aus Microservice-Architekturen, API-Plattformen und Drittanbietern betreiben die Finanzdienstleister mittlerweile vollständige Mobilitäts-Ökosysteme, bei denen sie als Plattform Anbieter auftreten.

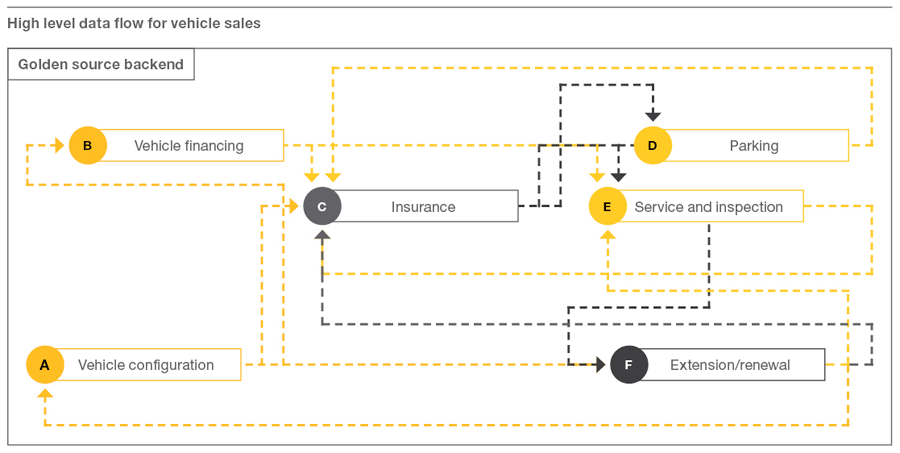

Wie in der folgenden Grafik exemplarisch gezeigt wird, lassen sich die verschiedenen Finanzprodukte rund um den Autokauf beliebig miteinander kombinieren, sofern der Anbieter die technischen Möglichkeiten dazu geschaffen hat.

Übersicht technische Schnittstellen zwischen automobilnahen Finanzprodukten.

Ein Beispielszenario: Der Kunde beginnt mit der Konfiguration seines gewünschten Fahrzeugs auf der Website oder im Autohaus des Herstellers, im Anschluss wird ihm ein digitales Finanzierungsprodukt vorgeschlagen, das er vollständig online abschließen kann. In Kombination mit der Finanzierung wird ihm eine passende Versicherung angeboten und auch hier ein digitaler oder telefonischer Vertragsabschluss ermöglicht. Im Laufe der Jahre des Autobesitzes kann der Kunde dann zusätzlich seine Reparaturkosten versichern oder zum Beispiel auch die Parking-App des Herstellers mit entsprechenden Vorteilen nutzen. Vor und mit dem Ende des Finanzierungszeitraums bekommt der Kunde dann automatisiert – über eine CRM Software oder persönlich durch einen Verkäufer – Angebote zur Erneuerung seines Vertrages oder zum Kauf eines aktuellen Neuwagens.

Im Spannungsfeld zwischen Kundenfokus und Technologie

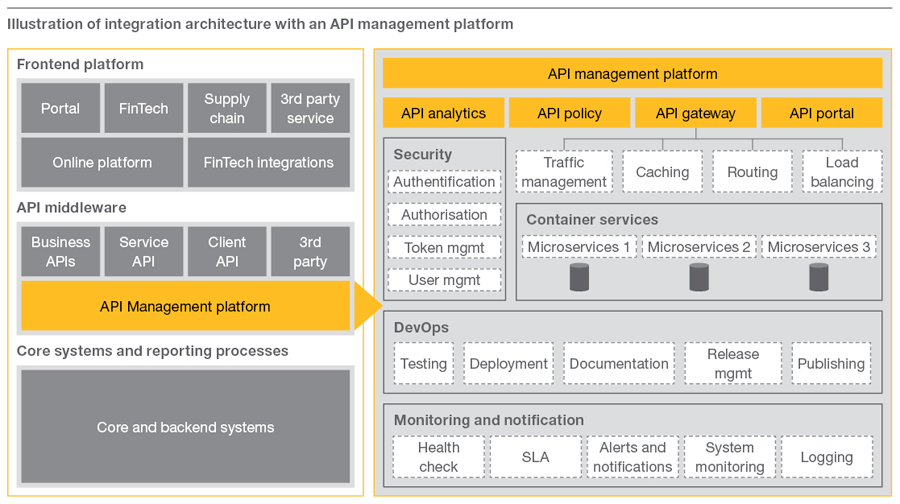

Was für den Kunden idealerweise einfach und nahtlos aussieht, erfordert auf technischer Ebene das Management einer höchst komplexen Integrationsarchitektur von API-Plattformen. Um die steigenden Erwartungen der Kunden und Drittanbieter zu erfüllen, brauchen die Ökosysteme ein technisches Fundament, das unter anderem hinsichtlich der Verfügbarkeit, Compliance, Flexibilität, Performance, Skalierbarkeit und Sicherheit modernsten Standards entspricht. Das übergeordnete Leitbild einer API-Plattform besteht zudem aus einfach zu nutzenden technischen Services, die für eine schnelle Integration standardisiert sind und Verwaltungsoptionen bieten. Nur so können Zuverlässigkeit und Skalierbarkeit gewährleistet werden.

In Kombination mit entsprechenden Microservices bieten die Plattformen die Möglichkeit, Frontends von Backends zu entkoppeln. Dieser Architekturschnitt ist notwendig, um eine flexible und kontinuierliche Weiterentwicklung von digitalen Finanzprodukten gewährleisten zu können, ohne auf lange Entwicklungszeiten von Backends oder Legacy-Systemen angewiesen sein zu müssen.

Modularität der API-Management Plattform erlaubt flexible und kontinuierliche Weiterentwicklung und Integration von Microservices.

Zusätzlich dienen sie als Integrationsschicht für externe Services und Anbieter, die an das Ökosystem angeschlossen werden können, um ein möglichst vollumfängliches Produktportfolio bereitzustellen.

Plug-and-Play für neue Finanzprodukte

Eine hohe Standardisierung von unabhängigen Services schafft die Fähigkeit, neue Produkte und Antragsstrecken nach dem Prinzip Plug-and-Play aufzusetzen oder bestehende Journeys zu erweitern, ohne dass die Plattform und ihre Architektur selbst dadurch angepasst werden müssen.

Für eine zukunftsorientierte Plattformentwicklung ist es darüber hinaus unumgänglich, eine Autonomie der verwendeten Infrastruktur zu kreieren, den Fokus auf eine Einfachheit der Services zu legen und eine Vielseitigkeit der unterstützten Frameworks zu schaffen. Dadurch wird gewährleistet, dass die Plattform und somit auch das Ökosystem selbst nachhaltig aufgesetzt ist.

PwC ist die führende Wirtschaftsprüfungs- und Beratungsgesellschaft in Deutschland und Partner des Bank Blogs.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.