Die Finanzbranche erlebt derzeit einen tiefgreifenden Wandel, der von Technologie getrieben wird. Bankkunden erwarten heutzutage mehr als nur traditionelle Finanzdienstleistungen. Eine zentrale Strategie, um diesen Anforderungen gerecht zu werden, ist die Plattformisierung.

Plattformstrategien gewinnen im Banking an Bedeutung

Geopolitische Konflikte, Energie- und Klimakrise, globale Lieferkette, Zinswende und Inflation verändern die Art und Weise, wie Einzelpersonen und Organisationen über Banken, Finanzberater, Intermediäre und Dienstleister nachdenken.

Gleichzeitig werden die Akteure in der Branche immer besser darin fortschrittliche Technologien gezielt einzusetzen und die Bedürfnisse der Kunden zu befriedigen – und die haben sich längst fundamental verändert – Stichwort: Consumerization. Services und Dienstleistungen sind längst nicht mehr nur an die Öffnungszeiten einer Bank gebunden und die Erwartungshaltung beschränkt sich nicht mehr nur auf das Portfolio eines Finanzdienstleisters. Das Gebot der Stunde heißt: Plattformisierung!

Fundamentaler Vermögenstransfer und sich verändernde Erwartungshaltung

Während die ältesten der 75 Millionen Millennials der Welt, das mittlere Alter erreichen, werden immer mehr von ihnen sesshaft. Sie gründen Familien, kaufen Häuser und sparen für die Bildung ihrer Kinder. Sie sind dabei zu einem großen Verbraucher von Finanzdienstleistungen geworden und aktuell zum größten Treiber der Nettonachfrage nach Neukrediten. Millennials haben die Voraussetzungen für einen Vermögenstransfer historischen Ausmaßes geschaffen. Laut Cerulli Associates werden schätzungsweise 68 Billionen US-Dollar von den Babyboomern zu dieser neuen Kohorte innerhalb der kommenden 10 Jahre wechseln.

Zur gleichen Zeit sind Millennials anspruchsvoll wie eh und je: Sie erwarten, dass Finanzdienstleister die Geschwindigkeit, Benutzerfreundlichkeit, technologische Raffinesse und die maßgeschneiderten Dienstleistungen bieten, die ihr digitales Leben ausmachen und durch Angebote der großen Tech-Konzerne maßgeblich geprägt wurden. Diese These wird durch eine aktuelle Studie gestützt, nach der die Hälfte aller Millennials bereit wären, zu einer konkurrierenden Institution zu wechseln, wenn diese ein besseres digitales Erlebnis bietet.

Wachstum für „jugendorientierte“ FinTech-Alternativen

Diese selektive Haltung treibt auch ein beispielloses Wachstum für „jugendorientierte“ FinTech-Alternativen voran, die nicht nur Millennials, sondern auch ihre Gen-Z-Pendants anziehen. FinTechs aber auch InsurTechs wurden in den vergangenen Jahren durch exponentiell wachsende Investitionen aus der Risikokapitalwelt unterstützt und erhalten durchweg die besten Noten in Bezug auf Kundenzufriedenheit und Weiterempfehlungswahrscheinlichkeit.

Wenig verwunderlich gehören Neobanken und Challenger-Banken zu den heißesten dieser neuen Akteure, wobei Accenture eine fast Verdreifachung ihres Kundenstamms in einem Jahr verzeichnet. Im Pre-COVID Zeitalter von 7,7 Millionen (2018) auf fast 20 Millionen (2019). Die Financial Times berichtet gar einen Kundenstamm von 260 Mio. Kunden weltweit und geht von einer beinahe Verdopplung bis 2025 aus.

Neue Finanzdienstleistungslandschaft bringt neue Herausforderungen

Der technologiegetriebene Wandel mag eine Herausforderung des Bankwesens sein, aber er ist erst der Anfang einer Reihe an disruptiven Konkurrenten, die digitale Zahlungsplattformen, Finanzverwaltungs-Apps, Versicherungen und andere nicht-Bankenorientiere Dienstleistungen anbieten. Um in den kommenden Jahren wettbewerbsfähig zu bleiben, müssen traditionelle Marken ihre digitale Transformation beschleunigen und stark in Effizienz, Flexibilität und neue Fähigkeiten investieren, um relevant zu bleiben und sicherzustellen, dass ihr eigenes Wachstum Schritt hält.

Die Plattformisierung ist eine Möglichkeit diesen Anforderungen gerecht zu können. Denn eins ist sicher: COVID-19 hat die Popularität der FinTechs und InsurTechs beschleunigt. So wurden FinTech-Apps im Jahr 2020 unglaubliche 4,6 Milliarden Mal heruntergeladen, und ihre Nutzung auf Mobilgeräten übertraf Banken um mehr als das Zehnfache.

Neue Strategien für eine neue Finanzdienstleistungslandschaft

Die zuvor beschriebene „neu“ entstehende Finanzdienstleistungslandschaft erfordert eine Strategie, die mehrere Ziele in Einklang bringt und gleichzeitig überschaubar und kostengünstig bleibt:

- Egal, ob der Fokus auf der Neukundenakquisition oder dem Erhalt der Bestandskunden liegt – reichhaltige, maßgeschneiderte und reibungslose Erlebnisse sind nicht länger ein Wettbewerbsvorteil, sie sind das Fundament. Gleichzeitig ist die Fehlerquote noch nie geringer gewesen und potentielle Wechselbarrieren sind Vergangenheit.

- Unabhängig davon, ob ein Finanzinstitut lokal, multinational oder global agiert, unabhängig davon ob es um die ersten Schritte in der digitalen Transformation oder die Einführung eines KI-basierenden Empfehlungssystems geht – Kunden erwarten, das jeder Service für Mobilgeräte optimiert und hochsicher ist.

- Und natürlich, egal ob Sie ein Startup oder ein globales Unternehmen sind, die anhaltenden Auswirkungen von COVID-19 bedeuten, dass betriebliche Effizienz und messbarer ROI noch nie so wichtig waren.

Eine neue Finanzdienstleistungslandschaft mit neuen KPIs entsteht. Die Herausforderung liegt darin, diese in Einklang zu bringen.

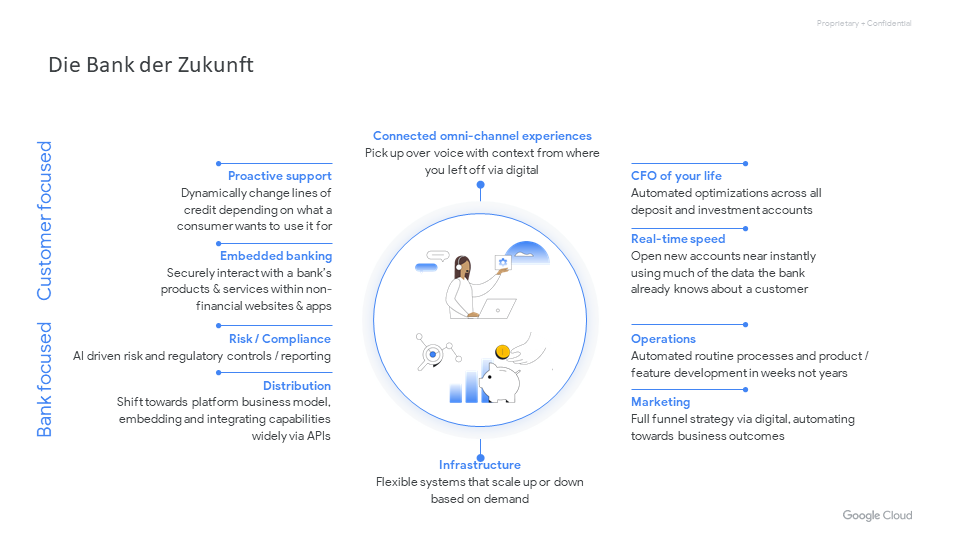

Kundenorientierung heißt, den Kunden zum „CFO seines Lebens“ zu machen.

Eine sich verändernde Erwartungshaltung des Kunden und die sich gleichzeitig wandelnde Finanzdienstleistungslandschaft fordert unweigerlich ein sich anpassendes Engagement-Modell der Banken ein. Diese müssen, bei allem was sie tun, den Kunden in den Mittelpunkt stellen. Aus Kundensicht heißt dies:

- Connect me: Ermögliche mir den Zugang zu Verbundplattformen, die mir all meine finanziellen Bedürfnissen befriedigen

- Know me: Personalisiere Lösungen und richten sie auf mich aus, um meine Ziele und Ausgabengewohnheiten bestmöglich abzudecken

- Assist me: Gib mir Zugang über einen Kanal meiner Wahl – von digital bis menschlich

- Educate me: Sei mein Übersetzer und Ausbilder, damit ich die Auswirkungen meiner Entscheidungen verstehen kann

- Trust me: Investiere in eine Beziehung die von Transparenz und Vertrauen geprägt ist

- Incent me: Binde mich ein und belohne Loyalität und verantwortungsbewusstes finanzielles Handeln

Embedded Finance und Plattformisierung

Eine Kundenorientierung aus Sicht der Banken kann diese Erwartungshaltung u.a. durch eingebettete Finanzierungen bedienen, damit Kunden auch mit nicht-finanziellen Websites und Apps interagieren können. Durch eine Plattformisierung, wird die Bank wird zum zentralen Dreh- und Angelpunkt für alles Rund um Geld. Damit einhergehend ist die proaktive Unterstützung, wenn bspw. ein Lebensereignis – ein Micro-Moment – ansteht und sich Anforderungen wie etwa ein Kreditlimit verändern.

Banken müssen sich dafür in die Lage bringen, Offline- und Online-Erlebnisse zu verbinden, damit ihre Kunden dort weitermachen können, wo sie aufgehört haben. Letztlich bedeutet Kundenorientierung, den Kunden zum „CFO seines Lebens“ zu machen.

Die Bank der Zukunft unterliegt einem technologiegetriebenen Wandel, der sich sowohl auf Kundenseite als auch innerhalb der Bank etabliert

Neuausrichtung der Geschäftstätigkeit

Um diese kundenorientierte Vision zu verwirklichen, muss die Bank ihre Geschäftstätigkeit verändern. Routineprozesse müssen massiv automatisiert werden um u.a. neue Produkte und Funktionen schneller einführen zu können. Die Finanzinstitute werden Full-Funnel-Marketingkampagnen starten, die auf Geschäftskennzahlen optimiert sind. Beides ist nur mit flexibleren Systemen, die je nach Bedarf nach oben oder unten skaliert möglich. Die Vertriebsstrategie muss sich zwangsläufig eher auf ein Plattform-Geschäftsmodell als auf ein produktbasiertes Modell umstellen.

Wenn all dies zusammenkommt, hat die Bank von morgen eine vollständige Sicht auf den Kunden und kann ihn besser bedienen, während sie gleichzeitig profitables Wachstum für das Unternehmen vorantreibt.