Stimmt der Grundsatz noch, dass Kunden zu halten profitabler ist, als neue zu gewinnen? Angesichts von Vergleichsportalen, Zahlungskontengesetz und höheren Kundenerwartungen müssen Banken Kundenbindung neu justieren. Kanalübergreifendes Moment-Marketing kann hier wirkungsvoll unterstützen.

Kanalübergreifendes Moment-Marketing für Banken und Sparkassen.

Ende Oktober 2018 wurde der letzte Teil des Zahlungskontengesetzes (ZKG) ausgerollt, welches seit Juni 2016 stückweise eingeführt wurde. Das ZKG erleichtert für Konsumenten signifikant den Wechsel des Kontoanbieters. Gleichzeitig erfreuen sich Vergleichsplattformen, die Teil der aufstrebenden Plattformökonomie sind, weiterhin steigender Beliebtheit und werden durch den letzten Teil des ZKG gestärkt.

Welche Auswirkungen haben diese beiden Phänomene auf die Kundenbindung im Bankensektor? Wie müssen Banken ihre Kundenbindungsmaßnahmen anpassen, um sich erfolgreich die Loyalität ihrer Kunden zu sichern? Die noch recht junge Softwarekategorie der Customer Data Platforms (CDP) hält hier Lösungen bereit.

Wechselkosten als Haupttreiber der Kundenbindung

Es ist deutlich günstiger und profitabler, einen Kunden langfristig zu binden, als einen neuen Kunden zu gewinnen. Dies gilt in unterschiedlich signifikanter Ausprägung für alle Branchen – so auch für den Bankensektor: „Reducing defections by just 5 Prozent generated 85 Prozent more profits in one bank’s branch system“ (Die Reduzierung des Kundenverlustes um nur 5 Prozent führte zu 85 Prozent mehr Gewinn im Filialnetz einer Bank), so ein Beispiel des mittlerweile ikonischen Artikels „Zero Defections: Quality Comes to Services“, den Reichheld und Sasser 1990 im Harvard Business Review veröffentlichten.

Aber gilt dies auch fast 30 Jahre später noch vor dem Hintergrund des ZKG und der Vergleichsplattformen? Um dies zu analysieren müssen wir uns zunächst damit beschäftigen, wie Kundenbindung funktioniert.

Wechselkosten sind der Haupttreiber der Kundenbindung. Allerdings sind Wechselkosten nicht nur ökonomisch zu betrachten, sondern auch relational als Identifikation, Beziehung und Verbundenheit zu einer Marke. In ihrem 2003 erschienenen Artikel „Consumer switching costs: A typology, antecedents, and consequences“ identifizieren Burnham, Frels und Mahajan drei Säulen der Wechselkosten:

- Prozessuale Wechselkosten,

- finanzielle Wechselkosten und

- relationale Wechselkosten.

Prozessuale Wechselkosten

Prozessuale Wechselkosten sind der entstehende Aufwand beim Anbieterwechsel, wie etwa durch Risiko-, Bewertungs- oder Setup-Kosten, aber auch Recherchearbeiten oder Lernphasen. Der Wechsel von Apple zu Android würde beispielsweise hohe prozessuale Wechselkosten bedeuten.

Finanzielle Wechselkosten

Finanzielle Wechselkosten sind monetäre Verluste oder der Verlust bestimmter mit dem Anbieter oder Produkt verbundener Vorteile. Wer seinen Mobilfunkanbieter lange vor Laufzeitende wechseln will, hat beispielsweise hohe finanzielle Wechselkosten – Gleiches gilt für Kredite.

Relationale Wechselkosten

Relationale Wechselkosten sind der Verlust der Beziehung zu einer Marke oder auch persönlicher Beziehungen zu den Mitarbeitern eines Anbieters. Wenn Kunden mit einer Marke gute Momente erlebt haben, herausragenden Service erfahren oder die Marke einfach besonders gut zu ihrem Lifestyle passt, entstehen relationale Wechselkosten.

Der Einfluss des ZKG und der Vergleichsportale

Mit der Einführung des ZKG haben Verbraucher das Recht auf ein Basiskonto sowie die Unterstützung Ihrer Bank beim Kontowechsel. Zudem wird durch verschiedene Maßnahmen die Transparenz für Verbraucher erhöht – unter anderem auch durch eine gesetzliche Stärkung und Zertifizierung entsprechender Vergleichswebseiten.

Die prozessualen Wechselkosten beim Kontowechsel werden durch das ZKG und die immer beliebteren Vergleichsplattformen weitestgehend eliminiert – letztere schaffen auch mit Blick auf andere Finanzprodukte und Dienstleistungen zunehmende Transparenz und damit geringere prozessuale Wechselkosten. Finanzielle Wechselkosten gibt es lediglich bei Kreditprodukten. Letztlich werden relationale Wechselkosten also immer bedeutsamer.

Finanzdienstleister – wie auch alle anderen Branchen, besonders im B2C-Bereich – können sich zunehmend nur noch über beziehungsbezogene Werkzeuge der Kundenbindung differenzieren und die Loyalität unter ihren Bestandskunden steigern.

In Anbetracht der beschriebenen Entwicklungen stellt sich die Frage, wie höhere relationale Wechselkosten generiert werden können. Emotionalisierende Brand-Kampagnen sind für eine langfristige Markentreue nicht ausreichend. Es muss vor allem die Qualität der Bestandskundenpflege gesteigert werden – sowohl in der Werbung als auch in der Kommunikation.

Moment-Marketing treibt beziehungsbezogene Wechselkosten

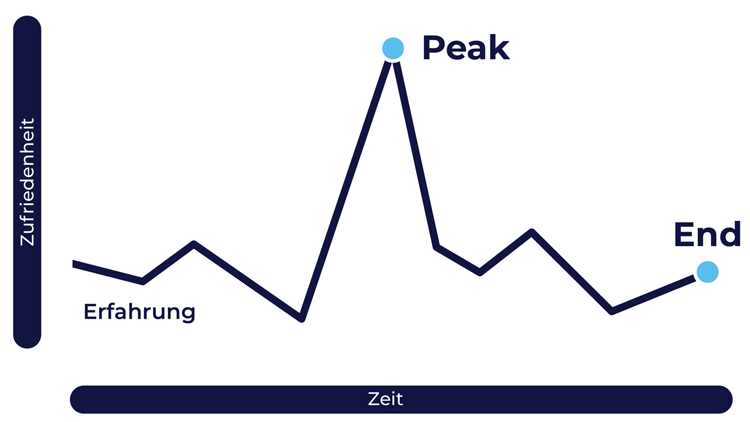

Menschen bewerten und erinnern Erfahrungen immer anhand der besten beziehungsweise schlechtesten Momente und ihrem Ende. In der Verhaltensökonomie ist diese Phänomen unter dem Begriff der Peak-End-Rule bekannt. Das von Kahnemann entwickelte und in empirischen Studien belegte Modell lässt sich auch in der Kommunikation beziehungsweise Interaktion mit Kunden anwenden. Um bei Kunden positiv in Erinnerung zu bleiben, müssen Dienstleister auf individuelle Kundenbedürfnisse eingehen können. Dazu müssen persönliche Präferenzen einzelner Kunden identifiziert und gewinnbringende oder kritische Momente des Kundenkontakts antizipiert und modelliert werden.

Menschen bewerten und erinnern Erfahrungen immer anhand der besten beziehungsweise schlechtesten Momente und ihrem Ende.

Heutzutage haben Kunden selbst im Umgang mit Finanzdienstleistern vor allem Online-Kontaktpunkte. Und die Zahl der genutzten Kanäle ist in den vergangenen Jahren massiv gestiegen und es kommen regelmäßig neue Kommunikationswege hinzu. Neben persönlichen Kontaktpunkten in der Filiale oder via Telefon, gibt es mittlerweile eine Vielzahl an Online-Kanälen, die für die Kundenbindung genutzt werden können: Neben der Unternehmenswebseite und E-Mails sind mittlerweile auch In-App-Benachrichtigungen, Browser-Push, SMS, Messenger, Social Media oder digital gestützter Briefversand potenzielle Kanäle, um mit Bestandskunden zu interagieren. Hinzu kommt, dass Kunden mit mobilen Endgeräten deutlich mehr Zeit online verbringen. Dadurch sind sie zwar besser erreichbar, aber es ist für Unternehmen auch schwieriger geworden, sich in der stetigen Informationsflut der Aufmerksamkeitsökonomie zu differenzieren.

Als Beiwerk dieser Entwicklungen steigen die Kundenerwartungen: Die Kommunikation soll reibungslos ablaufen und Kunden bevorzugen es, wenn Unternehmen sie und ihre Präferenzen kennen. Das heißt, es muss auf Basis individueller Kundenprofile die richtige Botschaft im richtigen Moment über den richtigen Kanal versendet werden.

Ein datenbasiertes und kanalübergreifend orchestriertes Bestandskundenmanagement wird durch die neue Softwarekategorie der Customer Data Plattform ermöglicht. Diese bündeln alle Kundendaten eines Unternehmens in Echtzeit und helfen so, die Präferenzen, Einstellungen und das Verhalten jedes einzelnen Kunden zu analysieren und verstehen. Einige Anbieter ermöglichen zusätzlich ein intelligentes und automatisiertes Kampagnenmanagement. Beides kann für individualisiertes Moment-Marketing genutzt werden und so die Loyalität bestehender Kunden steigern.

Fazit: Kundenbindung bleibt profitabler als Neukundenakquise

Kundenbindung bleibt auch im digitalen Zeitalter profitabler und nachhaltiger als die Neukundenakquise – nicht zuletzt durch stetig steigende Kundenakquisitionskosten. Allerdings hat eine relevante Verlagerung bei der Effektivität der Wechselkosten aufgrund des ZKG und der Vergleichsplattformen stattgefunden: Relationale Wechselkosten sind zum wichtigsten Instrument der Kundenbindung geworden, die heutzutage über verschiedene digitale und persönliche Kanäle orchestriert werden muss.

Customer Data Platforms sind hierfür das Mittel der Wahl, um eine Customer-Experience schaffen, die sich durch positive Momente auszeichnet und unmittelbar einen Wettbewerbsvorteil kreiert.