Um die großen Wachstumschancen digitaler Plattformen zu nutzen, ist ein gut orchestriertes Ökosystem nötig, das unter der Führung einer starken Marke gedeiht. Wer dabei aber über der Technik die Menschen vergisst, hat schon verloren.

Plattformen sind ein wichtiger Baustein für das Banking der Zukunft.

Insbesondere in den letzten zwei Jahrzehnten haben Plattformen durch die fortlaufende Digitalisierung die Wirtschaft nachhaltig geprägt und die Plattformökonomie zur dominanten Kraft am Markt gemacht.

Doch worin liegt ihre Stärke? In Abwandlung eines berühmten Wahlkampfslogans von Bill Clinton aus dem Jahr 1992 ließe sich darauf antworten: „It’s the ecosystem, stupid.“ Denn digitale Plattformen wachsen dann profitabel, wenn sie als offenes System konzipiert sind und auf einem leistungsfähigen Ökosystem basieren. Eine gemeinsame Plattform für verschiedene Partner – und eine Marke, über die der Zugang zu den Kunden erfolgt.

Der Kunde im Zentrum der Plattform

Den Ausgangspunkt für dieses Modell bildeten vernetzte Marktplätze, insbesondere im Retail-Bereich. Das bekannteste Beispiel ist Amazons Marketplace: Unternehmen bieten ihre Produkte an und profitieren von Amazons Kundenbasis und Infrastruktur – Amazon erhöht im Gegenzug die Produktvielfalt und den Umsatz.

Dieses Modell funktioniert allerdings nur, wenn der Kunde und seine Bedürfnisse im Mittelpunkt stehen. Angesichts häufiger Veränderungen im Kundenverhalten ist eine kontinuierliche, datengetriebene Analyse zur (Weiter-)Entwicklung der Kundenreise dabei das A und O. Das große Ziel: den Kunden langfristig an die Plattform binden. Ein Effekt: Produkte und Dienstleistungen werden zunehmend sektorübergreifend angeboten. Sogenannte „Verticals“, deren Ökosystem nur in einem Industriezweig verankert ist, werden seltener.

Eine Plattform für alle Teilnehmer

Als Vermittler von Baufinanzierungen hat Interhyp das Konzept der Plattform frühzeitig umgesetzt. Bereits vor über 20 Jahren haben wir unseren Kunden die verschiedenen Leistungspakete, die Banken zur Baufinanzierung entwickeln, gebündelt über unsere Plattform angeboten.

Der Erfolg spricht für sich: Über 500 Bankpartner nutzen unsere Plattform. Mit einem abgeschlossenen Finanzierungsvolumen von 24,5 Milliarden Euro in 2019 betreiben wir nicht nur die größte digitale Plattform rund ums Zuhause, sondern sind auch größter Vermittler von privaten Immobilienfinanzierungen am deutschen Markt. Das haben wir erreicht, indem wir unser zunächst rein digitales Geschäftsmodell um den persönlichen Kundenkontakt vor Ort erweiterten: Unsere mehrere tausend Berater und Vermittler haben mit der „Mission Zuhause“ bereits mehr als eine Million Kunden auf dem Weg ins eigene Heim begleitet. Damit sind wir den umgekehrten Weg vieler anderer Unternehmen gegangen. Denn wir sind davon überzeugt, dass nur die Kombination von Mensch und Technik das optimale Kundenerlebnis schaffen kann. Dieses Credo „MuT“ unterscheidet uns von anderen Anbietern in der Branche.

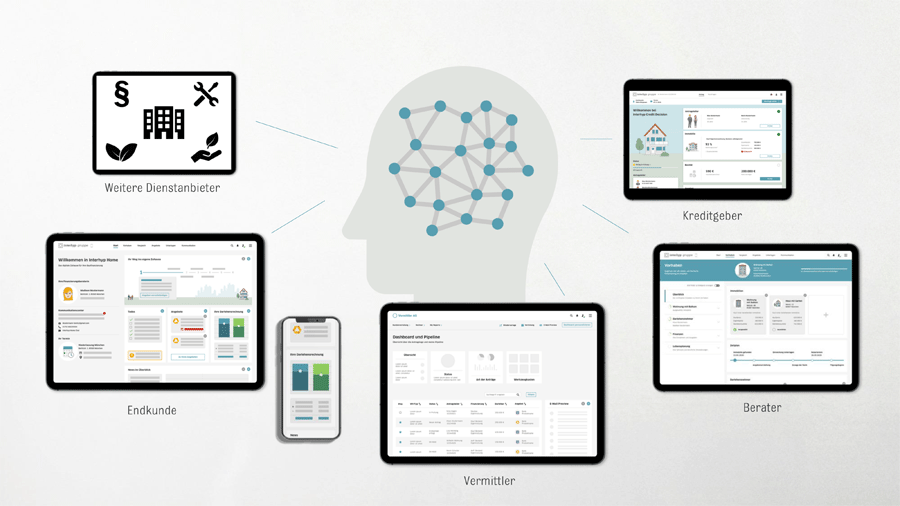

Kunden, Berater und Darlehensgeber treffen dabei an einer Stelle zusammen: Interhyp Home. Unsere Ein-Plattform-Strategie beinhaltet eine Reihe an digitalen Dienstleistungen, die langwierige oder komplexe Prozesse in der Baufinanzierung ersetzen oder beschleunigen. In ihrem „digitalen Zuhause“ können unsere Kunden zum Beispiel selbst Finanzierungsvarianten berechnen und bekommen automatische Hilfestellungen zum Einsatz ihres Eigenkapitals und zu Fördermöglichkeiten. Sie erhalten volle Markttransparenz – einschließlich der möglichen Zinskonditionen. Die Kunden können auch selbst Unterlagen für die Kreditgeber hochladen und diese automatisch sortieren lassen. All das bedeutet: deutlich schnellere Abläufe und maximale Transparenz beim Angebot von Baufinanzierungen.

Die smarten Algorithmen der Plattform, wie z.B. die automatische Dokumentenerkennung oder die Prognose der Annahmewahrscheinlichkeit, kommen Beratern der Interhyp wie Vermittlern zugute, die unsere Plattform als B2B Kunden nutzen. Unsere neue KI „Roberta“ sorgt dafür, dass jeder Kunde schnell den passenden Berater findet – und selbst einen freien Termin in dessen Kalender buchen kann. Das ist Teil unserer Omnikanalstrategie: Ob persönlich, per Videocall, Messenger Chat oder E-Mail, unsere Berater können die Kunden so ansprechen, wie diese es wünschen. Insbesondere in Zeiten von Corona war und ist dies ein echtes Plus.

Die passende Technologie für ein gesundes Ökosystem

Unser heutiges Ökosystem besteht u.a. aus Darlehensgebern, die ihre Finanzierungslösungen über die Plattform Interhyp anbieten. Sie sind sozusagen unsere eigene Gemeinschaft unabhängiger Entwickler. Und wie im App Store von Apple ist auch bei Interhyp den Kunden wie den freien Finanzdienstleistern bewusst, dass wir nur zuverlässige Angebote auf unsere Plattform nehmen und die Qualität stetig überwachen.

Konsequente One-Platform Strategie: Alle Leistungen und Angebote rund um die Interhyp

Anders als Apple setzen wir auf größtmögliche Offenheit der Schnittstellen, um aktuellen wie zukünftigen Partnern die nahtlose Systemintegration zu ermöglichen. Der vermehrte Einsatz von Cloud-Technologien und der modulare Aufbau der Anwendungssoftware (Microservices) ermöglicht zusätzlich eine schnelle Skalierung. Daneben nutzen wir umfassende Analytics-Technologien, um das Kundenerlebnis stetig zu optimieren und neue Angebote treffsicher bereitzustellen.

So entstehen die nötigen Netzwerkeffekte: Je vielfältiger und hochwertiger sich das Angebot unserer Plattform gestaltet, desto mehr Darlehensgeber, Vermittler und Kunden entscheiden sich für Interhyp, um miteinander ins Geschäft zu kommen.

Auch intern hat unsere One-Platform-Strategie Konsequenzen: Wir haben alle Kompetenzen zur Plattform in einem Bereich Digital Products & Technology gebündelt. Von Digitalexperten über Service-Designer bis hin zu IT Security und Infrastruktur arbeiten bei uns 250 Menschen in einem agilen Organisationsmodell zusammen. Damit ermöglichen wir die Flexibilität und Schnelligkeit, die wir für die Weiterentwicklung unserer Plattform brauchen.

Wie geht die Reise weiter?

Offene Plattformen mit Kundenzugang werden weiter stark wachsen. „Anytime, anywhere, anychannel“ wird auch in Zukunft ein zentraler Erfolgsfaktor jeder Plattformstrategie sein.

Um die Wachstumsimpulse der Plattformökonomie zu nutzen, werden wir unser Ökosystem kontinuierlich mit hochwertigen Partnern erweitern. Naheliegende Serviceergänzungen zur Baufinanzierung wie die Immobilienbewertung oder die Vermittlung von Sachverständigen finden bereits heute auf Interhyp Home ein Zuhause. Aber auch nachdem die Kunden einen Kreditvertrag abgeschlossen und ihre Immobilie bezogen haben, sollen sie sich an die Qualität unserer Plattform erinnern – und dort weitere Dienstleistungen rund ums eigene Zuhause finden.

Das Wichtige dabei ist der rote Faden, der alle Angebote verbindet und die individuelle Kundenreise an regelmäßigen Kontaktpunkten abbildet – die Interhyp „Housing Journey“. Im Zentrum einer solchen Plattform der Zukunft wird immer die Interhyp stehen – als Moderatorin, Qualitätssicherung und starke Marke, der die Kunden vertrauen.