Digitale Ökosysteme im Finanzsektor eröffnen neue Märkte und können die finanzielle Performance verbessern. Um von dem Trend profitieren zu können, müssen Kreditinstitute ihre Strategie daher konsequenter auf deren Entwicklung ausrichten.

Digitale Ökosysteme eröffnen Banken neue Märkte und können die finanzielle Performance verbessern.

Der Markt für Banken und Zahlungsdienstleister unterliegt starken Veränderungen – getrieben von der Automatisierung, Digitalisierung und technischen Innovationen wie dem Einsatz von Robotics oder künstlicher Intelligenz. In den nächsten Jahren werden digitale Ökosysteme an Bedeutung gewinnen, also Partnerschaften zwischen Banken und Unternehmen aus anderen Branchen zur Entwicklung und zum Vertrieb von Finanzprodukten über digitale Plattformen. Diese digitalen Ökosysteme eröffnen Banken Wachstumspotenziale, zum Beispiel über neue Produkte und Services. Sie können damit neue Kundengruppen und neue Märkte erschließen – oft zu geringeren Kosten für die Kundenakquise als in anderen Marktzugangsmodellen.

Digitale Ökosysteme bei den 100 größten Finanzdienstleistern

BCG hat das Engagement der 100 größten Finanzdienstleister weltweit in digitalen Ökosystemen auf Basis öffentlich verfügbarer Informationen untersucht. Grundlage der Studie waren die 100 größten Unternehmen im Sektor Financial Institutions (Banken, Zahlungsdienstleister) weltweit nach Marktkapitalisierung zum Ende des Jahres 2021. Das Engagement der Finanzdienstleister in digitalen Ökosystemen und Partnerschaften wurde anhand von Informationen aus Jahresberichten, Presseberichten sowie Unternehmenswebsites analysiert.

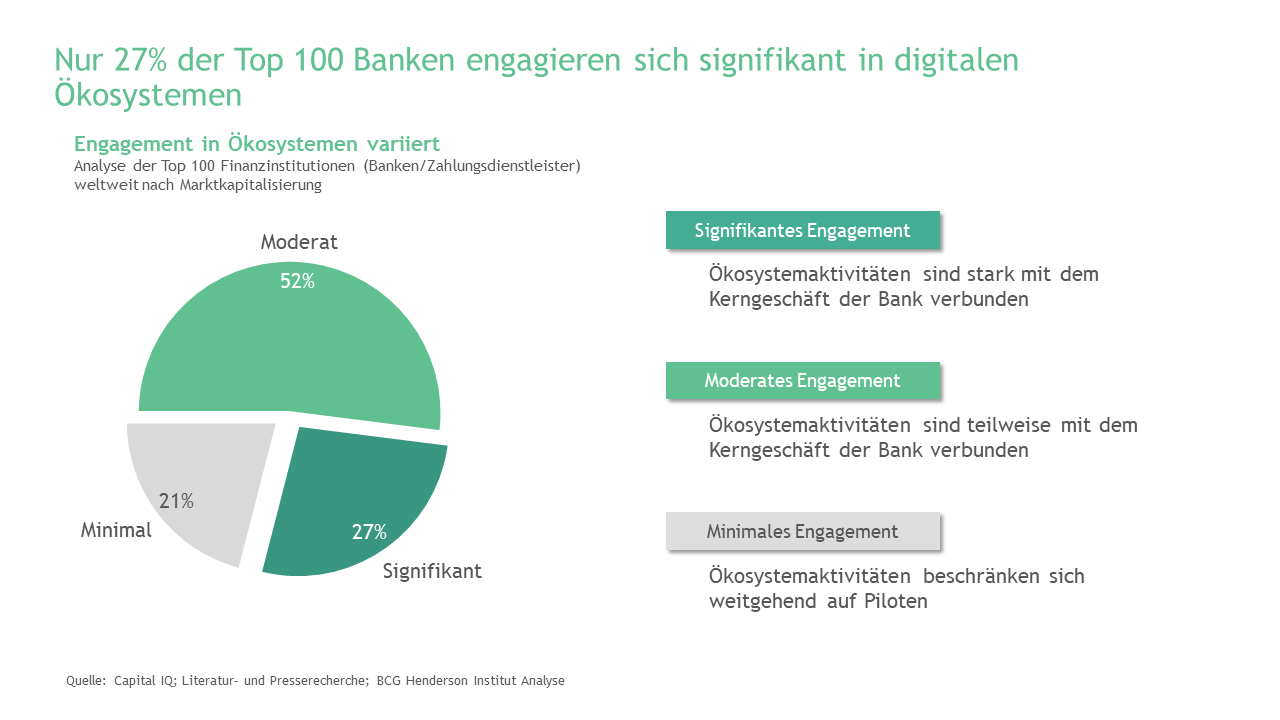

Das Ergebnis überrascht: zwar sind 79 Prozent aktiv an Ökosystemen beteiligt, aber nur 27 Prozent engagieren sich signifikant mit einer starken Verbindung zu ihrem Kerngeschäft, 52 Prozent befinden sich in einem Experimentierstadium, die restlichen 21 Prozent arbeiten bestenfalls an Pilotprojekten.

Nur 27 Prozent der Top 100 Banken engagieren sich signifikant in digitalen Ökosystemen.

Es gibt zwei unterschiedliche Wege, wie sich Banken und Zahlungsdienstleister an digitalen Ökosystemen beteiligen können. Als Orchestrator eines Ökosystems entscheiden sie über den inhaltlichen Schwerpunkt, die Ausgestaltung des Ökosystems sowie über die Teilnahme von Partnerunternehmen. In der Rolle des Orchestrators liegt die Kontrolle, aber auch die volle Verantwortung bei der jeweiligen Bank.

Die zweite Möglichkeit ist die Teilnahme an Ökosystemen als Lieferanten von Produkten und Services. Damit können die Finanzdienstleister schneller und mit geringerem Ressourceneinsatz an digitalen Ökosystemen partizipieren, dafür haben sie aber in der Regel deutlich weniger strategischen Einfluss und überlassen die Kundenschnittstelle dem Betreiber des digitalen Ökosystems. Unter den 79 untersuchten Finanzinstituten mit einer aktiven Beteiligung an Ökosystemen nehmen 20 eine reine Orchestrator-Rolle ein, während 25 rein als Lieferanten von Produkten und Services agieren. 34 Finanzdienstleister sind gleichzeitig sowohl als Orchestrator als auch als Produktlieferant in Ökosystemen engagiert.

Bessere Performance bei Instituten, die in Ökosystemen aktiv sind

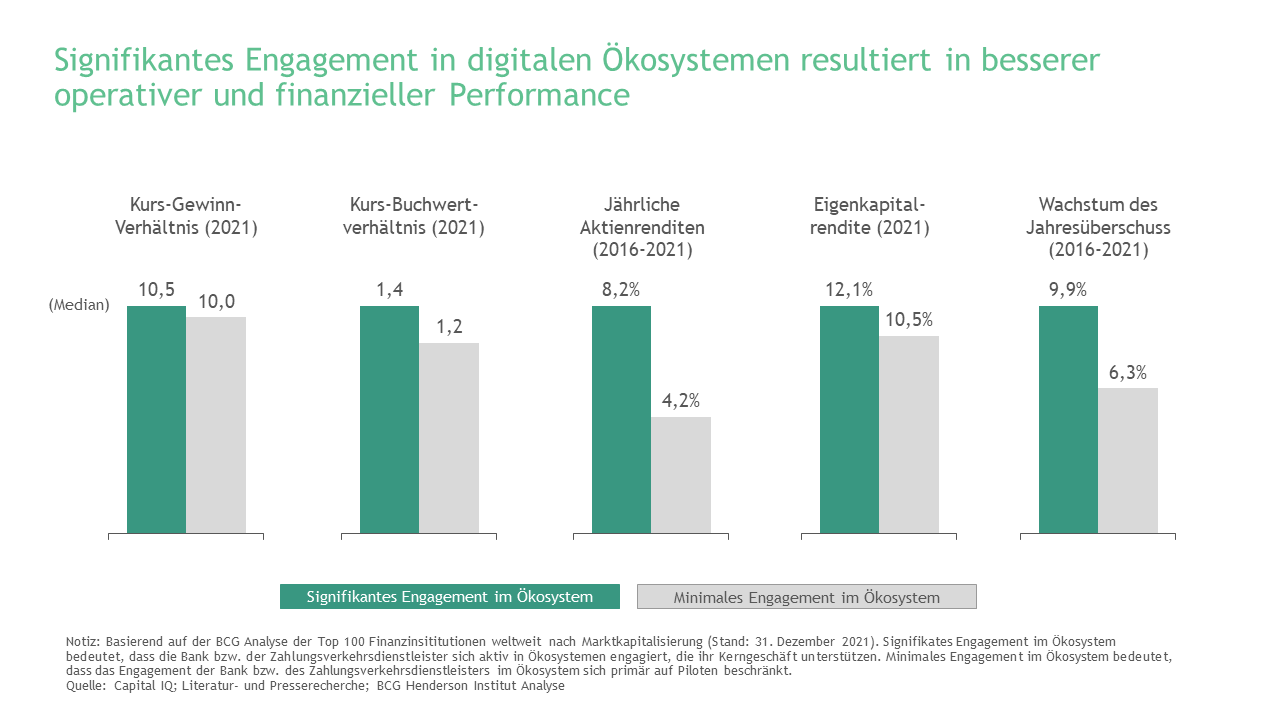

Die BCG-Analyse zeigt auch, dass die Teilnahme an Ökosystemen wertschaffend ist. Die Banken und Zahlungsdienstleister, für die das Engagement in Ökosysteme zum Kern ihres Geschäftsmodells gehört, weisen im Untersuchungszeitraum zwischen 2016 und 2021 eine deutlich bessere finanzielle Performance und höhere Wachstumsraten auf als die anderen untersuchten Institute:

- Das Kurs-Gewinn-Verhältnis lag bei dieser Gruppe im Schnitt bei 10,5, das der Vergleichsgruppe bei 10,0.

- Das Kurs-Buchwertverhältnisse betrug durchschnittlich 1,4 gegenüber 1,2.

- Die Aktienrenditen der ökosystem-fokussierten Unternehmen lagen von 2016 bis 2021 deutlich höher als die der Vergleichsgruppe – nämlich durchschnittlich bei jährlich 8,2 Prozent im Vergleich zu 4,2 Prozent.

- Der Jahresüberschuss nahm durchschnittlich 9,9 Prozent pro Jahr zu und damit 3,6 Prozentpunkte mehr als bei den anderen untersuchten Instituten.

- Die Eigenkapitalrendite lag im Durchschnitt pro Jahr bei 12,1 Prozent gegenüber 10,5 Prozent.

Bei diesen Studienergebnissen handelt es sich allerdings um Korrelationen und nicht notwendigerweise um kausale Effekte. Die Analyse legt gleichwohl nahe, dass Banken und Finanzdienstleister in ihrer operativen und finanziellen Performance stark profitieren können, wenn sie sich in signifikantem Maße in digitalen Ökosystemen engagieren.

Die Auswirkungen eines Engagements in digitalen Ökosystemen auf die operative und finanzielle Performance.

Vier mögliche strategische Optionen für Banken

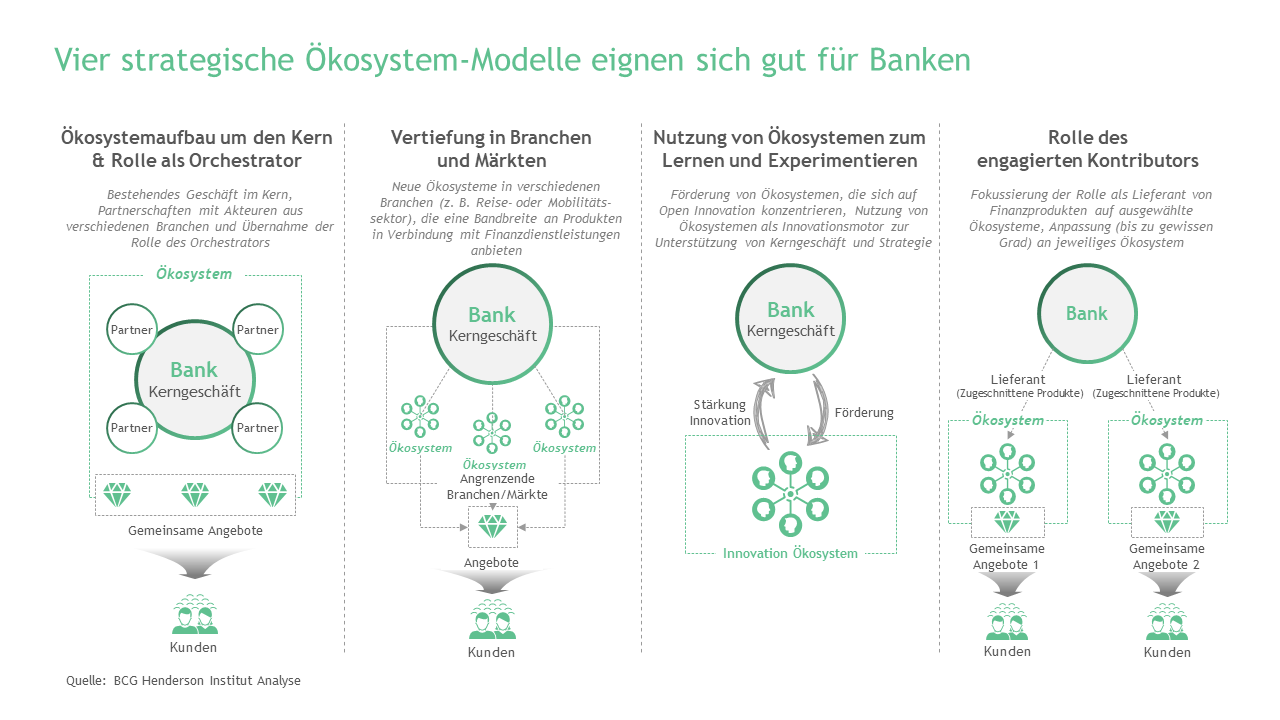

BCG hat vier strategische Stoßrichtungen identifiziert, mit denen Finanzdienstleister in digitalen Ökosystemen erfolgreich sein können.

- Entwicklung eines Ökosystems als Orchestrator im Kerngeschäft;

- Entwicklung von Ökosystemen mit spezifischem Branchen-Fokus;

- Nutzung von Ökosystemen, um zu lernen und zu experimentieren;

- Teilnahme an Ökosystemen als Lieferanten von Produkten und Services.

1. Entwicklung eines Ökosystems als Orchestrator im Kerngeschäft

In diesem Modell agieren Banken und Zahlungsdienstleister als Orchestrator des Ökosystems mit starkem Bezug zu ihrem Kerngeschäft. Sie wählen die Partner für das Ökosystem aus und bündeln die eigenen Finanzprodukte mit komplementären Services der Partnerunternehmen. Dieses Modell eignet sich für Finanzdienstleister, die ihren Marktanteil in Kernmärkten ausbauen wollen. So hat beispielsweise die global agierende Bank HSBC mit BusinessGo ein Ökosystem in Asien mit der Zielgruppe der kleinen und mittleren Unternehmen entwickelt. Neben den Produkten der HSBC gibt es nach dem Prinzip des One-Stop-Shops auch Angebote anderer Dienstleister wie Marketingservices, Steuer- und Rechtsberatung oder Logistikdienstleistungen. Ein solches Modell öffnet typischerweise schnell den Zugang zu neuen Kunden, wobei die Monetarisierung der zusätzlichen Produkte und Services gegebenenfalls etwas Zeit erfordert.

2. Entwicklung von Ökosystemen mit spezifischem Branchen-Fokus

Banken und Zahlungsdienstleister mit dieser Strategie bilden Ökosysteme mit einem starken Fokus auf Branchen, in denen sie bereits eine sehr gute Kundendurchdringung haben. Sie arbeiten mit Partnerunternehmen, um ihre dominante Marktposition in einer Branche zu festigen oder auszubauen. So hat etwa die DBS Singapur erfolgreich den DBS Marketplace entwickelt. Er umfasst sieben branchenspezifische Ökosysteme, unter anderem in den Sektoren Reise, Gesundheit und Immobilien. Ein weiteres Beispiel: Die Zusammenarbeit zwischen Einkaufsplattformen und Finanzdienstleistern. Die Einkaufsplattform verbindet Unternehmen in der Lieferkette mit ihren Lieferanten und ermöglicht den elektronischen Austausch von Bestellungen und Rechnungen sowie die Integration der Bestell- und Rechnungsdaten in die Finanzbuchhaltung bzw. in ERP-Systeme. Die Einkaufsplattformen wie z.B. SAP Ariba, Coupa oder Tradeshift, erweitern ihre Services durch die Integration von Bezahl- und Finanzierungsfunktionen, die von Banken oder spezialisierten Finanzdienstleistern bereitgestellt werden. Für die Finanzdienstleister wird die Einkaufsplattform auf diese Weise zum digitalen Vertriebskanal.

3. Nutzung von Ökosystemen, um zu lernen und zu experimentieren

Viele Finanzdienstleister nutzen digitale Ökosysteme, um mit neuen Produkten oder Services zu experimentieren, neue Geschäftsmodelle zu testen oder durch Partnerschaften Zugang zu innovativen Technologien zu erhalten. Ein Beispiel ist das Trade Information Network, ein elektronisches Datenregister, das 2018 von ANZ, BNP Paribas, Citi, der Deutschen Bank, HSBC und Standard Chartered gegründet wurde.

Ziel ist die Digitalisierung globaler Lieferketten durch den elektronischen Austausch und die Speicherung von bislang papierhaften Unterlagen zwischen Käufern, Lieferanten und Finanzdienstleistern. Das Konsortium bietet den teilnehmenden Banken eine Experimentier-Plattform, um mit digitalen Technologien das Außenhandelsgeschäft und die Finanzierungsmöglichkeiten in der Lieferkette zu optimieren.

4. Teilnahme an Ökosystemen als Lieferanten von Produkten und Services

Schließlich können Banken und Finanzdienstleister auch als Lieferanten von Produkten und Services in Ökosystemen agieren, die von anderen Unternehmen gesteuert werden. In diesem Fall können sie die Plattformen zwar als digitalen Vertriebskanal nutzen und so auch neue Kundensegmente erreichen. Die direkte Kundenschnittstelle geben sie aber zumeist an den Orchestrator des Ökosystems ab. Zum Beispiel arbeitet Goldman Sachs im Rahmen ihrer Plattform-Lösungen sowohl mit Apple, hier im Bereich Kreditkarten, als auch mit Amazon – bei Krediten für KMU-Händler – zusammen.

Vier strategische Ökosystem-Modelle für Banken.

Erfolgsfaktoren bei der Umsetzung

In diesem dynamischen Umfeld ergeben sich für Finanzdienstleister mehrere Herausforderungen bei der Implementierung digitaler Ökosysteme. Es geht dabei nicht nur um die Entwicklung guter Ideen, sondern auch um deren effiziente Umsetzung.

- Banken und spezialisierte Zahlungsdienste-Anbieter müssen zunächst eine passgenaue Ökosystem-Strategie entwickeln, die optimal zu ihrer Marktpositionierung, den technischen Voraussetzungen und Fähigkeiten sowie ihren Zielsetzungen passt. Dabei gilt es auch, klare Ziele für die Ökosystem-Strategie zu definieren, beispielsweise zu Wachstumsambitionen, Margen oder erforderlichen Investitionen.

- Finanzdienstleister können davon profitieren, gleich mehrere digitale Ökosysteme zu entwickeln. Die in diesem Bereich besonders erfolgreichen Banken haben parallel zwei oder drei digitale Ökosysteme – oft in unterschiedlichen Archetypen – pilotiert, getestet und entwickelt.

- Nach der Festlegung der Ökosystem-Strategie gilt es, die effizienteste Implementierungsstrategie zu finden. Dabei müssen Banken das Ökosystem nicht zwangsweise selbst ausgestalten und aufbauen. Manchmal ist es schneller und erfolgversprechender, als Lieferant Finanzprodukte zu einem bereits bestehenden Ökosystem beizusteuern.

- Schließlich sind die technischen und organisatorischen Voraussetzungen entscheidend, um erfolgreich, kosteneffizient und schnell digitale Ökosysteme selbst zu entwickeln oder an ihnen teilzunehmen. Wichtige technische Voraussetzungen sind unter anderem eine moderne IT-Infrastruktur einschließlich Integrations-Layer und APIs zur Integration von Drittparteien, standardisierte Datenmodelle und Erfahrung in der Datenanalyse – zum Beispiel mittels künstlicher Intelligenz. Nicht zuletzt bedarf es Mitarbeiter mit geeigneten Fähigkeiten und Erfahrungen, oftmals organisiert in einer eigenen Einheit mit dem Auftrag, digitale Ökosysteme zu erschließen oder aufzubauen.

Ökosysteme werden in Zukunft eine immer größere Rolle im Finanzdienstleistungsmarkt spielen. Ein Patentrezept für den passenden Einstieg in die digitalen Ökosysteme gibt es aufgrund der vielen unterschiedlichen Optionen nicht. Banken und Finanzdienstleister müssen anhand ihrer individuellen Voraussetzungen und Ziele entscheiden, welche Rolle sie im Ökosystem einnehmen wollen, welche strategischen Weichenstellungen dafür notwendig sind und wie die Umsetzung ausgestaltet wird.

Prof. Dr. Ulrich Pidun

Prof. Dr. Ulrich Pidun ist Koautor des Beitrags. Er ist Partner und Director der Boston Consulting Group und Mitglied der Praxisgruppe Corporate Finance und Strategy sowie Honorarprofessor für Unternehmensstrategie an der Technischen Universität Berlin. Der promovierte Chemiker und MBA berät börsennotierte Unternehmen sowie Familienunternehmen zu Fragen ihrer Geschäfts- und Portfoliostrategie. Als Fellow des BCG Henderson Institutes hat er sich in den vergangenen Jahren intensiv mit der Entwicklung digitaler Ökosysteme beschäftigt.