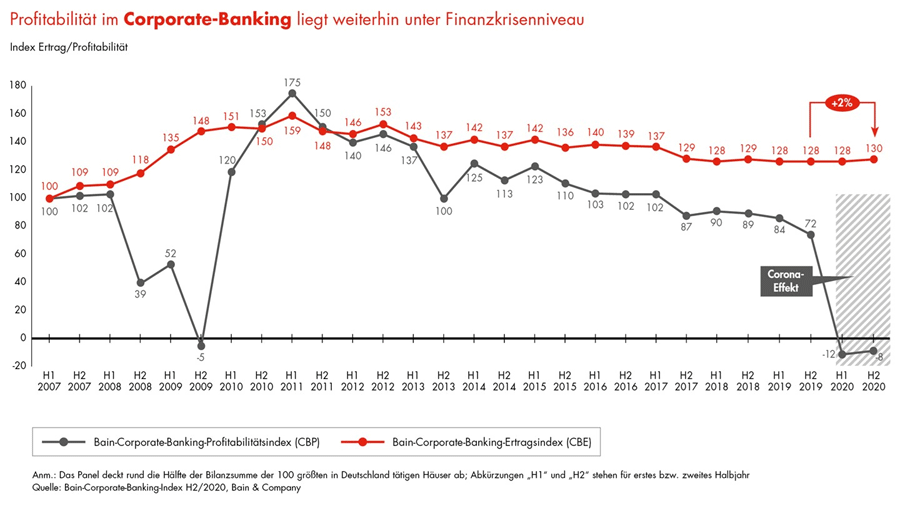

Eine Studie zeigt: Die Corona-Pandemie hinterlässt im Firmenkundengeschäft der deutschen Banken tiefere Spuren als die globale Finanzkrise 2008/2009. Zwar sind die Erträge stabil, die Risikovorsorge hinterlässt jedoch eine große Ertragslücke.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

Die Unternehmensberatung Bain & Company hat vor kurzem ihren halbjährlich erhobenen Corporate-Banking-Index veröffentlicht. Er basiert auf veröffentlichten Daten führender deutscher Banken und deckt rund die Hälfte der Bilanzsumme der 100 größten in Deutschland tätigen Banken ab. Der Schwerpunkt liegt auf Banken, die im Corporate-Banking aktiv sind und eine entsprechende Segmentberichterstattung veröffentlichen.

Corona-Krise lässt Risiken ansteigen

Während die Kreditinstitute in der Finanzkrise 2008/2009 im Corporate-Banking nur ein Halbjahr lang rote Zahlen schrieben, stecken sie zurzeit mit diesem Geschäftszweig in der Minuszone fest. Darüber hinaus sind die Verluste in diesem Segment höher als vor gut zehn Jahren.

Zwar sind die Erträge stabil, durch die anhaltend hohe Kreditrisikovorsorge resultieren jedoch rote Zahlen. Dabei ist die Situation der Institute je nach Marktposition, bisheriger Risikostrategie und Branchenmix sehr unterschiedlich. Insbesondere Darlehen im Automobilsektor und im Touristiksegment gelten eher als risikobehaftet. Auch daher setzen viele Banken nun bewusst auf Branchen, die von der Pandemie bislang weniger betroffen sind. Dazu zählen Konsumgüter, erneuerbare Energien und Pharma.

Die Corona-Pandemie hinterlässt im Firmenkundengeschäft der deutschen Banken tiefere Spuren als die weltweite Finanzkrise.

Selektives Wachstum im Fokus

Auf das gesamte Kreditvolumen hat diese Re-Allokation noch keinen Einfluss. Im zweiten Halbjahr 2020 blieb es auf dem Rekordniveau von knapp 1,3 Billionen Euro. Allerdings nahm es erstmals seit 2015 nicht mehr zu. Die Banken würden selektiver vorgehen und auf einen attraktiven Kundenmix sowie hinreichende Margen achten.

Die Kreditmargen befänden sich mittlerweile wieder auf dem Niveau von 2014. Dennoch sei der Wettbewerb weiterhin massiv. Vor allem ausländische Geldinstitute würden danach streben, ihren Marktanteil auszuweiten. Vor allem die großen Auslandsbanken hätten sich zum Teil einen erheblichen Innovations- und Kostenvorsprung erarbeitet, den sie im internationalen Geschäft nutzen.

Anhaltend negative Eigenkapitalrentabilität

Die Kosten- und Effizienzprogramme der deutschen Banken hätten hingegen ihre volle Wirkung noch nicht entfaltet. Teilweise seien sie zudem nicht weitreichend genug angelegt. Zwar hätten viele Institute den jahrelangen Anstieg ihres Verwaltungsaufwands im Corporate-Banking stoppen können. Doch ihre Cost-Income-Ratio bewege sich unverändert nahe den Höchstständen. Nicht zuletzt deshalb liege die Eigenkapitalrendite im Firmenkundengeschäft mit rund minus 1 Prozent nun das zweite Halbjahr in Folge im negativen Bereich.

Da die hohen Risikokosten und die ausgeprägte Unsicherheit am Markt eine rasche Erholung verhindern, sei entschlossenes Handeln das Gebot der Stunde. Neben einer Senkung der Kosten gelte es, sich noch konsequenter auf margenträchtige Kundschaft und Produkte zu konzentrieren.

Steigende Provisionsüberschüsse

Beim Provisionsgeschäft, auf dem seit Jahren große Hoffnungen ruhten, seien die deutschen Banken zuletzt durchaus erfolgreich gewesen. So belaufe sich der Anteil der Provisionsüberschüsse an ihren Erträgen mittlerweile auf 31 Prozent und sei damit bis zu 10 Prozentpunkte höher als vor zehn Jahren. Im internationalen Vergleich sei dies allerdings nach wie vor ein niedriger Wert.

Um die Abhängigkeit vom Kreditgeschäft zu verringern, hätten viele Institute in jüngster Zeit unter anderem das Transaction-Banking sowie ihre Advisory Services ausgebaut. Dabei zeige sich, dass auch Kooperationen mit FinTechs sowie die Integration von Plattformen Dritter zum Erfolg führen können. Die Branche müsse sich deshalb noch stärker für die Zusammenarbeit mit Dritten öffnen, um vorhandene Services und Leistungen von Kooperationspartnern so zu bündeln, dass sie den Erwartungen von Firmenkunden entsprechen.

Nachhaltigkeit im Fokus

Darüber hinaus seien die Kreditinstitute mehr denn je gefordert, die Bedürfnisse ihrer Kundschaft zu antizipieren und frühzeitig passende Lösungen bereitzustellen. Derzeit gelte dies vor allem für das Thema Nachhaltigkeit beziehungsweise ESG (Environmental, Social, Governance). Unternehmen legen inzwischen großen Wert auf ESG-gebundene Darlehen sowie ESG-Serviceprodukte, die Nachfrage steigt an.

Nachhaltige Finanzierungen haben sich den Autoren zufolge etabliert und würden Banken die Möglichkeit bieten, sich vom Wettbewerb abzuheben und Kunden enger an sich zu binden.

Die Kreditinstitute könnten sich hier nicht nur als Geldgeber, sondern auch als strategischer Partner bei der anstehenden Umstellung ganzer Wertschöpfungsketten positionieren und so ihr Provisionsgeschäft stärken. Der Beratungsbedarf rund um das Thema Nachhaltigkeit sei enorm. Je früher Banken und Sparkassen entsprechende Kompetenzen aufbauen, desto größer sei ihre Chance, in diesem wachstumsstarken Geschäftsfeld künftig zu den Marktführern zu zählen – und damit auch im gesamten Corporate-Banking.