Bei vielen deutschen Banken und Sparkassen sind die Prozesse im Kreditgeschäft suboptimal. Angesichts sinkender Marken erscheint eine Optimierung nach industriellen Standards dringend geboten, wollen die Institute in Zukunft noch Geld verdienen.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Nach einer Studie von PwC agieren viele deutsche Kreditinstitute im Geschäftsfeld Kredite nicht mehr auf der Höhe der Zeit. Zwar werde in den nächsten Jahren ein deutlicher Optimierungsschub erwartet, doch derzeit liege der durchschnittliche Grad der Industrialisierung bei lediglich 40 Prozent. Manche Institute kommen sogar nur auf Werte zwischen zehn und 30 Prozent.

Selbst bekannte Tools wie die „digitale Antragsstrecke“ oder gängige Verfahren wie „Robotic Process Automation“ kämen vielerorts noch nicht zum Einsatz, obwohl das nachhaltig niedrige Zinsniveau die relative Bedeutung der Prozesskosten massiv verstärke.

Es sei daher notwendig dass die industrielle Logik aus anderen Branchen, wie zum Beispiel der Automobilindustrie, auch das Kreditgewerbe erfasse.

Hohe Spannweite der Industrialisierung des Kreditgeschäfts

Für die Studie wurden mehr als 40 der größten Banken in der DACH-Region befragt, um ein repräsentatives Bild aller Banksektoren und Größenklassen sicherzustellen. Dabei wurden rund 80 konkrete Optimierungshebel untersucht, wobei manche nur im Privat- oder Firmenkundengeschäft anwendbar sind.

Die Unterschiede der Industrialisierung des Kreditgeschäfts in den untersuchten Instituten sind demnach groß. So liege die Spanne des Industrialisierungsgrads im Privatkundengeschäft zwischen elf und 87 Prozent bei einem durchschnittlichen Wert von 48 Prozent. Der Zielkorridor liege zwischen 70 und 90 Prozent.

Besonders groß seien die Herausforderungen jedoch im Firmenkundengeschäft. Dort betrage der durchschnittliche Industrialisierungsgrad erst 31 Prozent bei einer Spanne zwischen 6 und 72 Prozent. Der Zielkorridor habe einen Wert zwischen 60 und 80 Prozent.

Positiv sei, dass in immer schnellerer Folge neue Technologien und zunehmend auch ganze Lösungskomponenten verfügbar seien. Die größte Herausforderung stelle die Auswahl und das Zusammenspiel der richtigen Hebel für das jeweilige Geschäftsmodell dar. Diese Hebel erstrecken sich von der „Elektronischen Kreditakte“ bis hin zur „XS2A-Schnittstelle“ für den digitalen Zugriff auf Kundenkonten bei anderen Banken.

Industrialisierung in vier Kategorien

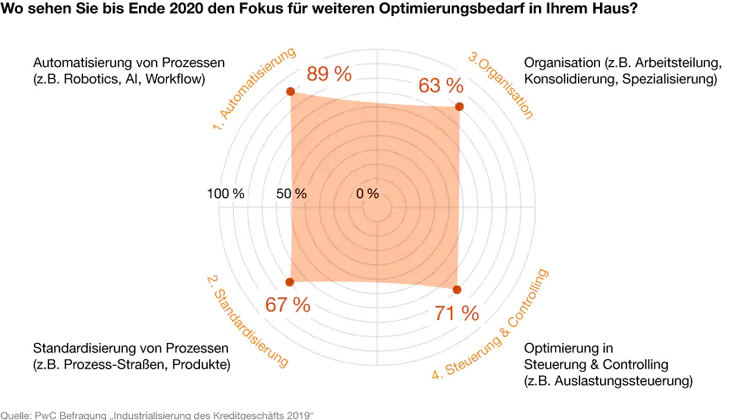

Die Studie sieht Stellschrauben für eine Industrialisierung des Kreditgeschäfts in vier Kategorien:

- Automatisierung (z.B. Robotics oder künstliche Intelligenz),

- Organisation (z.B. Arbeitsteilung oder Spezialisierung),

- Standardisierung (z.B. Prozess-Straßen) und

- Steuerung & Controlling (z.B. Auslastung-Optimierung).

Vier Bereiche für die Optimierung von Prozessen.

Dabei zeigte sich, dass sich die meisten Institute in den letzten zwei Jahren auf die Standardisierung im Firmen- wie im Privatkundengeschäft konzentriert hätten. Zukünftig rücke die Automatisierung bei der Vergabe von Krediten in den Mittelpunkt. Im Retail-Bereich messen 96 Prozent der befragten Kreditinstitute diesem Thema eine hohe Priorität bei. Im Geschäft mit Unternehmen sind es 89 Prozent.

Banken müssen ihr Geschäftsmodell digital fit machen

Viele Institute würden speziell im Firmenkundengeschäft noch immer wie eine Manufaktur arbeiten. Dabei unterliege ein Unternehmen, das Kredite vergibt, heutzutage der gleichen industriellen Logik wie ein Unternehmen, das zum Beispiel Autos oder Maschinen produziert.

Das bedeute zwar nicht, dass jede Bank nach einem maximalen Industrialisierungsgrad streben muss. Bei den führenden Instituten sei allerdings die manuelle Arbeit auf ein Minimum gegrenzt. Veraltete IT-Strukturen seien durch neue ersetzt worden, voll-digitale Baufinanzierungen livegeschaltet und Outsourcing gewinne an Bedeutung.

Industrialisierung im Kreditgeschäft werde zum entscheidenden Wettbewerbsfaktor, bei dem alle Bereiche erfasst werden und massive Investitionen stattfänden.

Vier Eckpfeiler eines optimalen Kreditprozesses

Da klassische Optimierungen oftmals ausgereizt sind, müssten Institute zunehmend zu strukturellen Hebeln greifen. Zur Entwicklung eines optimalen Kreditprozesses komme es auf vier Eckpfeiler an:

1. Identifizierung der richtigen Hebel

- Auswahl der Hebel mit einem positiven Business Case für die konkrete Organisation.

- Quantifizierte Bewertung mit Buy-in der operativ Verantwortlichen.

- Berücksichtigung der konkreten Erfahrungen anderer Häuser.

2. Entwicklung eines Zielbildes

- Zusammenführen der Hebel in ein mittelfristiges Zielbild stellt Synchronisierung und Vision sicher.

- Abhängigkeiten erzwingen Sequenz.

- Stufenweise Umsetzung sinnvoll.

3. Moderne IT-Architektur

- Legacy-IT ist wesentliche Barriere für konsequent industrialisierte Prozesse.

- Moderne Architekturen unter anderem auf API-Basis erlauben die nötige Flexibilität und Offenheit.

- Reduzierung der Kernbank-Systeme auf deren Stärken rund um Buchen und Reporting sinnvoll.

4. Festlegung der optimalen Wertschöpfungstiefe

- Nutzung fertiger Lösungen am Markt (etwa Fintechs) erlaubt Geschwindigkeit und Flexibilität.

- Fokussierung auf eigene Stärken und Kundenzugang.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.