Was bedeuten Open Banking Ökosysteme eigentlich in der Praxis? Es wäre doch absurd, würden Banken versuchen, das neue Google zu werden oder in Konkurrenz zu Amazon zu treten. Nehmen wir also den Gedanken des Open Banking Ökosystems einmal auseinander und schauen, wo Banken heute schon stehen.

Was bedeuten Open Banking Ökosysteme in der Praxis?

Die großen Fragen der letzten Jahre zur Zukunft der Banken und des Bankings scheinen geklärt. Bill Gates‘ Prognose, dass es Banking braucht, aber nicht zwingend auch Banken, hat sich weitgehend durchgesetzt. Es herrscht Einigkeit darüber, dass Banken und Fintechs nicht unbedingt in Konkurrenz zueinander stehen, sondern sich der größte Mehrwert für alle ergibt, wenn sie miteinander kooperieren (wie auch der Capgemini World Fintech Report belegt). Auch ist es als Tatsache angesehen, dass die größte Konkurrenz derzeit eher aus Richtung der GAFAs (Google, Apple, Facebook, Amazon) kommt, die immer stärker in klassische Bankdienstleistungen drängen und dabei nicht nur die Schnelligkeit und Agilität von Fintechs mitbringen, sondern auch eine gigantische User-Basis.

Die logische Schlussfolgerung, dass sich das Banking in ein plattformbasiertes Geschäftsmodell wandeln muss und Banken auf dieser Basis ein Open Banking Ökosystem bereitstellen können, wird nicht zuletzt inzwischen auch durch die Regulatorik gestützt.

Soweit, so gut – doch was bedeutet das eigentlich wirklich? Es wäre doch absurd, würden Banken versuchen, das neue Google zu werden oder in Konkurrenz zu Amazon zu treten. Was also heißt das für die praktische Umsetzung? Nehmen wir dafür den Gedanken des Open Banking Ökosystems einmal auseinander und schauen, wo Banken heute schon stehen.

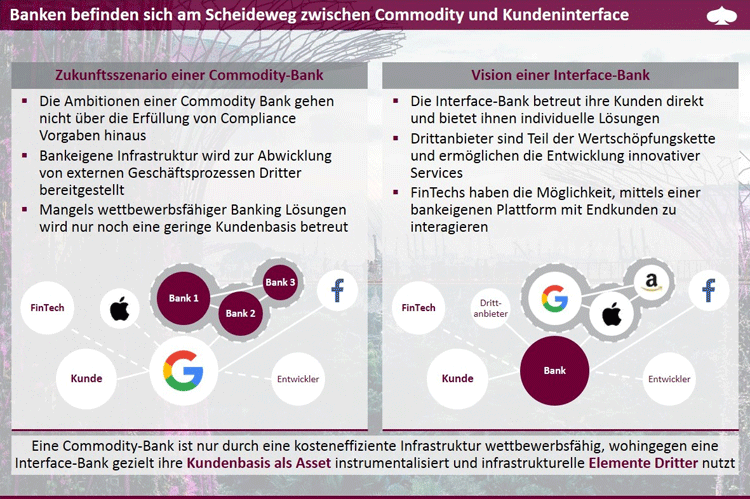

Banken und Sparkassen zwischen Commodity und Kundeninterface.

Open – weder Einfalltor noch Einbahnstraße

Nicht zuletzt PSD2 zwingt Banken dazu, sich „zu öffnen“. Natürlich ist damit nicht gemeint, dem Zugriff auf die eigenen Daten Tür und Tor zu öffnen. Der eine große Vorteil, den Banken – noch – haben, ist das Kundenvertrauen in die Sicherheit. Das gilt es auszubauen und als USP gegenüber anderen zu schärfen! Der Stellenwert von Cybersecurity-Maßnahmen steigt mit der Öffnung noch einmal massiv an. Ein Feld, in dem Banken intern häufig bereits sehr gut dastehen. Diese Expertise gilt es, auf die Öffnung zu übertragen.

Vor allem aber darf das „sich öffnen“ nicht als Einbahnstraße betrachtet werden. Natürlich bekommen Dritte über Programmierschnittstellen – sogenannte APIs – bequemen Zugriff auf Bank-Eigenes. Genauso aber schaffen sich Banken damit die Möglichkeit, Dritte nicht nur in ihre IT, sondern vor allem auch in ihr Geschäftsmodell einzubinden. Nur so kann die notwendige Geschwindigkeit im Go-to-Market erreicht werden, die Kunden von Fintechs und GAFAs gewohnt sind und erwarten. Bleiben Banken beim bisherigen „was ich nicht selbst gebaut habe, taugt nichts“-Ansatz, wird ihnen auch die beste, sicherste und kundenfreundlichste Lösung nichts nützen, weil sie schlichtweg viel zu spät an den Markt kommt.

Banking – und noch viel mehr

Das Einbinden Dritter ermöglicht Banken, nicht mehr nur klassische Bank-Produkte und -Services anzubieten, sondern potenzielle Kunden auch dann zu „beliefern“, wenn diese gerade keinen Bedarf an Banking haben. Denn die Einrichtung einer offenen Platform und die Bereitstellung von APIs erlaubt es, schnell und einfach auch neue, bislang fremde Abschnitte der Customer Journey zu bedienen. So kann Kundenbindung und Loyalität auch dann entstehen, wenn das „Face to the customer“ immer intransparenter und austauschbarer wird. Vor allem aber können Banken ihr vom Kunden empfundenes Service-Portfolio ausweiten, ohne selbst in fremde Geschäftsmodelle einsteigen zu müssen. Denn ähnlich wie bei der Technik gilt auch für das Produktportfolio: ich muss es nicht selbst machen – ich muss es nur beherrschen. Denn die Monetarisierung liegt vor allem bei dem, der aggregiert, anbietet und sich den so entstehenden Traffic zu Nutze zu machen weiß.

Ökosystem – mehr als nur eine Plattform

Der Begriff des Plattform-basierten Geschäftsmodells ist inzwischen recht geläufig. Dabei birgt er einige Fallen, die sich leicht erkennen und umgehen lassen, wenn man stattdessen den Begriff des Ökosystems verwendet. Technische Grundlage eines Ökosystems ist natürlich eine Plattform mit entsprechenden APIs, die Services miteinander verknüpfen und den Datenaustausch ermöglichen. Eine Plattform bildet somit die Basis für die standardisierte Zusammenarbeit mit anderen. Für sich allein genommen bringt sie aber noch nicht viel – und so kommen wir zum Ökosystem. Über die Plattform sollen verschiedene Produkte und Services sowohl von der Bank als auch von Dritten aggregiert und angeboten werden, um Kunden umfassend bedienen zu können. Produkte und Services von Dritten setzen aber voraus, dass diese auch jemand entwickelt. Somit haben wir auf unserer Plattform schon eine ganze Menge Player identifiziert: die Bank, Partner, Drittanbieter, Kunden und nicht zuletzt die Entwickler. Würden wir nur von einer Plattform sprechen, wäre der Gedanke hier beendet. Betrachten wir das Zielbild aber als Ökosystem, wird schnell deutlich, welche Abhängigkeiten zwischen den einzelnen Anbietern, den Produkten und Services und natürlich den Kunden bestehen. Genau wie in einem Ökosystem funktioniert das Ganze nur, wenn sich für alle Beteiligten ein lohnenswerter Lebensraum ergibt.

Wie dies erreicht und umgesetzt werden kann, beleuchten wir in den kommenden Artikeln dieser Serie. Mehr zur grundlegenden Idee des Open Banking Ökosystems finden Sie auf unserem Digital Transformation Blog.

Partner des Bank Blogs: Capgemini Invent

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.