Über kaum ein Thema wird derzeit so intensiv diskutiert wie über Blockchain-Technologie. Aber steckt dahinter wirklich eine disruptive Innovation mit dem Potential, den Bankenmarkt grundlegend zu verändern? Zweifel sind durchaus angebracht.

Banken sollten sich mit einem frühzeitigen Einstieg in die Blockchain-Technologie schnell und zukunftsorientiert Expertise aufbauen

© Shutterstock

Blockchain ist eines der Top-Themen in aktuellen Diskussionen um technologische Innovationen in der Bank- und Finanzbranche. Die Grundlagen dieser Technologie, ihre Vor- und Nachteile sowie Anwendungsszenarien wurden im Bank Blog schon mehrfach erläutert, unter anderem in den beiden folgenden Beiträgen, die einen guten Einstieg in das Thema ermöglichen:

Auch das folgende Video des World Economic Forums fasst die vielfältigen Möglichkeiten der Blockchain-Technologie gut zusammen:

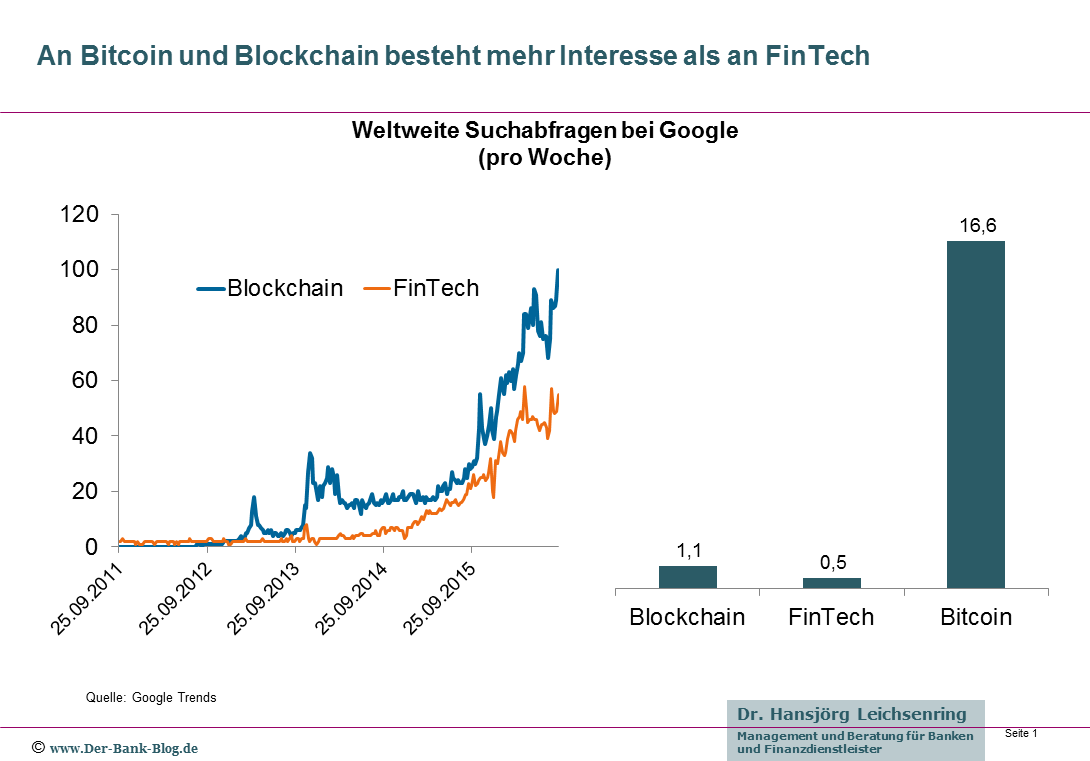

Blockchain und Bitcoin haben mehr Aufmerksamkeit als FinTech

Schaut man einmal bei Google Trends nach, so stellt man fest, dass das Thema Blockchain noch mehr Aufmerksamkeit auf sich zieht als das Thema FinTech. Das überrascht insofern, da Blockchain ja ein sehr spezielles Thema innerhalb des FinTech-Trends ist.

Entwicklung der weltweiten Suchanfragen bei Google zu den Begriffen FinTech, Blockchain und Bitcoin

Übertroffen (und zwar um ein Vielfaches) wird das Interesse an Blockchain allerdings vom Interesse am Thema Bitcoin. Das wiederum ist weniger erstaunlich, hat doch vor kurzem erst der Branchenverband Bitkom berichtet, dass die digitale Währung mehr als einem Drittel der Deutschen bekannt ist. Bei den 14- bis 29-Jährigen kennt sie sogar jeder Zweite.

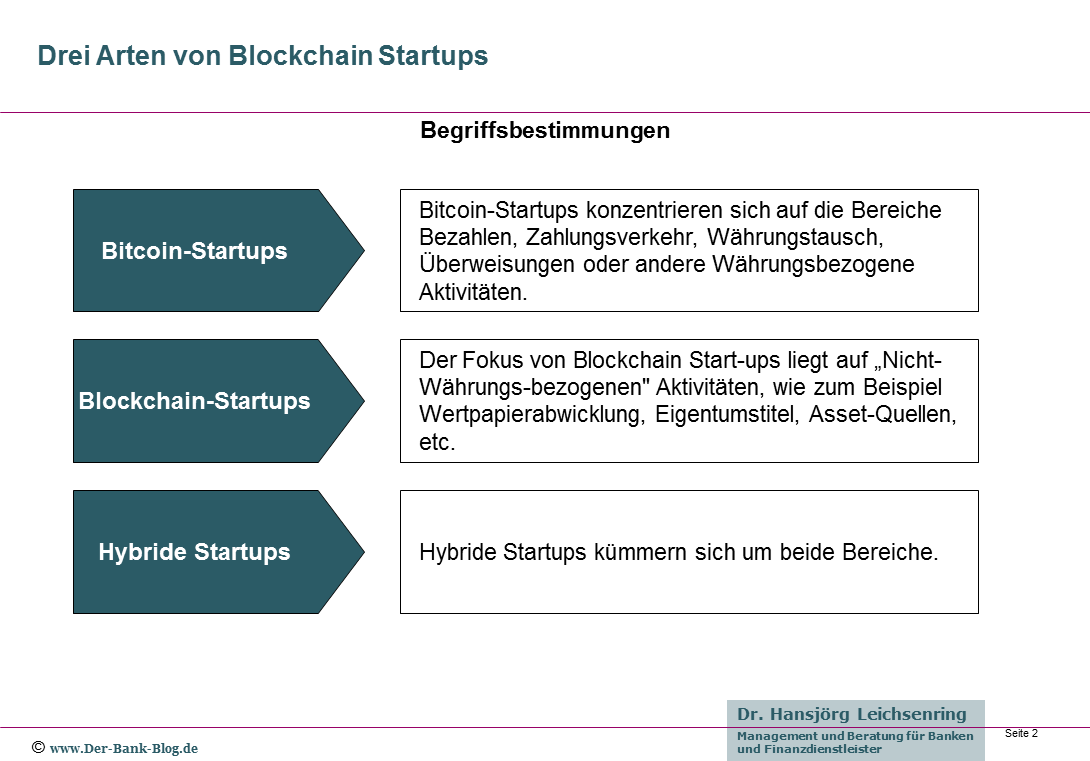

Anzahl und Ausrichtung von Blockchain-Startups

Zahlreiche FinTech-Startups nutzen die hohe Aufmerksamkeit der Branche und versuchen, mit einer Vielzahl von Ideen und Konzepten, vom Blockchain-Trend zu profitieren. Das Investitionsvolumen in Blockchain hat das in Bitcoin inzwischen sogar übertroffen.

So beobachtet alleine das Research-Unternehmen Venture Scanner derzeit über 1.200 FinTech-Startups sowie zusätzlich mehr als 700 im Bereich Bitcoin. Davon beschäftigen sich explizit rd. 55 mit Blockchain-Innovationen. Eine andere Übersicht zeigt fast 400 Startups weltweit, die sich speziell mit dem Thema Blockchain befassen.

Es lassen sich drei Ausrichtungen von Blockchain Startups unterscheiden

Besonders interessant: Bisher als einer der unumstößlichen Grundsätze der klassischen Bankbetriebslehre, dass Bankleistungen nicht patentierbar seien. Doch aktuell warten 60 Patentanträge zu Blockchain und über 500 zu Bitcoin in den USA auf Bearbeitung. Eine Patentierung der Technologie könnte weitreichende Folgen haben.

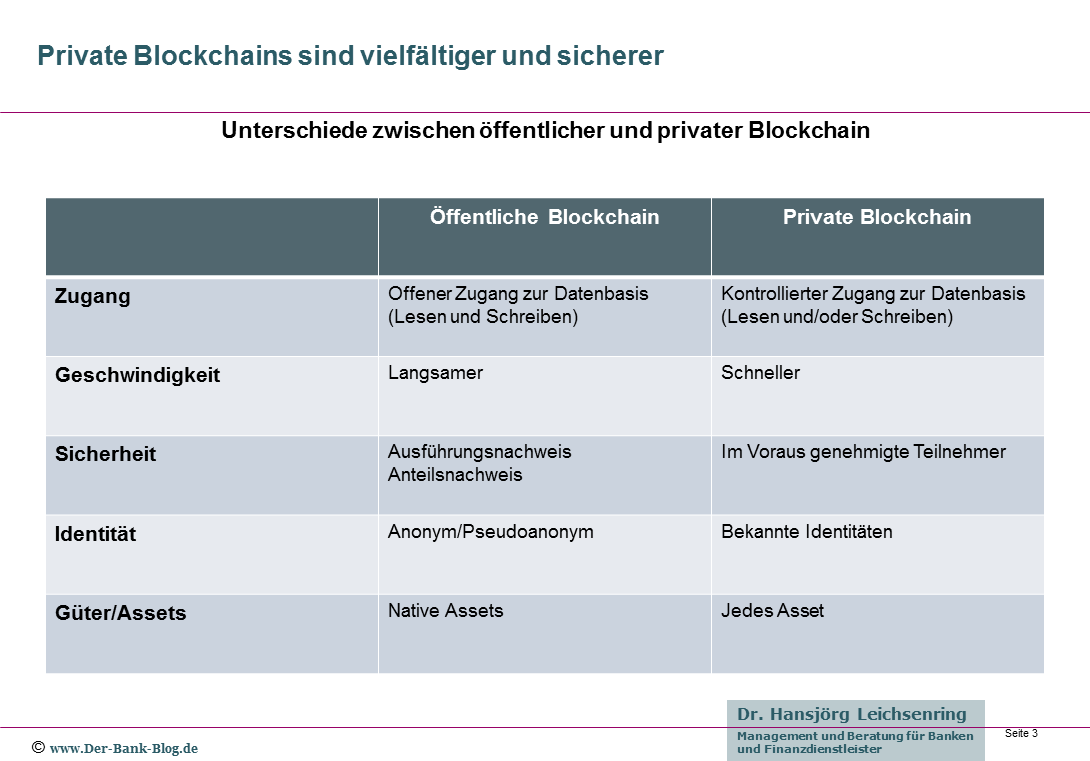

Öffentliche und private Blockchains

Im Blickpunkt der breiteren Öffentlichkeit stehen vor allem die öffentlichen Blockchains, bei denen die Nutzung im Vordergrund steht (z.B. Bitcoin oder Ethereum). Bei privaten Blockchains steht die (Distributed Ledger-) Technologie im Vordergrund. Dabei werden die Vorzüge der privaten Blockchains oft übersehen. Die folgende Abbildung stellt beide Typen einander gegenüber:

Wichtige Unterschiede zwischen öffentlicher und privater Blockchain

Um die Unterscheidungsmerkmale zu vervollständigen, sei darauf hingewiesen, dass beide Typen noch in Plattformen und Software differenziert werden können. Eine bekannte Plattform für private Blockchains ist z.B. Ripple.

Wichtig sind vor allem die Sicherheitsunterschiede. So sind Transaktionen in öffentlichen Blockchains anonym und irreversibel. Private Blockchains hingegen unterliegen vollständig der Kontrolle ihrer Betreiber.

Bedeutet Blockchain die Disruption des Bankgeschäfts?

Zahlreiche Experten wittern in Blockchain-Technologien eine Chance, den Austausch von Vermögenswerten über das Internet zu revolutionieren und Vermittler wie Banken überflüssig zu machen. Sie sehen darin eine Lösung zur sicheren, transparenten, überprüfbaren und effizienten Erfassung von Transaktionen bzw. jeglichen digitalen Interaktionen mit äußerst geringem Ausfallrisiko.

Das mit der Sicherheit und dem Risiko scheint aber so eine Sache zu sein, wie die jüngsten Meldungen über Kriminalität im Zusammenhang mit Bitcoins zeigen:

- Kriminelle erbeuten Bitcoins in Millionenwert: Nutzern der Bitcoin-Börse Bitfinex sind umgerechnet rund 58 Millionen Euro gestohlen worden.

- Diese Pleite erschütterte die Bitcoin-Welt: Bei Mt. Gox gingen fast eine halbe Milliarde Dollar in der virtuellen Währung verloren.

- 50-Mio.-$-Diebstahl bei Bitcoin-Konkurrent: Ein oder mehrere Angreifern haben 3,6 Millionen Einheiten der Kryptowährung Ether abgezweigt. Zum Zeitpunkt des Angriffs entsprach das einem Wert von mehr als 50 Millionen US-Dollar.

Endverbraucher legen jedoch gerade auf Sicherheit großen Wert. Warum also sollten sie angesichts dieser Meldungen einer neuen Technologie mehr Vertrauen schenken als den etablierten Banken. Ich jedenfalls bin extrem skeptisch, was eine allgemeine Verbreitung von öffentlichen Blockchains anbelangt.

Dies bedeutet nun aber keineswegs, dass Blockchain keine Zukunft hätte. Im Gegenteil.

Blockchain-Technologie zur Kostensenkung nutzen

Blickt man in die Industriegeschichte zurück, so konnte Henry Ford mit der Einführung der Fließbandfertigung die Bauzeit eines Ford T um 90 Prozent verringern. Dazu waren drei Elemente entscheidend:

- Die Standardisierung von Prozessen.

- Die Standardisierung von Komponenten.

- Die Synchronisierung von Ressourcen.

Die Chancen einer Verwendung von Blockchain-Technologien sind durchaus damit vergleichbar:

- Kontrolliertes paralleles Abarbeiten von Prozessen.

- Automatische Synchronisierung von Datenbeständen in Real-Time.

- Intelligente Informationen zum aktuellen Stand einer Transaktion.

Damit bieten Blockchain-Technologien den Banken gute Möglichkeiten, Prozesse zu optimieren und über den damit verbundenen Produktivitätsgewinn Kosten zu senken. Laut einer Studie beträgt das Einsparungspotential alleine in den Bereichen grenzüberschreitende Zahlungen, Wertpapiergeschäfte und der Einhaltung gesetzlicher Vorschriften 15 bis 20 Mrd. US Dollar pro Jahr.

Mögliche Einsatzgebiete von Blockchain in der Finanzdienstleistung

Die Einsatzgebiete in der Finanzdienstleistung sind vielfältig. Einige Beispiele sind:

- Wertpapier-Settlement.

- Akkreditiv-Abwicklungen.

- Abwicklung internationaler Überweisungen.

- Know-Your-Customer (Compliance).

- Interne Optimierung des Zahlungsverkehrs.

- Real-Time-Zahlungen für Kunden.

Daher ist es nicht überraschend, dass derzeit fast alle Banken, Börsen und IT-Unternehmen, die im Finanzbereich unterwegs sind, in konkrete aktuelle oder zukünftige Blockchain-Projekte investieren. Eine Auswahl von Meldungen aus den letzten Monaten verdeutlicht dies:

- 30 der weltweit größten Banken haben sich zu einem globalen Konsortium zusammengeschlossen, um eine Antwort auf die Frage zu finden, wie Blockchain-Technologien in Finanzmärkten eingesetzt werden können.

- Eine Gruppe internationaler Finanzinstitute will eine digitale Zahlungseinheit schaffen, die Aktiengeschäfte billiger, schneller und sicherer macht.

- Die US-Börse NASDAQ erprobt einen auf Blockchain basierenden privaten Marktplatz.

- Die südkoreanische Wertschriftenbörse plant die Schaffung einer Blockchain-gestützten Infrastruktur zur Stärkung ihres außerbörslichen Trading-Marktes.

- Der australische Marktbetreiber ASX Ltd. schickt sich an, als erste Börse weltweit die Distributed-Ledger-Technologie für börsennotierte Unternehmen zu nutzen.

Privaten Blockchains gehört die Zukunft

Blockchain wird das Verhältnis zwischen Banken und ihren Kunden nicht grundlegend verändern, geschweige denn die Banken aus der Kundenbeziehung verdrängen. Insofern ist der disruptive Charakter dieser Technologie fraglich.

Banken werden die damit verbundene Chance zur Kostenoptimierung allerdings nicht ungenutzt an sich vorüber ziehen lassen. Insofern wird Blockchain zukünftig eine wichtige Rolle auch für Finanzdienstleister einnehmen.

Blockchain-Technologien werden vor allem im B2C- und B2B-Bereich der Banken in Form privater Blockchains zum Einsatz kommen. Allerdings ist noch eine Vielzahl von Herausforderungen zu lösen:

- Blockchain-Technologien erfordern Änderungen im Kern der IT-Infrastruktur der Banken. Diese sind riskant und teuer.

- Blockchain wird sinnvollerweise um und mit anderen Technologien (z.B. Cloud) ergänzt. Banken haben derzeit jedoch noch ein anderes Sicherheitsparadigma zum Schutz von Daten.

- Blockchain wird immer noch zuerst mit Dezentralisierung und Kryptowährungen verbunden und erfordert daher ein Umdenken.

- Blockchain erfordert auch Anpassungen der Regulierung. Allerdings hat erst kürzlich Bundesbank-Vorstand Andreas Dombret im Bank-Blog-Interview erklärt, dass man sich intensiv mit der Technologie befasse.

Insgesamt steht der Einsatz von Blockchain-Technologien in der Finanzdienstleistung noch ganz am Anfang. Banken, Sparkassen und andere Finanzdienstleister sollten die Zeit nutzen, die damit verbundenen neuen technologischen Herausforderungen nicht nur zu analysieren, sondern anhand von ausgewählten Anwendungsgebieten zu testen. Nur so lassen sich schnell praktische Erfahrungen sammeln und konkrete Erkenntnisse für zukünftige Anwendungen gewinnen.

Dieser Artikel ist zugleich mein Beitrag zur Blogparade auf Digitale Exzellenz.