Die Zinsen für Kredite zum Wohnungsbau oder Wohnungskauf sind unverändert auf historisch niedrigem Niveau. Fünf wertvolle Tipps zeigen, was Kunden bei einer Baufinanzierung aktuell beachten sollten.

Aktuell können Bauherren und Immobilienkäufer von historisch niedrigen Zinsen für Darlehen profitieren.

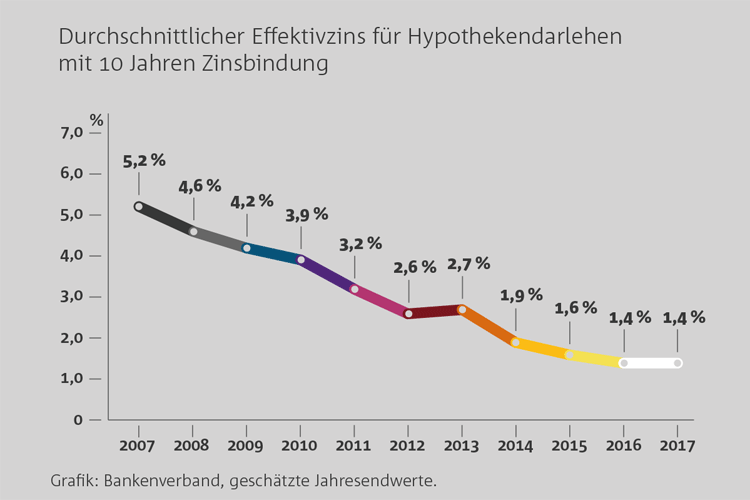

Der Traum von den eigenen vier Wänden lässt sich in Zeiten niedriger Zinsen vergleichsweise preiswerter realisieren. Der Bankenverband hat die Entwicklung der Effektivzinsen für Baufinanzierungsdarlehen mit zehn Jahren Zinsbindung untersucht. Demnach sind Hypothekendarlehen aktuell bereits zu Effektivzinsen von deutlich unter zwei Prozent zu haben. Vor zehn Jahren lagen diese im Schnitt noch bei 4,6 Prozent, vor fünf Jahren um die 2,7 Prozent.

Die Entwicklung des durchschnittlichen Effektivzinses für Baufinanzierungen in den letzten zehn Jahren.

Fünf Tipps zur Aufnahme einer Baufinanzierung

Dennoch sollten Bankkunden einige Grundregeln beachten, um unnötige Kosten zu vermeiden. Denn die Zinsen können im Einzelfall – je nach finanzieller Situation des Kreditnehmers, des eingesetzten Eigenkapitals oder der gewählten Zinsbindungsdauer – deutlich unterschiedlich ausfallen.

Der Bankenverband hat kürzlich fünf Hinweise gegeben, worauf man achten sollte.

1. Sichern Sie sich die Zinsen langfristig

Wer baut, sollte langfristig denken. In der Regel sollte man eine Zinsbindung von mindestens zehn Jahren wählen. Angesichts des historisch niedrigen Zinsniveaus kann man sich auch für eine Zinsbindung von 15 oder gar 20 Jahren entscheiden. Wichtig ist es immer, Angebote mehrerer Banken und Sparkassen zu vergleichen, bevor man sich entscheidet. Die Angabe des effektiven Jahreszinses ermöglicht es, unterschiedliche Angebote mit gleicher Laufzeit bzw. gleicher Zinsbindungszeit zu vergleichen.

2. Wählen Sie eine hohe Tilgungsrate

Je höher die Tilgungsrate, desto schneller ist ein Kredit zurückgezahlt. Während früher meist ein Prozent üblich war, lassen sich heute auch Tilgungsraten von drei oder mehr Prozent vereinbaren. Je früher ein Darlehen zurückgezahlt ist, desto mehr Zinsen kann man bei der Baufinanzierung sparen.

Die richtige Höhe der Tilgungsrate orientiert sich an Ihrem persönlichen Einkommen und Ihren sonstigen Ausgaben.

3. Planen Sie alle Nebenkosten ein

Denken Sie daran, dass die tatsächlichen Kosten für eine Immobilie höher liegen als der Kaufpreis. Sie sollten stets zehn bis 15 Prozent des Kaufpreises für Makler, Notar, Grunderwerbsteuer oder Behördenleistungen (zum Beispiel für das Bauamt) mit in die Kreditsumme einplanen und das notwendige Kapital dafür zurücklegen.

4. Vereinbaren Sie ein Sondertilgungsrecht

Sondertilgungen ermöglichen es Ihnen, frühzeitig und außer der Reihe höhere Raten als die vereinbarten Tilgungsraten zurückzuzahlen. Dies kann sinnvoll sein, wenn z.B. eine unerwartete Erbschaft, eine fällige Lebensversicherung oder eine Sonderzahlung vom Arbeitgeber erfolgt. Diese Möglichkeit, dass man einen Teil der Kreditsumme vorzeitig zurückzahlen will, muss in der Regel im Kreditvertrag vereinbart werden.

5. Nutzen Sie Sonderkündigungsrechte

Baufinanzierungen kann man nach einer Laufzeit von zehn Jahren kündigen. Dies können Kreditnehmer nutzen, um sich für die weitere Laufzeit einen günstigeren Zins bei einem anderen Kreditinstitut zu sichern.

Wichtig ist allerdings, dass man dafür bereits frühzeitig vor der Kündigung entsprechende Angebote einholt und diese anhand des Effektivzinses vergleicht. Viele Kreditnehmer kümmern sich nicht rechtzeitig um eine Anschlussfinanzierung und verschenken so viel Geld.